ИИ и квантовые вычисления. Как заработать на угрозах кибербезопасности

Оглавление

Киберугрозы и средства противодействия им находятся в постоянной гонке: сейчас все внимание приковано к искусственному интеллекту, а в будущем новые угрозы могут исходить из квантовых вычислений. Константин Черепанов, старший портфельный управляющий УК БКС, рассказывает о трех компаниях с быстрорастущего рынка кибербезопасности, которые сейчас выглядят привлекательно для долгосрочного инвестирования.

Как устроен рынок кибербезопасности и за счет чего он будет расти

Рост количества мобильных устройств и облачных вычислений создал в 2010-х годах новые проблемы с точки зрения кибербезопасности. Компании, занимающиеся мобильной безопасностью, разработали решения для защиты смартфонов и планшетов от вредоносных программ и других угроз. Также важнейшей областью стала облачная безопасность — продукты для защиты облачной инфраструктуры компаний.

Вот лишь несколько прогнозов, предрекающих рост рынка кибербезопасности:

- По данным Next Move Strategy Consulting, глобальный рынок кибербезопасности в 2022 году оценивался в $221 млрд, а к 2030 году, как ожидается, достигнет $657 млрд. Среднегодовой темп роста составит 14%.

- По другой оценке, от Fortune Business Insights, мировой рынок кибербезопасности к 2030 году достигнет $425 млрд, а среднегодовой темп роста составит 12,3% в период с 2023 по 2030 годы.

Основными факторами роста рынка кибербезопасности стали растущая сложность и изощренность киберугроз, продолжающееся внедрение облачных вычислений, развитие интернета вещей и увеличение объема данных, которые собирают и хранят компании и частные лица. Также испытанием может стать развитие квантовых вычислений, которые за счет своей мощности могут начать справляться с существующими алгоритмами шифрования.

В результате компании все активнее тратятся на кибербезопасность: по данным, на которые ссылается The Wall Street Journal, в 2020–2023 годах доля расходов на кибербезопасность американских компаний выросла с 6,6% до 11,6% от общих расходов на IT. В последний год к новым угрозам добавилось и внедрение искусственного интеллекта, в том числе «промпт-инъекции», когда хакеры используют промпты, чтобы получить у системы с генеративным ИИ чувствительную информацию.

В целом рынок кибербезопасности сейчас обычно делят на шесть сегментов:

1. Сетевая безопасность — это файрволы, системы обнаружения и предотвращения вторжений, системы для контроля доступа к сетям (они гарантируют, что доступ предоставляется только авторизованным устройствам).

2. Конечная безопасность (она же безопасность конечных точек, endpoint security) — защита устройств: компьютеров, мобильных телефонов, иных гаджетов.

3. Облачная безопасность — защита облачной инфраструктуры и защита доступа к облачным приложениям.

4. Безопасность приложений — продукты, которые защищают веб-приложения.

5. Безопасность данных — шифрование и защита данных от потерь.

6. Управление идентификацией и доступом — платформы, которые управляют идентификацией пользователей, хранят их учетные данные, определяют роли и права доступа.

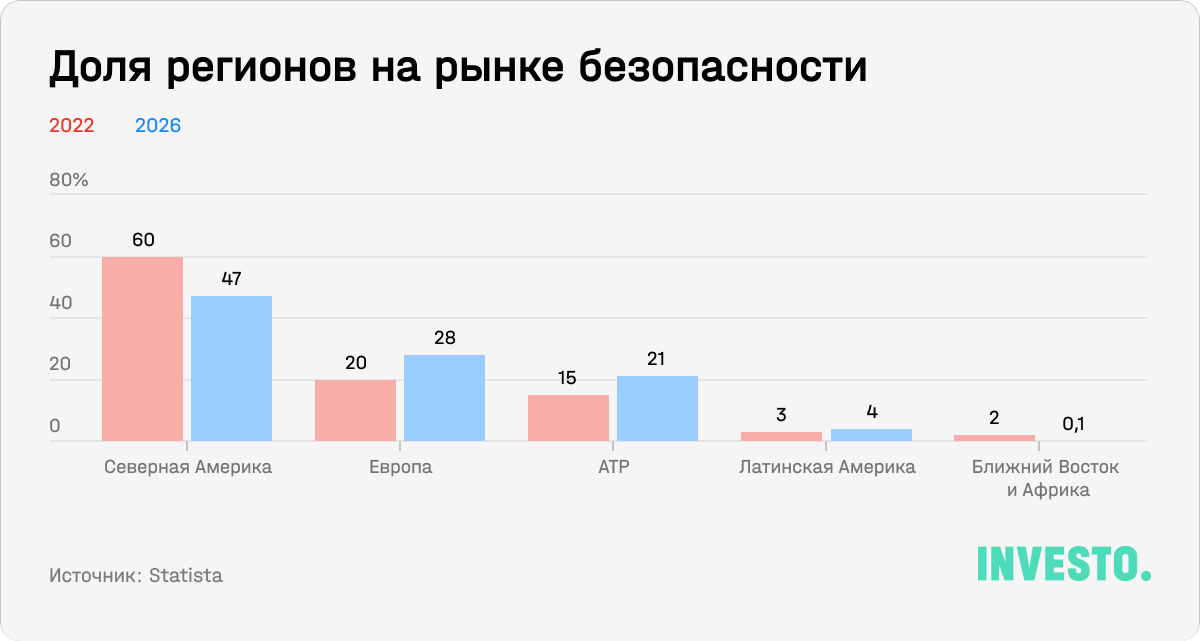

Северная Америка, пионер в развитии информационных технологий, ожидаемо доминирует и в этой сфере (см. график ниже). На ее долю приходится более 60% мирового рынка кибербезопасности.

Ожидается, что рынок будет расти более быстрыми темпами в других регионах. Особенно это касается Азиатско-Тихоокеанского региона. Этому будет способствовать более быстрое развитие облачных и мобильных технологий благодаря более быстрому проникновению интернета, а также повышению осведомленности о киберугрозах среди корпораций и частных лиц.

Еще одной зоной роста станет Латинская Америка на волне цифровизации бизнеса и, как следствие, роста спроса на услуги кибербезопасности. Отставая в экономическом развитии, Ближний Восток и Африка пока будут показывать самые медленные темпы роста.

Еще одним фактором роста рынка кибербезопасности станет безостановочно растущая геополитическая напряженность и потенциальные кибервойны, кибершпионаж и киберсаботаж. И даже если речь не идет об активных наступательных кибердействиях, расходы на национальную кибербезопасность будут только расти.

Разумеется, никуда не денется и черный рынок киберпреступлений и киберуслуг, поскольку теневая экономика во все времена остается очень восприимчивой к новым технологическим трендам.

Риском для индустрии кибербезопасности может стать рецессия в экономике США. К примеру, в 2023-м темпы роста расходов американских компаний на кибербезопасность снизились, но, как отмечает WSJ, они во многом защищены из-за их важности для корпораций. К тому же «мягкое приземление» экономики пока остается консенсусом на Уолл-стрит.

В результате индустрия кибербезопасности останется растущей, динамичной и привлекательной для инвестиций. Мы выбрали акции трех наиболее привлекательных для вложений компаний на средне- и долгосрочную перспективу.

Три привлекательные акции

Palo Alto Networks

Palo Alto Networks была основана в 2005 году Ниром Цуком, бывшим инженером Check Point Software Technologies. Первым продуктом компании стал Palo Alto Networks Firewall — файрвол, основанный на технологии stateful inspection, которая позволяет отслеживать движение каждого пакета данных, чтобы вовремя заметить подозрительную активность. Он был выпущен на рынок в 2007 году. Программа отслеживала состояние каждого подключения в сети, что значительно затрудняло возможности злоумышленников ее обойти.

В 2010-м компания представила свой новый продукт next generation firewall (NGFW) PA-7000, который был хорошо принят потребителями. В 2012 году Palo Alto Networks провела IPO на Нью-Йоркской бирже и привлекла $260 млн с оценкой в $3,8 млрд.

Далее последовал период быстрого роста: как органического, так и за счет поглощений. С 2010 года компания купила около десятка более мелких разработчиков программ в сфере сетевой безопасности, сохранности данных, облачной безопасности и других областях. Самыми крупными приобретениями стали разработчик ПО для управления системами безопасности Demisto ($560 млн в 2019 году), разработчик безопасных браузеров Talon Cyber Security ($652 млн в 2023 году) и разработчик платформы для мониторинга угроз Expanse ($800 млн в 2020). Всего за последние десять лет Palo Alto Networks потратила на поглощения порядка $5 млрд деньгами и собственными акциями.

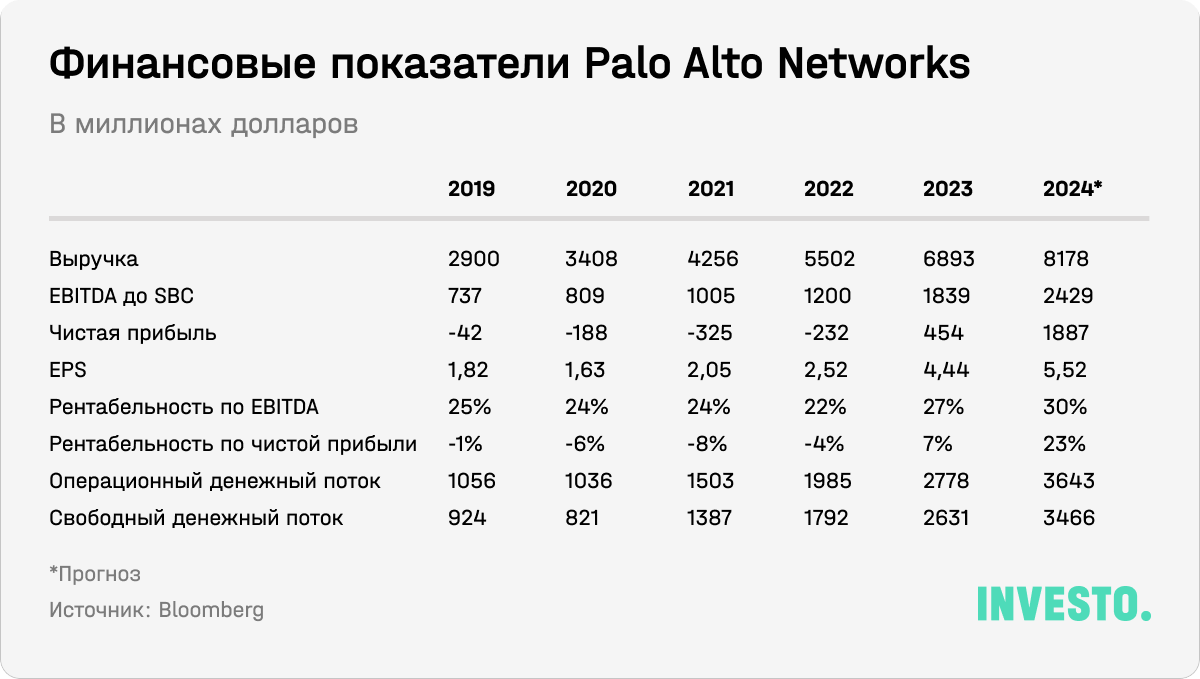

Благодаря разработке новых продуктов и скупке конкурентов с 2012 года выручка компании выросла в 28 раз. Она вышла на положительную EBITDA (без учета SBC — stock-based compensation, компенсации на основе акций) в 2019 году, и с того момента этот показатель вырос со $100 млн до $860 млн. Положительная чистая прибыль была получена в 2023 году.

В результате с 2012 года капитализация компании выросла с $3,8 млрд до $91 млрд. В 2021 году акции Palo Alto Networks были включены в Nasdaq 100, а в июне 2023 года — в индекс S&P 500.Сейчас, по данным Bloomberg, Palo Alto Networks является самой крупной по капитализации компанией из сферы кибербезопасности и четвертой среди всех производителей инфраструктурного ПО (infrastructure software), включая Microsoft и Oracle.

Основными направлениями бизнеса Palo Alto Networks являются файрволы (37% выручки), более продвинутые файрволы NGFW (39%), решения endpoint protection (25%) и решения для облачной безопасности (13%). Последний сегмент растет быстрее всех: в 2023 фискальном году (завершился в июле 2023-го) он показал рост на 46%, тогда как общая выручка компании увеличилась на 25%.

По прогнозам Palo Alto Networks, сегменты облачной и endpoint-безопасности останутся приоритетными в ближайшие годы. Это вызвано тем, что процесс перехода многих бизнесов «в облако» продолжается, а количество подключаемых к сетям девайсов — от часов до автомобилей — неуклонно растет. Кроме того, компания сотрудничает с ФБР, помогая агентству бороться с киберпреступниками.

Согласно консенсус-прогнозу Bloomberg, ожидается, что темпы роста выручки Palo Alto Networks замедлятся до 19% в 2024 году и до 18% в 2025-м. За счет роста рентабельности EBITDA вырастет на 33% и 17% соответственно. Прибыль на акцию покажет рост на 17–24%. Акции Palo Alto выросли за последний год на 114%, по этому показателю они вошли в топ-10 в индексе S&P 500.

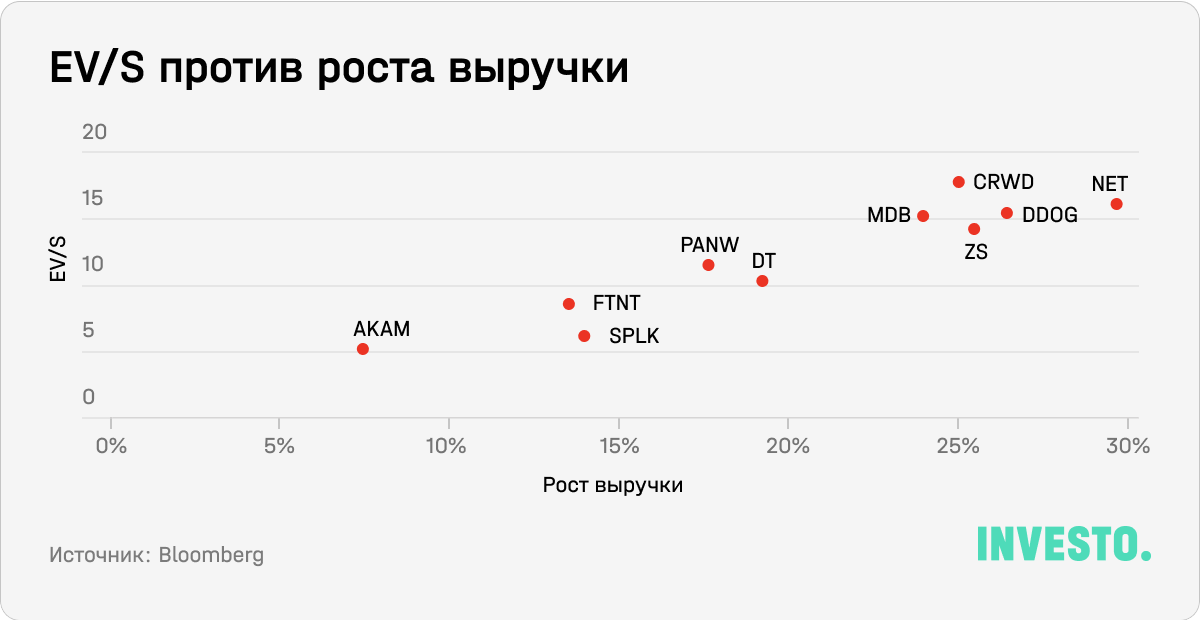

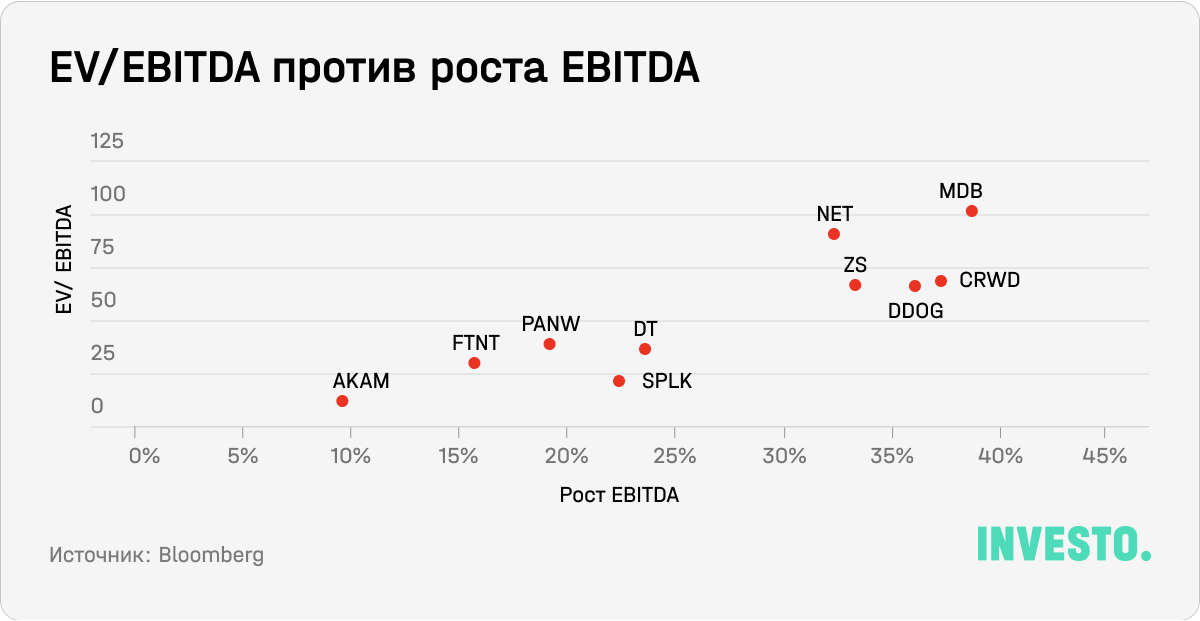

Сейчас бумаги Palo Alto торгуются с 24%-ной премией к пятилетнему среднему EV/EBITDA и с 1%-ной премией к среднему P/E. По сравнению с аналогами компания выглядит оцененной адекватно.

За счет роста прибылей можно рассчитывать на потенциал роста акции в 17%. Если мультипликаторы снизятся к своим средним, это даст потенциал роста в 3%. Среднее между этими двумя сценариями дает ожидаемую доходность в 10% в ближайшие 12 месяцев.

CrowdStrike

Компания была основана в 2011 году выходцами из McAfee Джорджем Курцем, Дмитрием Альперовичем и Греггом Марстоном. В 2013-м был выпущен флагманский продукт CrowdStrike Falcon — платформа для защиты конечных точек (endpoints), которая позволяет отслеживать и реагировать на киберугрозы. Помимо коммерческого успеха компания приобрела известность, участвуя в расследованиях громких кибератак: взлома компьютерной сети Sony Pictures в 2014 году, взлома и похищения электронных писем с серверов Национального демократического комитета — руководящего органа Демократической партии США в 2015–16 годах.

В 2019 году CrowdStrike разместила акции на Nasdaq. Компания привлекла $639 млн, что стало крупнейшим на тот момент IPO в индустрии кибербезопасности по объему привлеченных средств. Инвесторы оценили CrowdStrike в $6,7 млрд. Акции компании в первый день торгов выросли почти в 2 раза.

В 2020 году CrowdStrike купила за $400 млн компанию Humio — разработчика платформы для наблюдения и управления логами. Вслед за этим последовали покупки компаний Reposify (система мониторинга внешних атак) за $610 млн и Bionic (система мониторинга сетей) за $350 млн. Во всех сделках компания сочетала выплаты деньгами с оплатой собственными акциями.

С момента IPO капитализация CrowdStrike выросла в 9 раз, с $6,7 млрд до $62 млрд. В 2021 году акции были включены в Nasdaq 100.

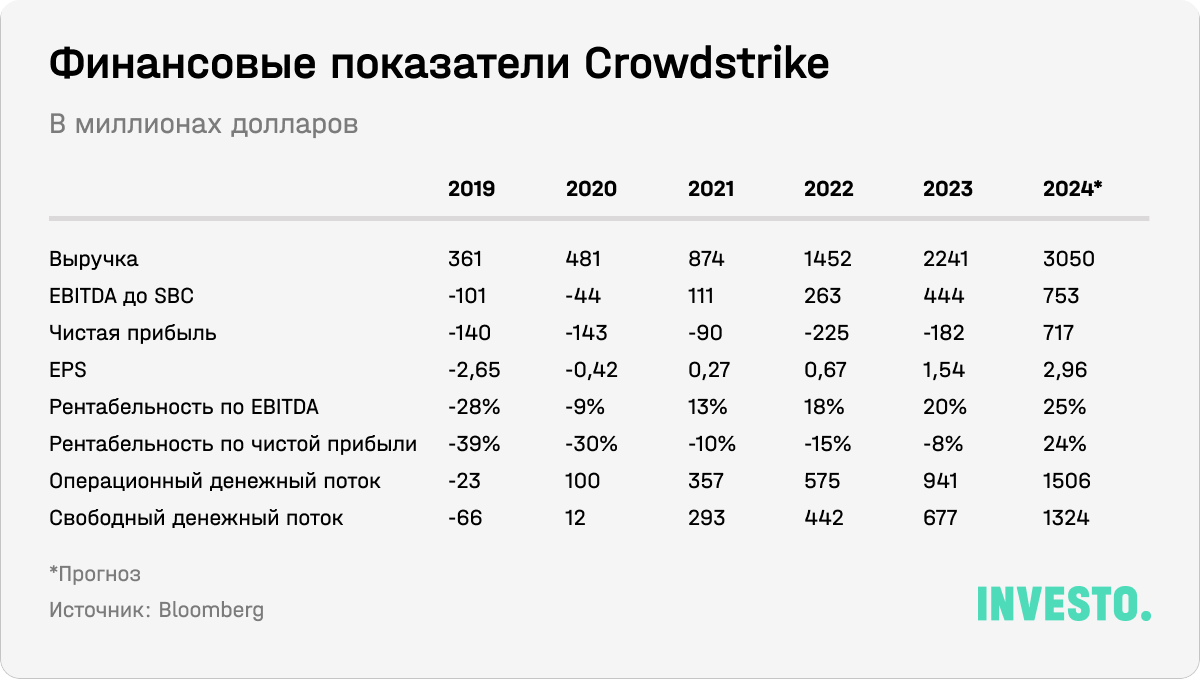

В последние пять лет выручка росла в среднем на 60% в год. Компания пока не вышла на положительную EBITDA по GAAP, но если убрать выплаты компенсаций акциями (stock based compensation), положительная EBITDA была достигнута уже в 2021 году. Начиная с 2020 года CrowdStrike показывает положительный свободный денежный поток, что хорошо для быстрорастущей компании.

Основной бизнес CrowdStrike сейчас — это продажа подписки для доступа к платформе Falcon, которая сочетает в себе антивирус, систему защиты конечных точек (endpoints) и систему мониторинга угроз. Подписка приносит компании 84% выручки, оставшаяся часть приходится на отдельные проекты и консультирование.

Согласно последнему годовому отчету за 2023-й фискальный год (завершился 31 января 2023-го) у CrowdStrike — более 23 тысяч клиентов, оформивших подписку. Основной объем продаж приходится на США (70% выручки), при этом компания старается нарастить выручку в регионе EMEA и в странах Азиатско-Тихоокеанского региона. Рост этого сегмента за последний год составил 60% по сравнению с общим ростом выручки в 54%.

Согласно консенсус-прогнозу Bloomberg, выручка CrowdStrike будет расти на 36% и 29% в 2024–25 годах соответственно. Рентабельность по EBITDA должна вырасти с 20% до 25%. По итогам фискального 2024 года CrowdStrike должна впервые показать годовую прибыль по GAAP, на уровне квартальной прибыли компания вышла в плюс три квартала назад.

В сравнении со средними мультипликаторами за последние пять лет акции торгуются с 10%-ной премией по P/E и 17%-ной премией по EV/EBITDA. В сравнении с аналогами мультипликаторы CrowdStrike выглядят адекватно, учитывая быстрые темпы роста компании.

Рост прибылей может обеспечить 30%-ный рост акции, однако, если мультипликаторы вернутся к средним за пять лет, потенциал составит 15%. Тем самым можно ожидать роста акции в среднем на 23% в ближайший год. Акции могут претендовать на включение в индекс S&P 500, что может стать дополнительным катализатором роста.

Fortinet

Fortinet была основана в 2000 году братьями Кеном и Майклом Се. Братья родились в Китае и переехали в США и Канаду для учебы. В середине 1990-х Кен Се основал NetScreen Technologies — компанию в сфере интернет-безопасности, которую затем покинул, чтобы создать Fortinet.

Первым продуктом стал файрвол FortiGate, который быстро завоевал популярность среди небольших и средних компаний. Фокус на продукты для компаний малого и среднего бизнеса остается отличительной особенностью Fortinet и сейчас.

В 2000-е годы компания провела несколько раундов по привлечению капитала от частных инвесторов, вывела на рынок новые версии FortiGate, а также купила несколько небольших компаний, работавших в смежных областях. В 2009-м Fortinet вышла на Nasdaq и привлекла на IPO $156 млн, получив оценку в $1,9 млрд.

Дальнейший рост Fortinet шел по пути, типичному для технологических компаний, — развитие своих сервисов плюс покупки сторонних разработчиков, которые могут усилить собственный портфель продуктов. В последние годы были куплены японский производитель сетевого оборудования ALAXALA Networks, система мониторинга вебсайтов Sken, платформа сетевой безопасности ShieldX Networks.

В последние 10 лет выручка Fortinet выросла с $615 млн до $5,3 млрд, показав средний темп роста 24% в год. Компания прибыльна по EBITDA и по чистой прибыли с 2009 года. С 2013 года Fortinet постоянно выкупает собственные акции, за последние десять лет на эти цели было потрачено $4,9 млрд.

Капитализация компании выросла до $47 млрд. Акции были включены в индекс S&P 500 в 2018 году, а в 2021-м — в Nasdaq 100.

Основную часть выручки (55%) компания получает от сервисов по подписке, оставшаяся часть приходится на продажи продуктов: «железа» и программ для обеспечения безопасности. Выручка от продуктов показывает более высокие темпы роста в последние годы. Бизнес диверсифицирован с точки зрения географии: на Америку приходится 47% продаж, регион EMEA приносит 43%, Азиатско-Тихоокеанский регион — 9%.

По оценкам Fortinet, их целевой рынок (total addressable market) к 2027 году вырастет на 59%, со $125 млрд до $199 млрд. Самые высокие темпы роста должен показать сегмент Universal Secure Access Service Edge (SASE). Это решения нового поколения, когда различные продукты — файрволлы, системы контроля доступа, защита облака — объединяются в одно решение и продаются вместе по подписке (as a service). Сейчас в выручке Fortinet этот сегмент занимает 20% и в ближайшие годы он должен стать основным драйвером роста.

Согласно консенсус-прогнозу Bloomberg, выручка CrowdStrike будет расти на 13–15% в 2024–25 годах. Рост EBITDA и чистой прибыли должен ускориться с 8% до 17–20%.

Это единственная компания в нашей выборке, которая торгуется без премии к собственным пятилетним средним мультипликаторам. В сравнении с компаниями-аналогами Fortinet выглядит справедливо оцененным. По нашим оценкам, за счет прибылей потенциал роста акций составляет 18%, рост мультипликаторов может добавить еще 4%, плюс можно рассчитывать еще на 1–2% дополнительной доходности от выкупа акций (buyback yield).

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.