Жесткое приземление. Как сокращение баланса ФРС отразится на рынках

Оглавление

Рынки постепенно вступают на неизведанную территорию: на позапрошлой неделе Федеральная резервная система (ФРС) опубликовала долгожданный план по сокращению баланса более чем на $1 трлн в год. В отличие от циклов роста ставок, которые происходят постоянно, количественное ужесточение ФРС применяла только один раз. Как бы оно ни сказалось на рынках в целом, оно ускорит процесс возвращения стоимости акций к справедливым оценкам.

Что случилось

В позапрошлую среду, 6 апреля, были опубликованы протоколы («минуты») мартовского заседания ФРС, на котором впервые с декабря 2018 года регулятор повысил ставку. Из документов следует, что уже в мае ФРС может повысить ставку еще на 0,5 п. п., а также начать программу количественного ужесточения (quantitative tightening, QT), постепенно увеличивая объем сокращений баланса до $95 млрд в месяц. Из них $60 млрд придется на казначейские облигации, $35 млрд — на ипотечные.

После публикации «минут» с заявлением выступила влиятельный член совета директоров ФРС Лаел Брейнард, которую Сенат США рассматривает в качестве кандидата на должность вице-президента ФРС. Брейнард ждет, что ФРС будет сокращать баланс «гораздо быстрее», чем во время прошлого эпизода QT. Также она отметила, что ФРС готова действовать агрессивно, чтобы побороть высокую инфляцию. В марте инфляция в США ускорилась до 8,5% в годовом выражении и достигла максимума с декабря 1981 года, показали опубликованные 12 апреля данные.

Рынки никогда не относили Брейнард к «ястребам»: в частности, она всегда выступала против раннего сворачивания стимулов. Так что ее высказывания, наравне с протоколами ФРС, в значительной степени повлияли на рынки: ставки по 10-летним трежерис выросли с 2,41% в позапрошлый понедельник до 2,61% в среду, а индекс S&P 500 за две торговые сессии снизился на 2%, отмечал WSJ.

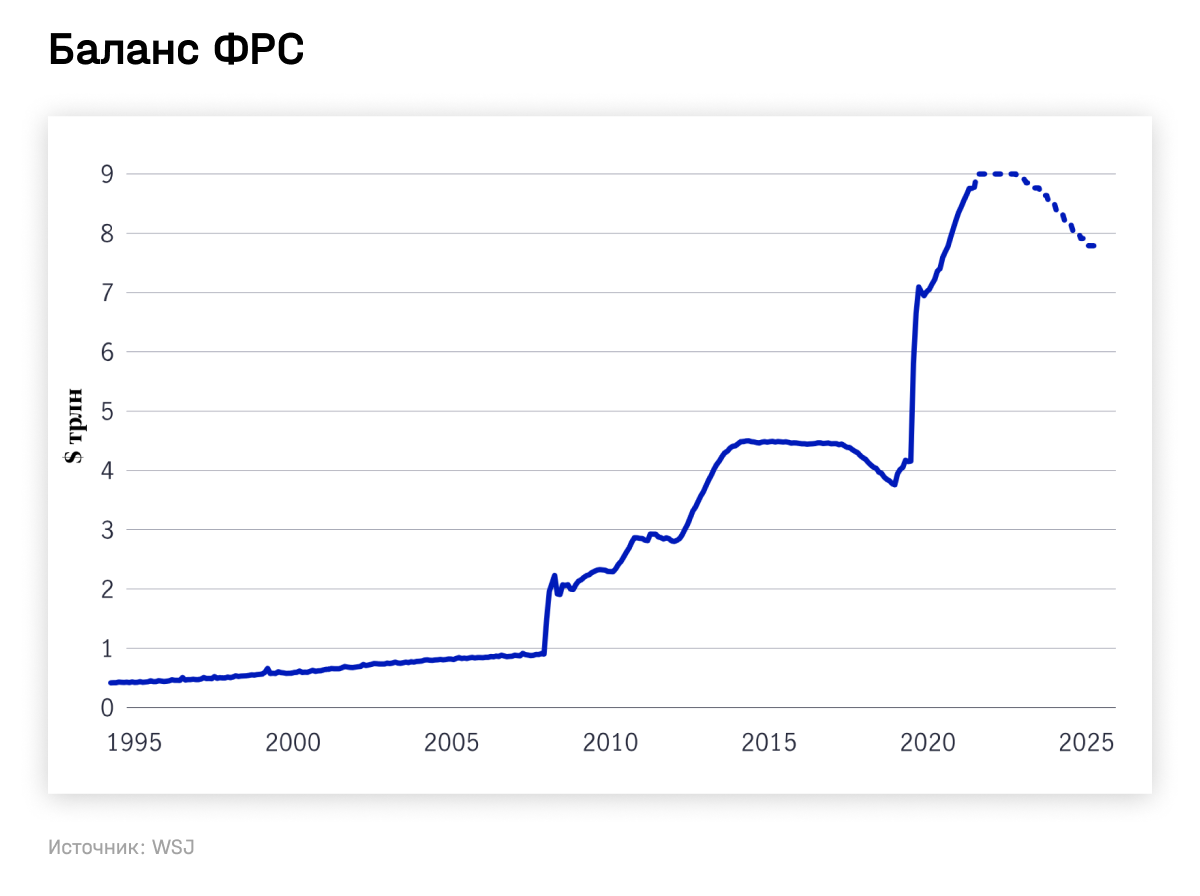

Как будет происходить сокращение баланса

Во время пандемии для предоставления дополнительной ликвидности и стимулирования рынков за счет снижения ставок по долгосрочным облигациям ФРС экстренно запустила очередную программу количественного смягчения (QE), впервые опробованную в США во время мирового финансового кризиса в 2008 году. В марте–апреле 2020-го регулятор выкупил казначейские облигации в общей сумме на $1,5 трлн, после чего продолжил покупать государственные и ипотечные облигации на $120 млрд в месяц. Всего с начала пандемии баланс ФРС увеличился на $4,6 трлн, до почти $9 трлн, или рекордных 35,8% номинального ВВП.

Количественное ужесточение — обратный процесс — приводит к снижению долгосрочных ставок, а значит — к замедлению экономики и инфляции.

ФРС начала сокращать покупки облигаций прошлой осенью, а завершила только месяц назад. После погашения облигаций на балансе регулятор реинвестировал в новые бумаги. Но, согласно опубликованным «минутам», управляющие ФРС «в целом согласились» с сокращением портфеля казначейских облигаций, средства от погашения которых не будут реинвестироваться. При этом часть ипотечных облигаций из-за роста ставок по ним и невозможности выпуска новых для перекредитования в будущем будет продаваться на рынке.

Как именно ФРС будет сокращать баланс — важный сигнал, потому что продажа облигаций может оказать большее негативное влияние на рынки в случае проблем с ликвидностью: цены бумаг упадут сильнее, что приведет к росту ставок по ипотечным облигациям и может ударить по рынку жилья. На этой неделе ставки по 30-летним ипотечным облигациям превысили 5% — максимум с 2011 года.

История

В отличие от постоянно повторяющихся циклов роста и снижения ставок, сокращение баланса центробанков происходило только один раз в истории мировых финансовых рынков. В этой связи влияние QT на экономику и рынки гораздо менее изучено, а экономисты, аналитики и компании не могут закладывать его в свои модели, пишет Barron’s.

В первый раз QT пошло совсем не так, как того ожидали в ФРС, напоминает Bloomberg. В июне 2017 года тогдашняя глава ФРС Джанет Йеллен заявила, что QT будет происходить в фоновом режиме — то есть не влияя на рынки — на протяжении нескольких лет: «Это как будто смотреть, как сохнет краска».

Сокращение баланса ФРС началось в октябре 2017 года, и в течение следующих трех месяцев стоимость акций и облигаций по всему миру заметно снизилась, пишет агентство. Уже спустя год после начала QT участники рынка обсуждали, не зашла ли ФРС слишком далеко в сокращении баланса: ставки значительно выросли, что усложнило кредитование. Доллар укрепился, это усилило давление на заемщиков из развивающихся стран с номинированным в валюте долгом. Премии по облигациям развивающихся стран, как и по высокодоходным облигациям США, выросли. Наконец, после того как в течение трех недель в декабре 2018 года индекс S&P 500 упал на 16%, ФРС решила внести коррективы в свои планы: рост ставок завершился в январе 2019-го, QT — в марте.

Чем отличается нынешнее QT

Считается, что резкий рост доходности казначейских облигаций США в 2013 году был вызван неожиданностью выступления главы ФРС Бена Бернанке. С тех пор регулятор старается заранее доносить до рынков свои намерения: о скором опубликовании плана QT ФРС на этот раз сообщила еще в конце января. Джером Пауэлл также давал понять, что оно может происходить быстрее, чем в 2017–2019 годах, когда максимальный объем сокращения баланса составлял $50 млрд.

При этом QT 2018-го, о котором также было известно заранее, все равно оказало негативное влияние на рынки — стоит иметь в виду, что оно проходило почти в два раза медленнее, чем обещает быть нынешнее. Инфляция тогда была значительно ниже, а безработица больше, поэтому ФРС вынуждена была действовать осторожнее.

Вероятно, ключевой вопрос для инвесторов в ближайшие несколько месяцев — до какого уровня американский регулятор сможет сокращать свой баланс. К примеру, Джером Шнейдер из Pacific Investment Management считает, что QT в течение нескольких лет уменьшит баланс ФРС до примерно $5 трлн. История показывает, что ФРС может ужесточать денежно-кредитную политику до тех пор, пока что-то «не сломается», приводит Bloomberg слова Кристофера Алвина, главы отдела облигаций в Vanguard Fixed Income Group.

В ФРС сделали выводы из прошлого опыта и не допустят снижения размера активов на балансе ниже, чем это необходимо для поддержания функционирования денежного рынка, считают в John Hancock Investment Management. Кроме того, сейчас у банков в резервах находится свыше $5 трлн, в том числе $1,8 трлн, полученных по операциям обратного РЕПО с ФРС, поэтому проблем с ликвидностью на денежном рынке не должно возникнуть даже в случае роста ставок, передает Bloomberg общее мнение стратегов инвестбанков.

Как QT скажется на рынках

Количественное влияние QT на рынки сложно учесть, отмечает Bloomberg. Но с учетом того, что с мирового финансового кризиса и первого QE индекс S&P 500 напрямую коррелирует с размером баланса ФРС, понятно, почему инвесторы опасаются начала его сокращения. Даже сокращение параметров количественного смягчения может оказывать влияние на рынки: когда в мае 2013-го Бернанке объявил о планах по замедлению программы покупки активов, это привело к резкой распродаже на долговом рынке (taper tantrum), пишет WSJ. Это оказало давление на экономику и особенно на рынок жилья, что заставило ФРС отложить планы по ограничению роста баланса.

Сигналы ФРС и ожидание роста ставок и начала сокращения баланса регулятора уже привели к тому, что для рынка американских облигаций первый квартал 2022-го стал худшим за последние 40 лет. Ставки по кратко- и среднесрочным трежерис выросли на максимальную за десятилетия величину.

Рынок акций также начинает реагировать на начавшееся ужесточение политики ФРС: индекс S&P 500 с начала года снизился на 7%, Nasdaq 100, куда входят более чувствительные к изменению ставок акций — на 14%. Но при этом рынки в полной степени еще не учли влияние QT, отмечали аналитики из JPMorgan Asset Management и Bleakley Advisory Group.

Риск QT в том, что ФРС может недооценивать, насколько сильно сокращение баланса ухудшит финансовые условия, отмечает глава отдела американских акций в Lazard Asset Management Рон Темпл. По мнению ФРС, сокращение баланса будет эквивалентно одному шагу повышения ставки на 0,25 п. п., в то время как в Deutsche Bank ожидают, что прогнозируемое сокращение баланса на $1,9 трлн в 2022–2023 годах будет эквивалентно повышению ставки на 1 п. п.

Темпл считает, что в негативном варианте развития событий пострадать в первую очередь могут акции технологических компаний — их оценки в большей степени зависят от ожиданий по поводу будущего. По его мнению, недавнее снижение акций банковского сектора отображало растущий риск увеличения потерь по кредитам.

В 2022 году глобальная рыночная ликвидность уменьшится на $2 трлн, из которых половина придется на ФРС — это приведет к снижению переоцененных акций, предупреждали в феврале в Morgan Stanley. В инвестбанке советовали инвесторам обращать внимание на акции качественных растущих компаний, которые можно купить по справедливым ценам, и усилить географическую диверсификацию, включив в портфель акции компаний за пределами США.

Мягкая политика ФРС привела к тому, что оценки компаний стали функцией от нескольких убеждений инвесторов, пишет известный экономист, бывший глава совета по международному развитию при администрации президента США Барака Обамы Мохамед Эль-Эриан:

- альтернативы акциям нет (TINA, there is no alternative to stocks)

- боязнь упустить выгоду при очередном росте акций (FOMO, the fear of missing out)

- и покупай на снижении независимо от причины, которая его вызвала (BND, buy the dip)

Сокращение баланса ФРС может положить этой триаде конец.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.