Забудьте про ИИ. Зачем инвесторы шортят волатильность и чем это опасно для рынков

Оглавление

На Уолл-стрит активно набирают популярность ставки на сохранение рыночной волатильности, что уже вызывает серьезные опасения у участников рынка. Рассказываем, почему различные стратегии шорта волатильности становятся все более популярны, почему возникают опасения, что в какой-то момент все может сломаться, и чем это грозит.

Что случилось

Ставка на рост акций, связанных с искусственным интеллектом, больше не самый обсуждаемый трейд на Уолл-стрит. Инвесторы все активнее ставят на стратегии, которые выигрывают от сохранения низкой волатильности на рынках, отметил в воскресенье Bloomberg. Такие стратегии привлекают десятки миллиардов средств инвесторов, в том числе частных.

Немного теории: главным показателем ожидаемой волатильности считается индекс волатильности (VIX). Он рассчитывается на основании цен на опционы на S&P 500, истекающие через 23–37 дней с текущего момента, и показывает ожидаемую рынками волатильность в ближайшие 30 дней.

У инвесторов есть несколько способов напрямую «зашортить» VIX:

- продать фьючерсные контракты на VIX;

- купить пут-опционы на эти фьючерсы;

- самый простой и понятный для частного инвестора способ — использовать торгуемые на биржах инструменты (фонды, то есть ETF, и ноты, ETN). Некоторые ETF сами по себе включают ставку на снижение VIX, некоторые — на рост, и их можно шортить;

- о косвенном способе поставить на снижение волатильности мы расскажем ниже.

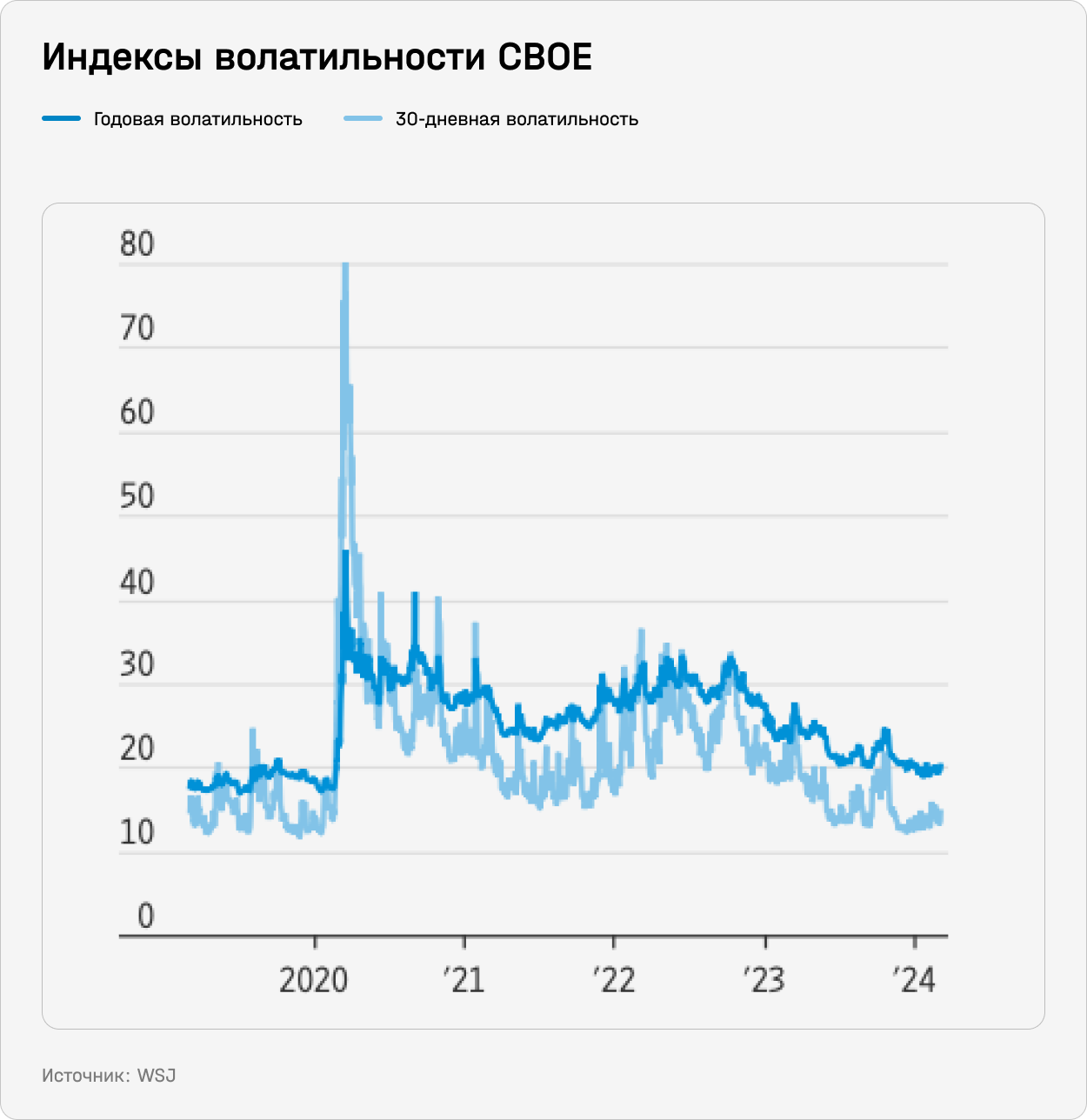

Рынки привыкли к тому, что, несмотря на потрясения, индекс VIX, который также называют «индексом страха», остается на низком уровне. К примеру, в 2022-м VIX колебался в диапазоне 25–35, что было удивительно с учетом того, что рынок перешел в «медвежью» фазу. Для сравнения, на каждом «медвежьем» рынке до этого, начиная с 1990-го, индекс всегда находился выше 36.

Кроме того, в 2022 году VIX и S&P 500 двигались в одном направлении 26% времени, хотя обычно они двигаются в разных направлениях. Именно благодаря этому свойству лонг VIX считается хеджем против рыночных потрясений. Также после краткосрочного взлета весной 2020-го снижается и индекс ожидаемой в ближайший год волатильности.

В результате в последние годы на рынках зачастую поднимался вопрос (1, 2, 3): почему индекс оставался на низком — по историческим меркам — уровне. В 2023-м VIX также продолжил снижаться, несмотря на неопределенность, связанную со ставками, и рост геополитической напряженности. Из-за такой странной динамики некоторые аналитики даже говорили, что индекс «сломался».

Почему низкое значение VIX дает ложное представление о безопасности

Многие комментаторы объясняли низкое значение VIX ростом популярности так называемых опционов с нулевым сроком действия (zero day to expire, 0DTE), то есть контрактов, которые истекают в течение ближайших 24 часов. Именно на 2022-й пришелся резкий рост их популярности — причем не только среди спекулятивно настроенных частных инвесторов, открывших их для себя в 2021-м как способ быстро зарабатывать, но и институциональных. Последние с их помощью, а не контрактами на VIX, начали хеджировать риски, что привело к падению спроса на месячные опционы, — так звучит популярный нарратив. Пока что востребованность 0DTE не ослабевает. Для сравнения, еще в 2016 году доля 0DTE в торговле всеми опционами на S&P 500 была 5%.

Почему 0DTE набрали популярность

Привлекательность 0DTE — в их низкой стоимости. С учетом того, что контракты истекают очень быстро, они стоят дешево по сравнению с объемом ставки: вероятность того, что они будут что-то стоить по истечении, — ниже, чем у долгосрочных опционов. Как подсчитывали в агентстве, с их помощью $1 вполне может стать ставкой на движение рынка в размере $1000.

Таким образом, размер кредитного плеча 0DTE на несколько порядков превышает показатель месячных опционов. Подсчитано, что доходность 0DTE в пересчете на годовой показатель может достигать 79 тысяч процентов против максимальных 2500% у месячных. При этом медианный результат по двум инструментам: убытки в 32 тысячи процентов и 550% соответственно.

Кроме того, сама механика — инвесторы быстро узнают, получили ли они выигрыш, — делает их похожими на казино, отмечал Bloomberg. По расчетам JP Morgan, инвесторы получают прибыль от 0DTE в первые 10 минут после продажи или покупки опциона, а ⅔ от общей прибыли получаются в первую минуту. Неудивительно, что 0DTE, которые крайне чувствительны к стоимости базового актива из-за большого плеча, приносят частным инвесторам огромные убытки, которые только увеличиваются с ростом популярности 0DTE.

Кроме того, 0DTE подозревают в том, что они ответственны за резкие движения на рынках. Некоторые аналитики указывают на то, что они искажают реакцию рынка на макроэкономические данные, нарушая экономическую функцию рынка. Исследование JP Morgan показывало, что из-за 0DTE рынок может дополнительно двигаться на 0,6–1,1% за день.

Но на самом деле миграция инвесторов в 0DTE вряд ли ответственна за снижение VIX, говорится в вышедшем в начале марта квартальном отчете Банка международных расчетов (BIS), центробанка для центробанков, по двум причинам:

- Месячные опционы для хеджирования рисков изменения индекса все равно используются гораздо больше 0DTE: иными словами, рост популярности 0DTE не привел к оттоку из месячных опционов.

- Торги 0DTE не влияют напрямую на ценообразование месячных опционов и, соответственно, на VIX.

Вместо этого аналитики BIS связывают снижение VIX с ростом популярности структурных продуктов. Классическим примером такого продукта является так называемый «покрытый колл», подразумевающий покупку индекса S&P 500 и одновременную продажу месячного опциона колл на индекс. Колл-опцион генерирует доход, при этом инвестор отказывается от части дохода, если значение индекса поднимется выше порогового значения, скажем, 5% (точное значение зависит от опциона), в течение следующего месяца. Иными словами, благодаря структурному продукту делает ставку на то, что индекс не вырастет больше чем на 5% (в данном примере) в течение месяца.

Покрытый колл — простая иллюстрация структурированного продукта, позволяющего инвестору увеличить доход выше безрисковой ставки в случае роста индекса и немного снизить риски. По сути покрытый колл — это тоже ставка против волатильности: инвесторы надеются, что рынок сильно не вырастет — но и, конечно, не упадет на значительную величину, потому что иначе он все равно, скорее всего, получит убыток.

Но дизайн структурных продуктов может быть разным. Самым распространенным является продукт с автоколлом, отмечает WSJ. Особенно сильно они распространены в Азии. Идея в том, что если значение базового актива (индекса) не выходит за обозначенный диапазон, то инвестор получает щедрые купоны, если выходит — то получает убыток.

Все эти структурированные продукты часто предлагаются розничным инвесторам, которые иначе не стали бы покупать деривативы, банками, которые часто являются и дилерами, отмечают в BIS. Изначально такие продукты продавали инвесторам в Европе: среди хорошо известных эмитентов — французские BNP Paribas и Société Générale. Но сейчас растет их популярность и в других регионах, отмечает Wall Street Journal. Объем проданных структурных продуктов в США вырос с $78 млрд в 2020-м до $132 млрд в 2023-м, а среди самых больших с точки зрения рыночной доли эмитентов — JP Morgan, Goldman Sachs и Citi. Кроме того, притоки средств в доступные широкому кругу частных инвесторов ETF на стратегии «покрытого колла» (Global X S&P 500 Covered Call ETF и JPMorgan Equity Premium Income ETF) также резко выросли по сравнению с 2021-м.

Популярность структурных продуктов выросла в эпоху околонулевых ставок, потому что благодаря им инвесторы могли получить 10% годовой доходности и выше. При этом даже сейчас, когда ставки по инструментам с фиксированной доходностью (облигациям, депозитам, фондам денежного рынка) высоки, продажи структурных продуктов, которые приносят банкам высокие комиссии, растут: просто их базовым активом теперь все чаще становятся облигации, пишет WSJ.

Влияние структурных продуктов на VIX связано с тем, как дилеры (банки) хеджируют свои риски по этим продуктам. Когда банки выпускают структурный продукт с покрытым коллом, они по сути покупают опцион у инвестора. Чтобы снизить для себя риски волатильности, дилеры покупают индекс, когда он идет вниз, и продают, когда он идет вверх. Такая практика называется «динамическим» или «дельта-хеджированием». Таким образом, дилеры подавляют волатильность в базовом активе, которым все чаще является индекс акций (тот же S&P 500), что снижает для них стоимость страховки от резкого изменения индекса. Это может объяснять, почему VIX оставался на низком уровне в последние два года, отмечают в BIS.

Почему низкое значение VIX дает ложное представление о безопасности

Такая ситуация создает дополнительные риски, причем не только для инвесторов, которые хотят захеджировать риски через экспозицию на VIX (это могут быть не только опционы, но и более понятные частным инвесторам ETF). В 2022 году покупка колл-опционов на VIX, согласно CBOE VIX Tail Hedge Index, не только не позволила снизить риски, но и во многих случаях создала дополнительные для покупателей.

Проблема в том, что из-за этого может увеличиваться опасность для всех инвесторов на рынке. Рост объемов выпуска инструментов, которые являются ставкой на снижение волатильности, создает замкнутый круг: они популярны, потому что волатильность низка, а рынки спокойны, потому что растет объем структурных продуктов. Это работает до определенного момента, пока что-то не сломается, цитирует издание Джеффри Ю, старшего стратега по рынкам в BNY Mellon.

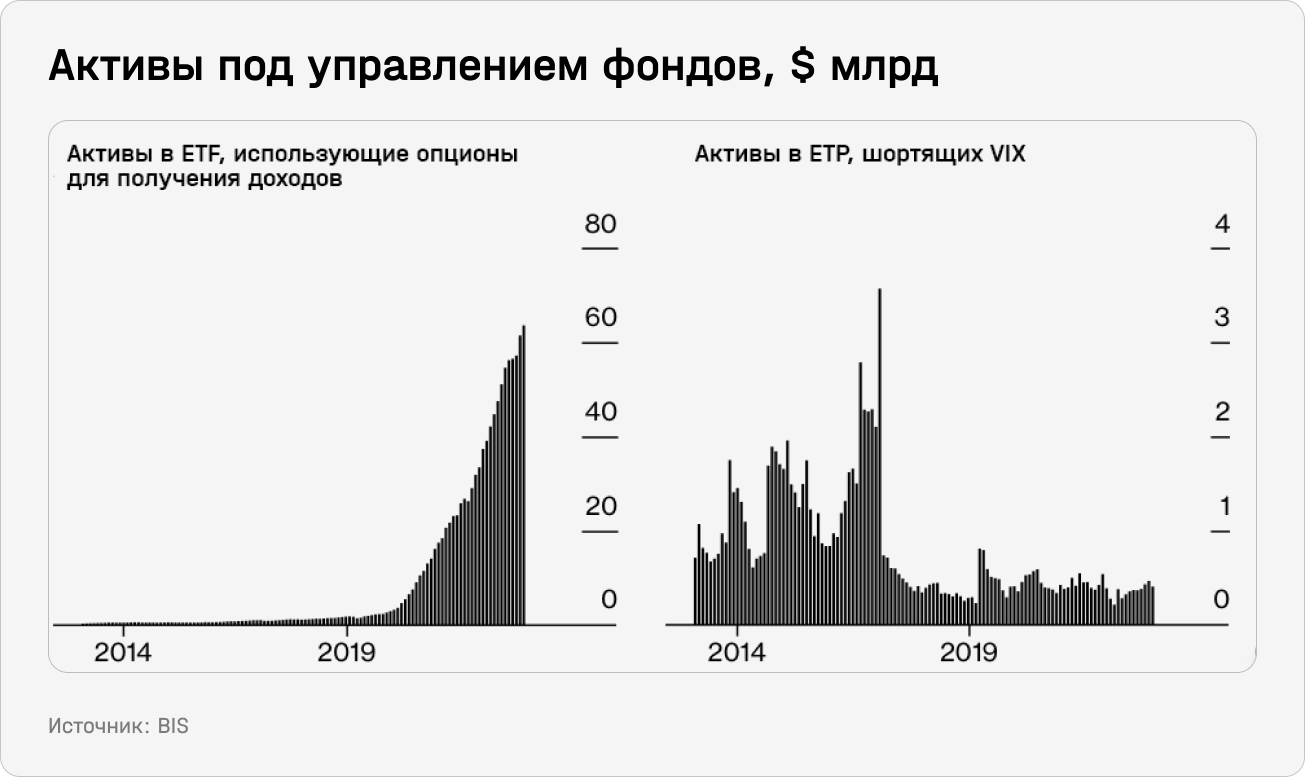

Текущая ситуация напоминает замкнутый круг, который в феврале 2018 года привел к росту индекса VIX в два раза в течение одного дня (так называемому Volmageddon или Volpocalypse) и резкому падению нескольких биржевых продуктов (ETP), призванных защищать от роста волатильности, отмечает WSJ. Наиболее известен кейс VelocityShares Daily Inverse VIX Short-Term, активы которого за один день упали с $1,9 млрд до $63 млн (с соответствующими убытками инвесторов). Эмитенты ETP, которые шортили VIX, столкнулись с резким ростом волатильности, из-за чего перестали хеджировать риски, что еще больше способствовало росту волатильности.

Пострадали и базовые активы. Американский рынок акций тогда пережил одно из самых быстрых падений в истории, снизившись в течение двух недель на 10%, а глобальный рынок акций за неделю потерял $4,2 трлн капитализации. Для сравнения, это больше потерь времен «пузыря доткомов».

Но структурными продуктами шорты волатильности не ограничиваются. Объем активов в ETP на шорт VIX был гораздо больше, чем сейчас активов в ETF, которые продают опционы на индексы или акции, говорится в недавней заметке Bloomberg. Активы в ETF, использующих деривативы и обещающих доход выше безрисковой ставки при определенных обстоятельствах, за последние 2 года выросли в 4 раза, до $64 млрд. Такие ETF тоже по сути являются ставкой против волатильности, Для сравнения, в ETP в феврале 2018 года было $2,1 млрд.

Хорошая новость заключается в том, что многие из популярных сейчас ETF используют опционы вместе с длинными позициями в акциях, что означает, что не все $64 млрд являются ставкой против волатильности, отмечает Bloomberg. Кроме того, общая капитализация рынка за шесть лет удвоилась. Плохая новость: что эти ETF все равно подавляют волатильность, привлекая все больше инвесторов в них (снова замкнутый круг).

Некоторые стратеги и трейдеры уже давно предупреждают о том, что ставки против роста волатильности создают риски повторения Volmageddon. Проблема в том, что объем всех ставок против роста волатильности неизвестен: многие транзакции происходят напрямую между трейдинг-десками фирм с Уолл-стрит — и данные по ним недоступны. По некоторым оценкам, объем ставок может быть в реальности в 5–10 раз больше.

Также широк набор различных стратегий, которые позволяют зашортить волатильность. В последние месяцы активно обсуждаются так называемые дисперсионные трейды, которые позволяют инвесторам поставить на разницу в волатильности между индексами и отдельными акциями благодаря нескольким «слоям» опционов. Инвесторы получают доход, если волатильность акции превосходит рыночную. Популярность этого трейда растет в том числе потому, что те же технологические акции двигаются сильнее, чем индекс, а Cboe Global Markets уже планирует сделать фьючерс на соответствующий Cboe S&P 500 Dispersion Index в 2024-м.

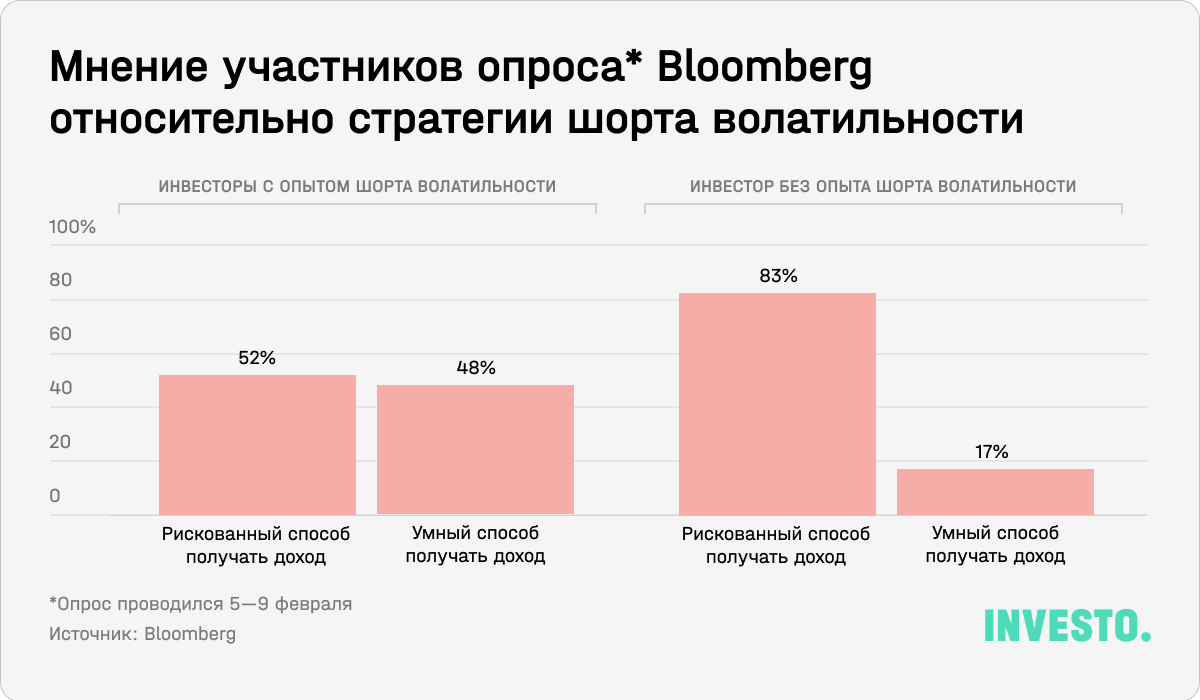

Некоторые аналитики указывают на то, что ситуация с дисперсионными трейдами зашла слишком далеко. Стратегии шорта волатильности вызывают серьезные опасения в целом у 59% участников рынка, показал февральский опрос Bloomberg.

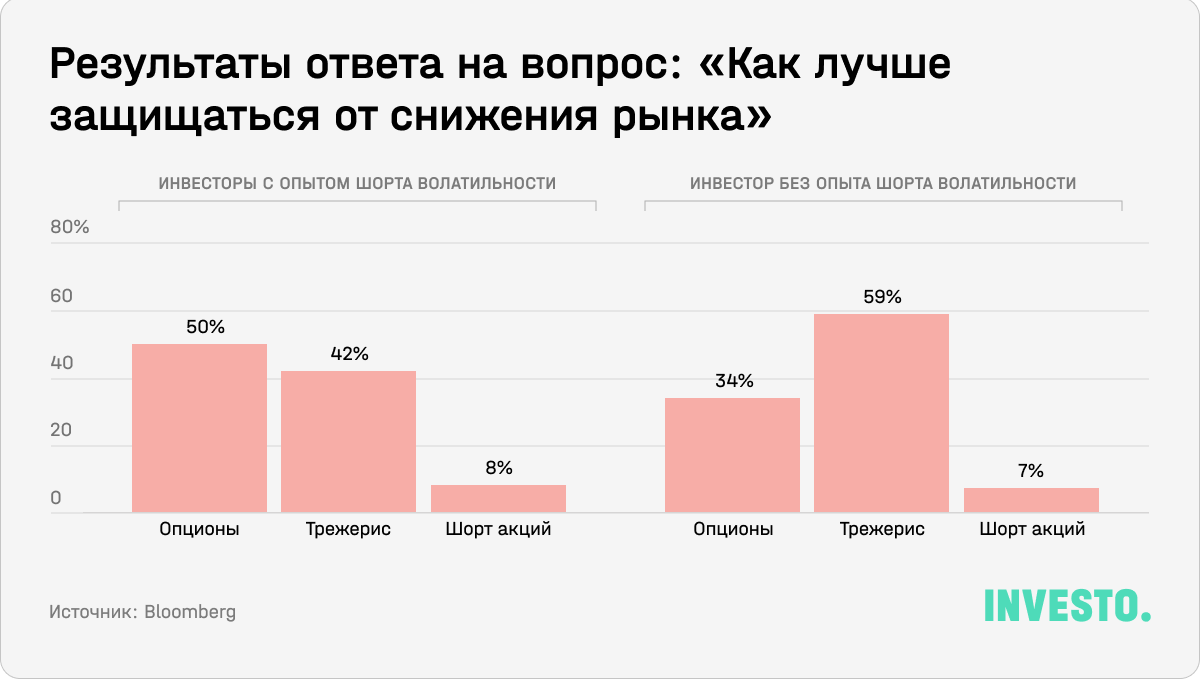

При этом опционы (и связанные с ними стратегии) являются самой популярной стратегией среди тех, кто уже использовал стратегии шорта волатильности, для защиты от снижения рынка. Остальные предпочитают в качестве защитных инструментов трежерис.

У Уолл-стрит не слишком хорошая история, связанная с созданием сложных финансовых продуктов, которые даже профессионалы не до конца понимают (как в случае с 0DTE) либо риски которых сложно оценить. Совершенно не факт, что рост популярности продуктов, подавляющих волатильность, обязательно приведет к повторению Volmaggedon. Но это создает дополнительные риски для всех инвесторов, а не только для тех, кто хочет захеджировать риски рыночных колебаний. Как пишет WSJ, низкое значение VIX создает у всего рынка ложное ощущение маленьких рисков.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.