Не только бигтехи. Три компании с развивающихся рынков, которые выигрывают от внедрения ИИ

Оглавление

Оптимизм по поводу искусственного интеллекта (ИИ) уже во многом заложен в стоимость бигтехов и других непосредственных бенефициаров внедрения технологии из США. Владислав Коломеец, FMVA, автор канала Kolomeets Investments в Seeking Alpha, и аналитик Анастасия Долгова выбрали три компании с развивающихся рынков, бизнес которых выиграет от развития ИИ.

Зачем искать бенефициаров ИИ за пределами США

Уолл-стрит начинает все более реалистично смотреть на перспективы влияния ИИ на финрезультаты американских компаний. Ключевыми факторами для рынков во время текущего сезона отчетности будут не только конкретные финансовые результаты от внедрения ИИ, но и прогнозы компаний по капитальным затратам на развитие технологии, отмечают стратеги Bank of America (BofA). Рост затрат ценой сокращения прибыли сейчас вряд ли будет одобрен рынками.

Хороший пример — Meta (признана в РФ экстремистской). Компания активно вкладывается в ИИ для улучшения таргетирования и рекомендаций контента. Но после выхода отчета в среду ее акции рухнули на 15%. Компания планирует нарастить расходы, в том числе на ИИ, до $35–40 млрд против $30–37 млрд ранее. При этом прогнозируемый рост выручки в текущем квартале оказался хуже ожиданий. Это перевесило оптимизм по поводу внедрения ИИ, влияние которого на снижение затрат в будущем пока что туманно, говорят аналитики.

В марте–апреле больше чем на 10% упал индекс производителей полупроводников PHLX Semiconductor Index. Важным событием стал отчет нидерландской ASML, крупнейшего производителя литографического оборудования в мире. В числе ее клиентов — Intel, TSMC и Samsung. Отчет показал, что чипмейкеры не ждут продолжения сильного роста спроса на полупроводники в 2024-м: этот год в индустрии будет «переходным».

Все это говорит о том, что рынок мог существенно переоценить влияние ИИ на прибыли компаний. Точнее можно будет сказать после того, как отчитаются другие бигтехи. Но неудивительно, что Уолл-стрит уже давно ищет бенефициаров внедрения ИИ на развивающихся рынках, таких как Китай, Индия, Бразилия и Тайвань, а также в отраслях, где ИИ может реально увеличить прибыль компаний, пишет Bloomberg.

Например, подразделение по управлению активами Goldman Sachs обращает внимание на производителей компонентов цепочек поставок, связанных с ИИ, таких как системы охлаждения и источники питания. JP Morgan отдает предпочтение традиционным производителям электроники, которые постепенно превращаются в лидеров ИИ, а Morgan Stanley делает ставку на компании за пределами IT, где ИИ меняет бизнес-модель компаний.

По подсчетам Bloomberg, акции компаний, связанных с ИИ, на развивающихся рынках в этом году уже выросли на $1,9 трлн. При этом на долю тайваньских и южнокорейских производителей микросхем, таких как Taiwan Semiconductor и SK Hynix, приходится около 90% этого прироста. Тем не менее у компаний из развивающихся стран сейчас есть несколько преимуществ по сравнению с американскими:

- Они стоят дешевле: к примеру, бенефициары внедрения ИИ из Азии в среднем по форвардному мультипликатору P/E торгуются в диапазоне от 12 до 19. Для сравнения, у Nvidia и Broadcom эти показатели составляют 35 и 65 соответственно. Чтобы оправдать высокие оценки, американским бенефициарам ИИ необходимо квартал за кварталом показывать высокий рост.

- Они быстрее растут: по данным Bloomberg, аналитики ожидают 61%-го увеличения прибыли технологических компаний на развивающихся рынках против 20% в США.

Одним из направлений поиска компаний-бенефициаров ИИ может стать Китай, который многие инвесторы обходят из-за геополитических рисков и проблем в экономике. Китайские технологические компании обладают огромным массивом данных и создают собственные экосистемы, что может сделать их бенефициарами внедрения ИИ.

Инвесторы находят в Китае отдельные интересные истории, связанные с ИИ. Например, акции продюсерской компании Shanghai Film выросли более чем на 70% за шесть недель, после того как она раскрыла планы по использованию генеративного ИИ для создания анимации в традиционных китайских художественных стилях. Компания Astro-Century Education за тот же срок подскочила на 64% после презентации приложения-помощника для преподавателя на базе ИИ. Акции Hunan TV & Broadcast Intermediary взлетели на 100%, когда компания решила отдать часть функций режиссера своих реалити-шоу технологиям.

Некоторые аналитики считают, что Индия тоже готова к тому, чтобы сделать прорыв в области ИИ. По прогнозам Boston Consulting Group, рынок ИИ в стране будет расти с впечатляющим CAGR 25–35% и достигнет $17 млрд к 2027 году благодаря цифровизации. Даже крупнейший холдинг страны, в который входит нефтяной гигант Reliance Industries, разработал свою версию ChatGPT, которая поддерживается на 22 языках.

Мы выбрали три компании, которые способны извлечь выгоду из спроса на ИИ-технологии за пределами США и Европы и при этом торгуются по привлекательным оценкам.

Три привлекательные компании

Baidu

Baidu — лидер среди региональных поисковых систем, который постепенно становится одним из лидеров в сфере ИИ. Компания зарабатывает на рекламе, а еще на нескольких новых растущих бизнесах, включая облачные технологии, чат-бот и беспилотные такси. Она была основана в 2000 году, а ее штаб-квартира располагается в Пекине.

Вот основные ее направления деятельности:

Реклама в поисковике является основным бизнесом Baidu, на нее приходится более 55,8% всей выручки, то есть $10,58 млрд (+8% год к году). Вероятно, благодаря сильному потребительскому спросу в Китае компания сможет воспользоваться ростом бюджетов на онлайн-рекламу как у отечественных, так и у международных брендов. По подсчетам аналитиков, этот рынок будет расти с CAGR 7% вплоть до 2028 года. Доля Baidu на нем — 60%.

Уже сейчас рекламный бизнес Baidu выигрывает от развития ее собственного чат-бота ERNIE, который обеспечил компании дополнительную выручку в размере 656 млн юаней (~$90,61 млн) в четвертом квартале 2023 года. Она должна увеличиться до нескольких миллиардов по итогам текущего года (примерно $300 млн). ERNIE улучшает таргетинг рекламы, повышая ценность услуги для клиентов.

Чат-бот Baidu ERNIE позиционируется как альтернатива популярному ChatGPT для пользователей, говорящих на китайском. Чат-бот быстро завоевывает рынок: если в декабре ERNIE использовали порядка 100 млн пользователей, то уже в апреле их число удвоилось и, как ожидается, достигнет 670 млн в течение 10 лет.

На днях стало известно, что Apple обращалась к Baidu по поводу потенциального партнерства. Apple хочет внедрить чат-бот в свои устройства на территории Китая. Сейчас ERNIE уже используется в смартфонах Samsung и Honor.

Baidu анонсировала еще несколько ИИ-продуктов, включая AgentBuilder, AppBuilder и ModelBuilder для повышения креативности создания контента с помощью ИИ. Однако несмотря на то, что ИИ-инструменты Baidu быстро развиваются, доходы от них по-прежнему минимальны. ERNIE в настоящее время убыточен, но это может измениться за счет роста конверсии в платных пользователей и потенциального повышения цен (сейчас подписка на чат-бот ERNIE стоит в два раза дешевле ChatGPT). Робин Ли Яньхун, соучредитель, генеральный директор и председатель Baidu, отметил, что Ernie Bot добился «прорыва в монетизации» в 2023 году.

Стратегия Baidu относительно ИИ очень синергична. Чат-бот ERNIE интегрирован во все бизнес-подразделения и должен стимулировать их дальнейший рост продаж и прибыльности.

Стриминг iQIY, который предлагает и оригинальный контент. Китайский аналог Netflix примерно на 80% принадлежит Baidu, компания выделила это подразделение через IPO несколько лет назад. В 2023 году количество пользователей немного сократилось — до 100,3 млн против 111,6 млн годом ранее. Цена подписки в три раза ниже, чем у Netflix, и составляет около $33 в год. Ожидается, что рынок потокового видео в Китае будет расти с CAGR 9% до 2027 года. ERNIE должен ускорить выход подразделения на прибыльность с помощью снижения стоимости контента, часть которого будет генерировать ИИ. Выручка этого сегмента выросла на 10% и составила $4,49 млрд, или 23,4% в общем объеме показателя.

Роботакси Apollo Go, которое перевозит несколько миллионов человек в год. Финансовый результат сегмента не разглашается, однако руководство в прошлом году упомянуло, что планирует вывести бизнес на уровень безубыточности через несколько лет. Сейчас стоимость поездки в Apollo Go составляет примерно треть от стоимости поездки у лидера китайского рынка DiDi, часть автопарков которого составляют беспилотные автомобили, и дешевле Pony.ai, которая на них специализируется. При этом себестоимость поездки на 1 км снижается, что дает Baidu преимущество. Apollo Go в четвертом квартале совершило 839 тысяч поездок, что почти на 50% больше, чем в прошлом году. ИИ необходим для сбора данных и оптимизации услуг для пользователей.

Облачный бизнес AI Cloud. По итогам года сегмент вырос на 6% и принес около $2,63 млрд, что соответствует примерно 14% всей выручки. Руководство считает, что облачный бизнес ускоряется, а долгосрочные перспективы выглядят оптимистично благодаря продолжающемуся росту отрасли. Ожидается, что она будет расти в Китае с CAGR 18,7% вплоть до 2028 года. Собственные приложения в области ИИ для корпоративных клиентов могут стимулировать спрос на облачные вычисления компании.

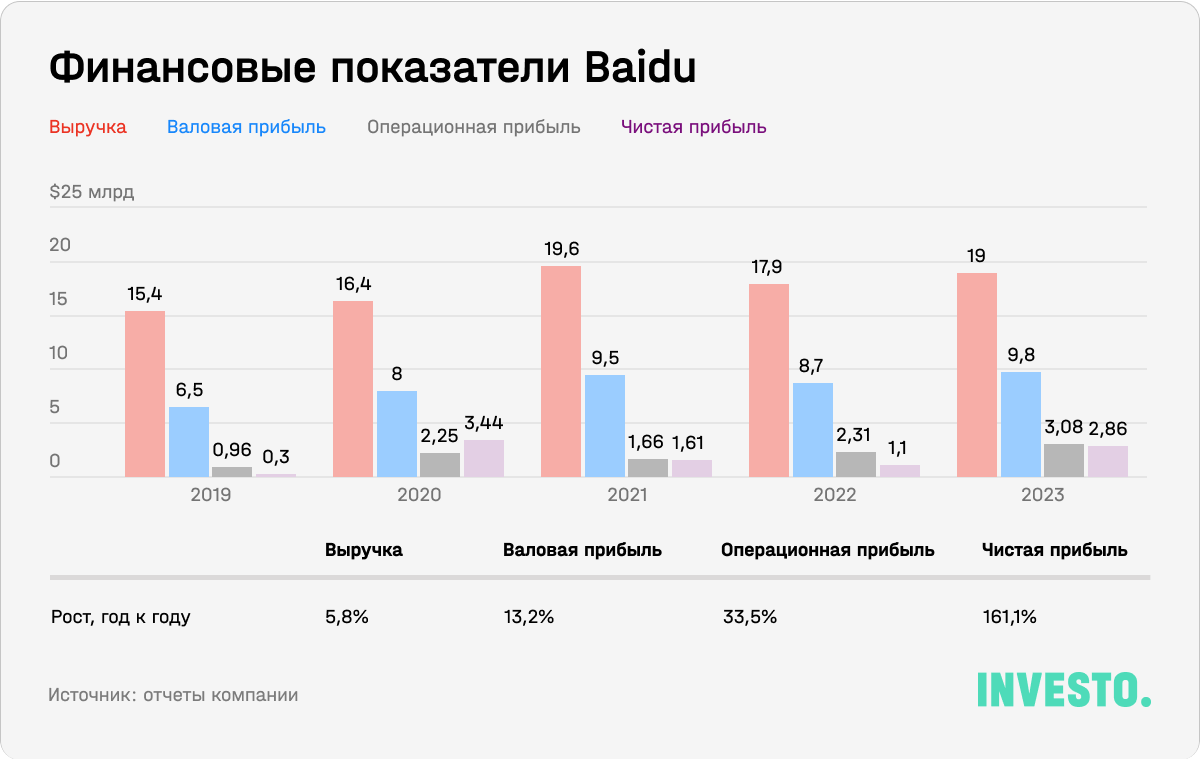

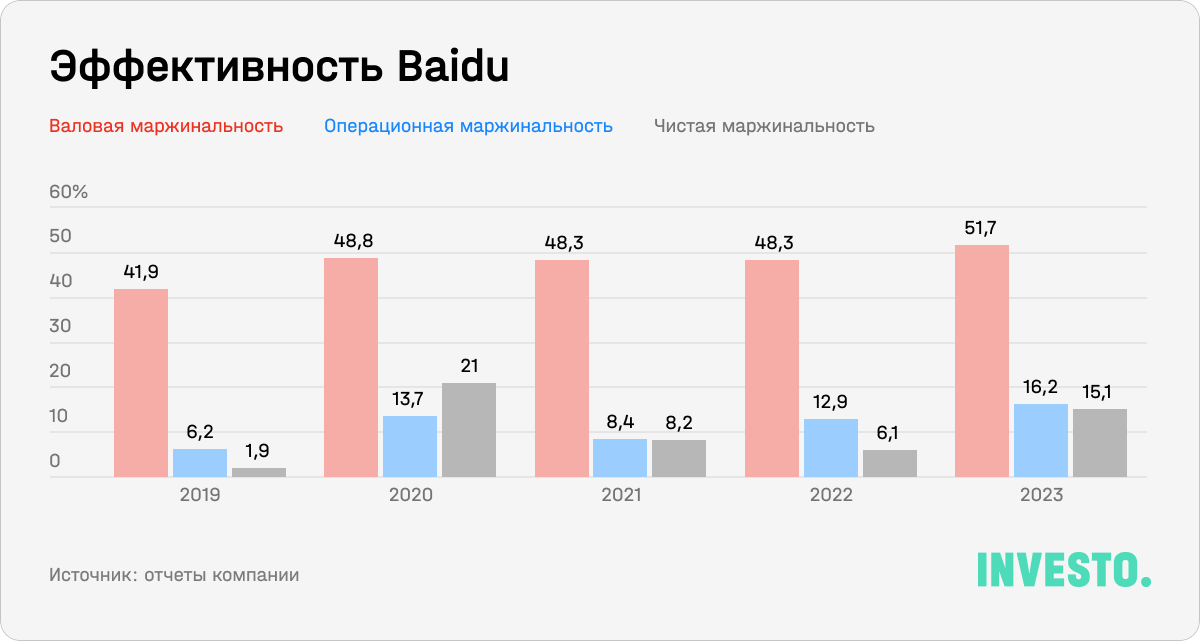

По итогам года выручка компании выросла незначительно и соответствовала прогнозам аналитиков. Но стратегические шаги Baidu по оптимизации бизнеса и повышению эффективности, похоже, начали приносить результаты. Это выражается в росте операционной прибыли. Компания продолжит получать выгоду в будущем благодаря разумной практике управления затратами.

Поскольку продукты с ИИ все еще находятся во многом в стадии разработки, потребности в капитальных вложениях, вероятно, останутся высокими, в том числе в центры обработки данных, разработку чипов для адаптации к ограничениям на поставку из США, расширение парка автономных транспортных средств и т. д.

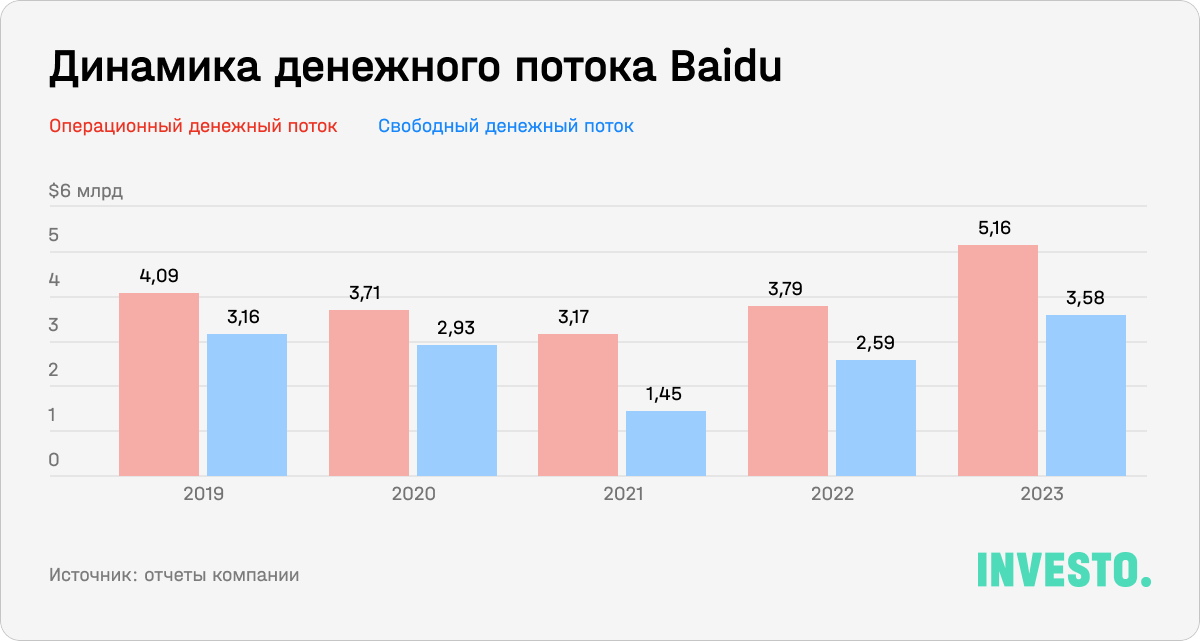

При этом компания отличается впечатляющими денежными потоками.

Из-за замедления роста выручки китайские интернет-компании, такие как Tencent, Alibaba и JD, стали активнее распределять капитал между акционерами. Baidu исторически весьма неохотно платила дивиденды, но все-таки пару раз поощряла инвесторов байбэками. Недавно компания выкупила акции на сумму $318 млн, в результате чего общая сумма выкупа составила $669 млн. Для сравнения, ее рыночная капитализация сегодня составляет около $35 млрд.

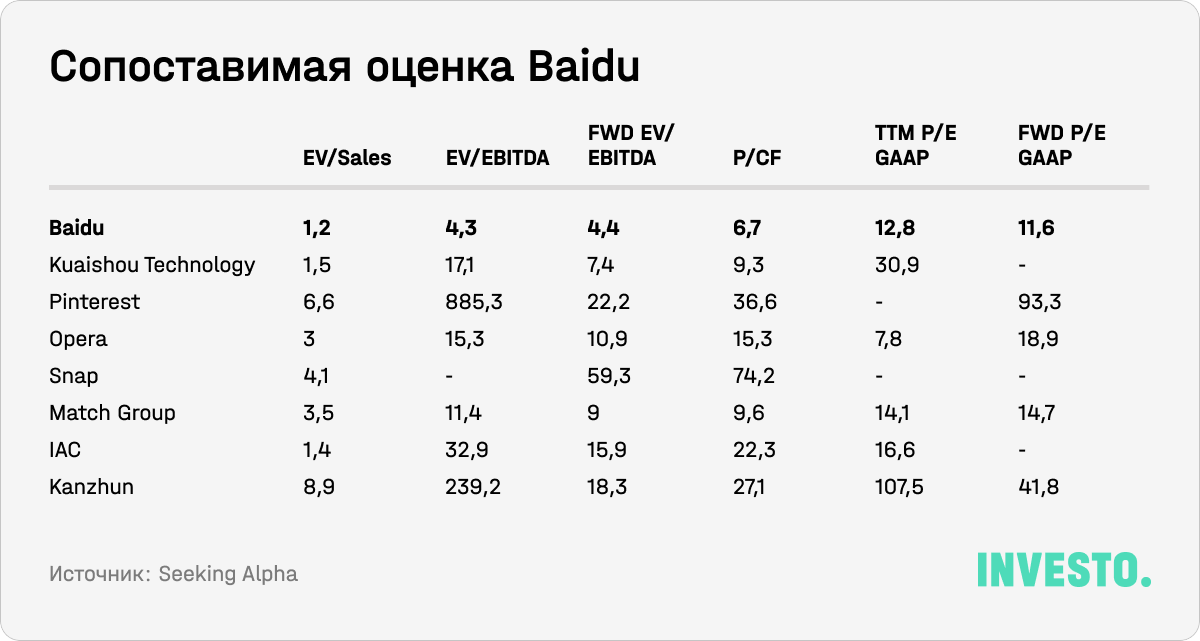

Компания движется в правильном направлении, уделяя особое внимание интеграции ИИ в свои основные продукты, которые позволят щедро вознаградить акционеров в ближайшие несколько лет. Кажется, что сложности уже заложены в текущую стоимость бумаг. Baidu торгуется на многолетних минимумах, существенно ниже сопоставимых аналогов и выглядит привлекательно на текущих уровнях.

Nu Holdings

Nu Holdings — быстрорастущая цифровая банковская платформа, базирующаяся в Сан-Паулу, Бразилия. Она работает в Бразилии, Мексике, Колумбии, на Каймановых островах, в Германии, Аргентине, США и Уругвае. Финтех предлагает широкий спектр услуг, включая решения по управлению расходами, сберегательные счета, инвестиции, кредитование и страхование.

Латинская Америка сейчас является привлекательным регионом для инвестиций — мы рассказывали об этом в последнем выпуске рассылки. Цифровой банкинг (по показателю чистых процентных доходов) в регионе будет расти с CAGR 7,5% вплоть до 2028 года и достигнет $162,1 млрд. На январь 2022 года уровень проникновения диджитал-банкинга в Бразилии составлял более 77%, в Колумбии — 50,1%, Мексике — 47,8%.

Банковская отрасль в регионе в последние годы пережила значительный рост и трансформацию. Раньше она была достаточно сильно сконцентрирована: примерно 70% всех банковских активов принадлежит всего трем банкам. Сейчас наблюдается рост конкуренции и маленьких игроков, которые развивают технологические инновации и повышают эффективность сектора. В 2021 году Nubank приобрел две компании:

- Американскую Cognitect — это разработчик ПО для финансовых услуг, который создает свой язык программирования Clojure и базу данных Datomic.

- Стартап из США в области ИИ Olivia — разработчик приложения, которое помогает пользователям оптимизировать свои расходы и формировать финансовые привычки, а также над платформой Open Finance, которая использует ИИ для персонализированных рекомендаций.

Благодаря этим приобретениям Nubank укрепил свои технологические возможности, стал более гибким и масштабируемым. Компания находится в авангарде технологических изменений, происходящих в банковском секторе Латинской Америки: она внедряет ИИ как во внутренние процессы для оптимизации, так и для улучшения пользовательского опыта.

После выхода последнего отчета руководство заявило, что владеет «одной из крупнейших в мире платформ цифрового банкинга и одной из ведущих технологических компаний в мире». С этим сложно поспорить, учитывая темпы роста клиентской базы, которая уже превышает 93,9 млн человек. Это на 26%, или на 19 млн человек, больше, чем годом ранее. К слову, около 87 млн из них находятся в Бразилии, что составляет более половины взрослого населения страны. Руководство банка ожидает, что Мексика со временем сможет превзойти Бразилию. Только в последнем квартале клиентская база в Мексике увеличилась на 1 млн, достигнув 5,2 млн клиентов.

Растет и вовлеченность клиентов: по итогам последнего квартала среднемесячный доход на одного активного клиента (ARPAC) вырос на 23%, до $10,6. Также примерно 61% ежемесячно активных пользователей Nubank считают его своим основным банком, что говорит о высокой лояльности.

Депозиты в четвертом квартале выросли на 38% год к году, до $23,7 млрд, соотношение кредитов к депозитам (LDR) составило 34%. Общая дебиторская задолженность по кредитным картам и кредитному портфелю выросла на 49% в годовом исчислении, до $18,2 млрд, а активы, приносящие проценты (IEP), — на 91%, до $8,2 млрд, за тот же период. При этом портфель активов с просроченной задолженностью свыше 90 дней увеличился с 4,7% до 6,1%.

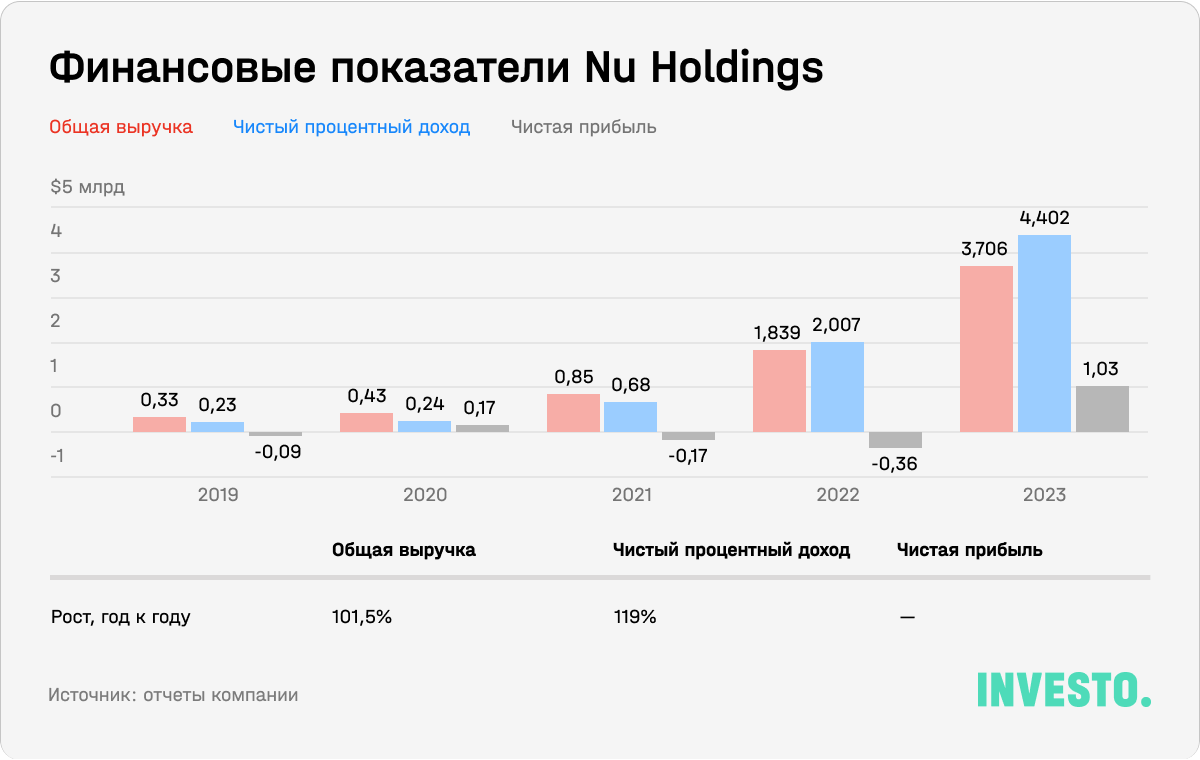

Это говорит о том, что компания решила не смягчать агрессивность своего подхода к расширению бизнеса, несмотря на в целом сложную макроэкономическую ситуацию в Латинской Америке. Nu Holdings пересмотрела свои допущения при моделировании и ожидает, что проблемные кредиты в будущем могут быть выше, чем раньше. Во многом именно благодаря росту клиентской базы выручка компании подскочила в два раза год к году, а чистый процентный доход — на 119%.

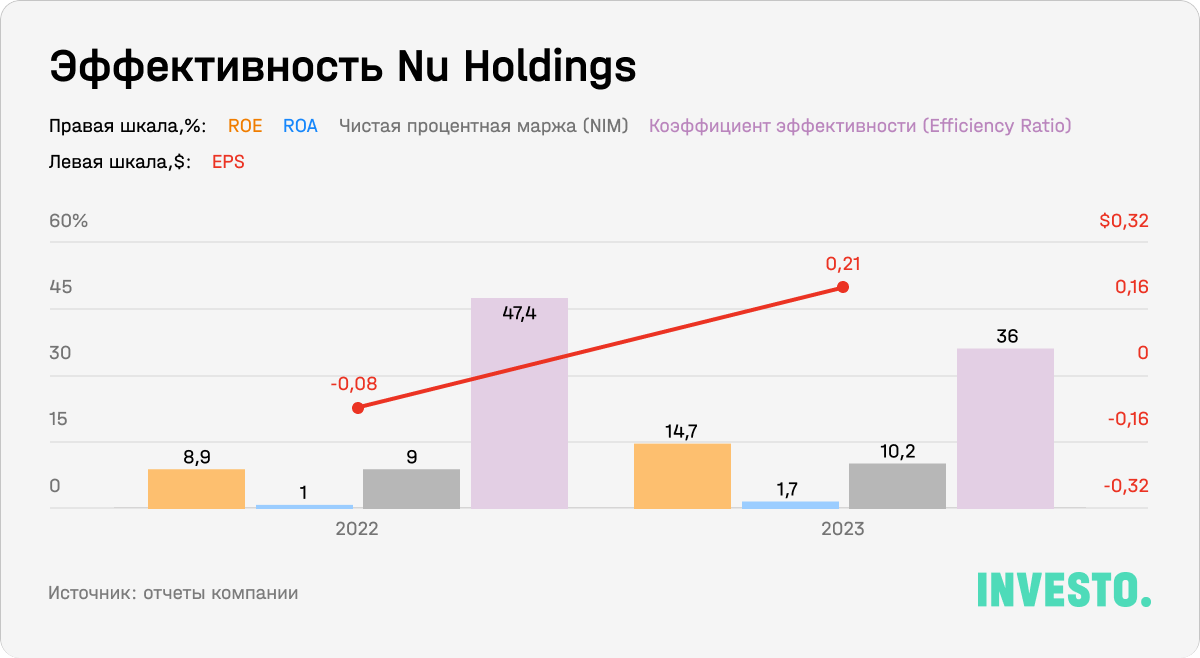

Чистая процентная маржинальность выросла, что отразилось и на рентабельности активов. Чистый процентный спред — разница между ставками по процентным активам и процентным обязательствам — тоже вырос.

Nubank — это хорошо капитализированный банк, его CET1 (соотношение основного капитала банка к его активам) равен 11,4% при регуляторном минимуме 10,4%. Сейчас компания не выплачивает дивиденды и не проводит программы по обратным выкупам.

Для сопоставимой оценки мы выбрали традиционные банки в странах Латинской Америки и финтехи разной капитализации. Nu Holdings — компания роста, которая торгуется с соответствующими мультипликаторами. Ее текущая оценка существенно выше большинства аналогов, как и темпы роста финансовых показателей. Премия к цене должна со временем сократиться: уже сейчас форвардный мультипликатор P/E практически в 1,8 раза меньше текущего. Это отличная возможность для инвесторов с высокой толерантностью к риску.

United Microelectronics

UMC — одна из ведущих по объему выручки мировых компаний по производству полупроводников. Большинство фабрик по производству 12-дюймовых и 8-дюймовых пластин расположены на Тайване. Компания имеет в общей сложности 12 производственных предприятий с общей мощностью более 400 тысяч пластин в месяц (в 12-дюймовом эквиваленте). Ее штаб-квартира располагается в Синьчжу на Тайване, но офисы также находятся в США, Европе, Китае, Японии, Корее и Сингапуре.

Лидером рынка по объему выручки является тайваньская компания TSMC. Недавно ее руководство снизило свой прогноз темпов роста рынка полупроводников с 20% до 10%, предупредив, что рынок остается слабым. Для сравнения, UMC ориентируется на такие же темпы роста и считает, что ее адресный рынок пока не расширится.

По итогам первого квартала мощности компании использовались лишь на 65%, и, как ожидается, коэффициент снизится до 60% во втором. Руководство грамотно проявляет осторожность в трудные времена: продолжающееся расширение предложения без достаточного спроса может в конечном итоге привести к перепроизводству. В результате полупроводниковым компаниям придется бороться за долю рынка и снижать цены на товары. Предпосылки к этому есть уже сейчас.

Основными клиентами компании являются Qualcomm, MediaTek и Texas Instruments, то есть компания очень активно работает на рынках мобильных телефонов и, в меньшей степени, ПК. При этом если сейчас еще наблюдаются проблемы с запасами в автомобильном и промышленном сегментах, то в отрасли ПК и мобильных телефонов они возвращаются к здоровому уровню.

Эти два рынка больше всего пострадали в 2022 и 2023 годах из-за падения спроса. Однако, по данным IDC, рынок смартфонов должен восстановиться примерно на 2,8% в 2024 году, что намного лучше, чем двузначное снижение, наблюдаемое ранее. Другие аналитики ожидают роста в 2024–2028 годах в среднем на 6% в год. То же самое можно сказать и о рынке ПК, который должен восстановиться примерно на 2%, что существенно отразится на выручке UMC. Спрос со стороны автопроизводителей и промышленности можно оценить с осторожным оптимизмом.

Недавно компания объявила о новом сотрудничестве с Intel. В рамках долгосрочного контракта они будут производить полупроводники для клиентов из сфер мобильной связи, коммуникационной инфраструктуры и сетевых технологий, но не графических процессоров. Партнеры будут работать над созданием технологии и развернут деятельность в Аризоне, запуск намечен на 2027 год. Это позволит UMC обеспечить экономически эффективное расширение мощностей и усовершенствовать свои технологии, что существенно увеличит охват рынка. Новая технология, как ожидается, будет более совершенной, чем все, что есть у UMC сейчас.

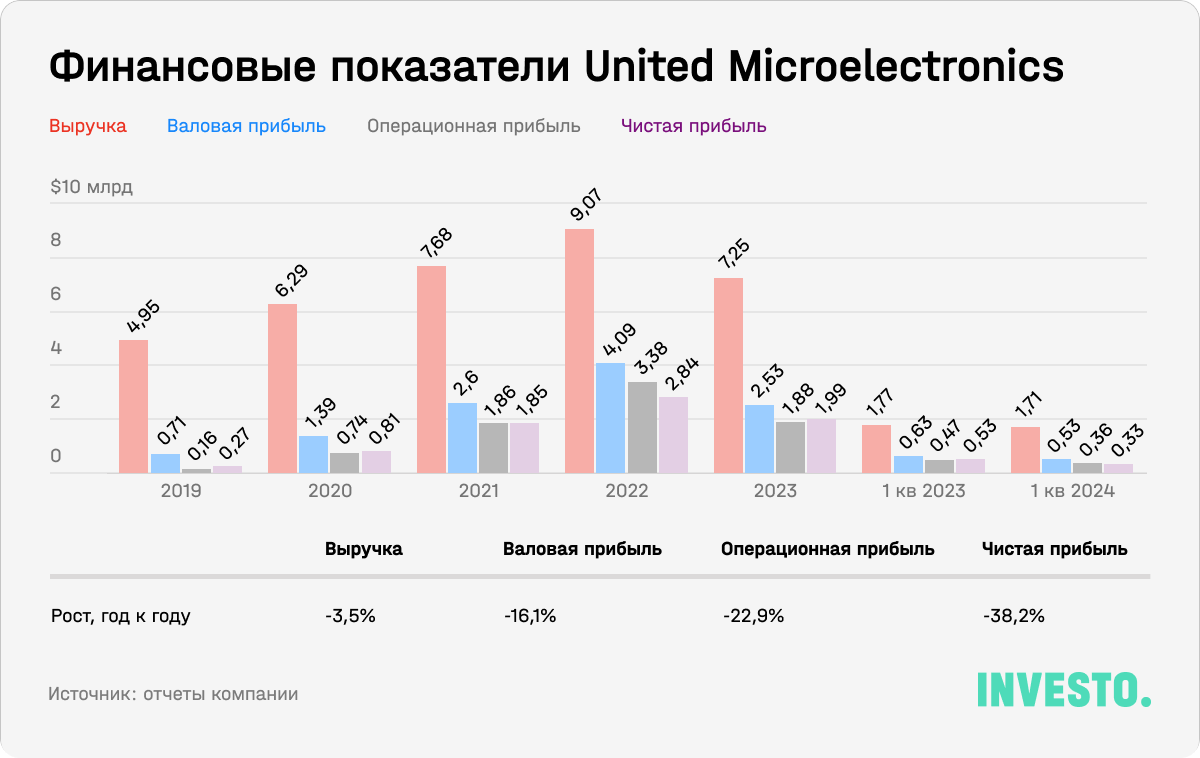

По итогам последнего квартала выручка компании снизилась несмотря на то, что поставки пластин увеличились на 4,5% к/к, до 810 тысяч (главным драйвером стало восстановление в компьютерном сегменте) из-за более низкой средней цены продажи. Руководство ожидает роста поставок во втором квартале, поскольку ситуация с запасами в сегментах ПК и связи улучшается.

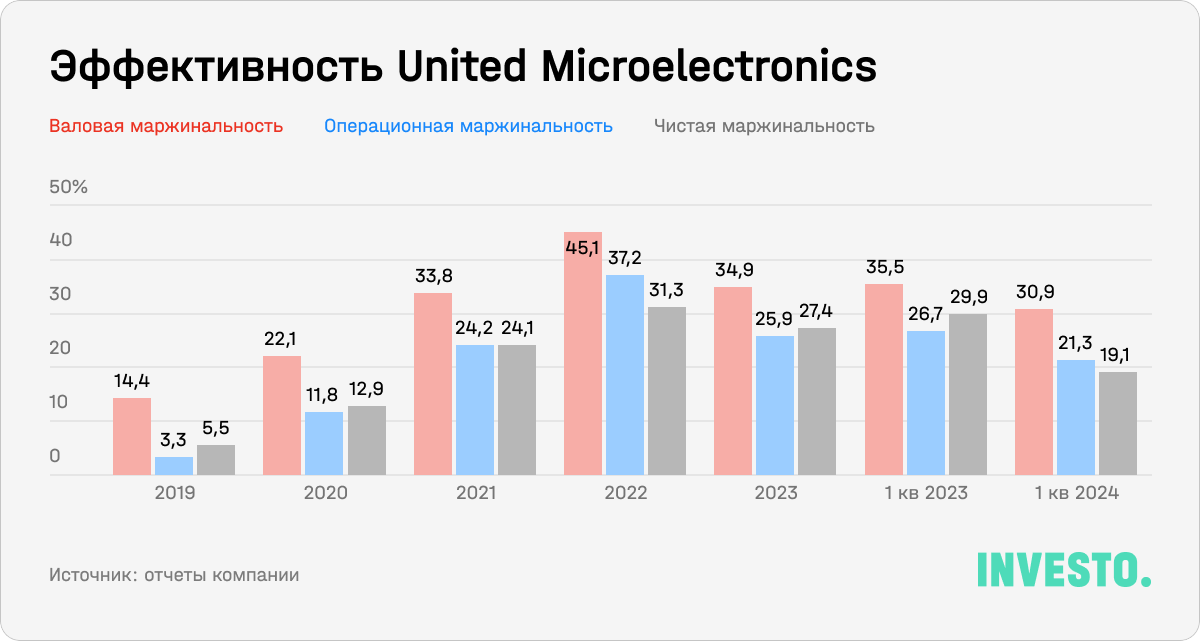

Несмотря на то что операционные расходы снизились, операционные доходы тоже уменьшились — во многом из-за снижения субсидий государства на развитие сегмента бизнеса, связанного с отраслью автомобилестроения. Чистая прибыль компании тоже упала на 38,2%, что оказало существенное давление на ее маржинальность.

Компания объясняет просадку сложными макроэкономическими условиями, продолжительной коррекцией запасов и более низким спросом, что привело к снижению загрузки заводов и отразилось на ее финансовом результате за период. Руководство ожидает длительного эффекта от макроэкономической неопределенности, но заявляет, что продолжит инвестировать в технологии и производственные мощности и таланты, чтобы гарантировать, что UMC будет готова к следующему этапу роста, обусловленному инновациями, связанными с 5G и ИИ.

Раньше компания генерировала солидный свободный денежный поток. Однако по итогам 2023 года и за последние 12 месяцев показатель упал. Руководство ожидает, что капитальные расходы останутся неизменными в течение всего текущего года. При этом компания выплачивает солидные ежегодные дивиденды в размере $0,58 на акцию, а форвардная дивидендная доходность составляет 7,5%.

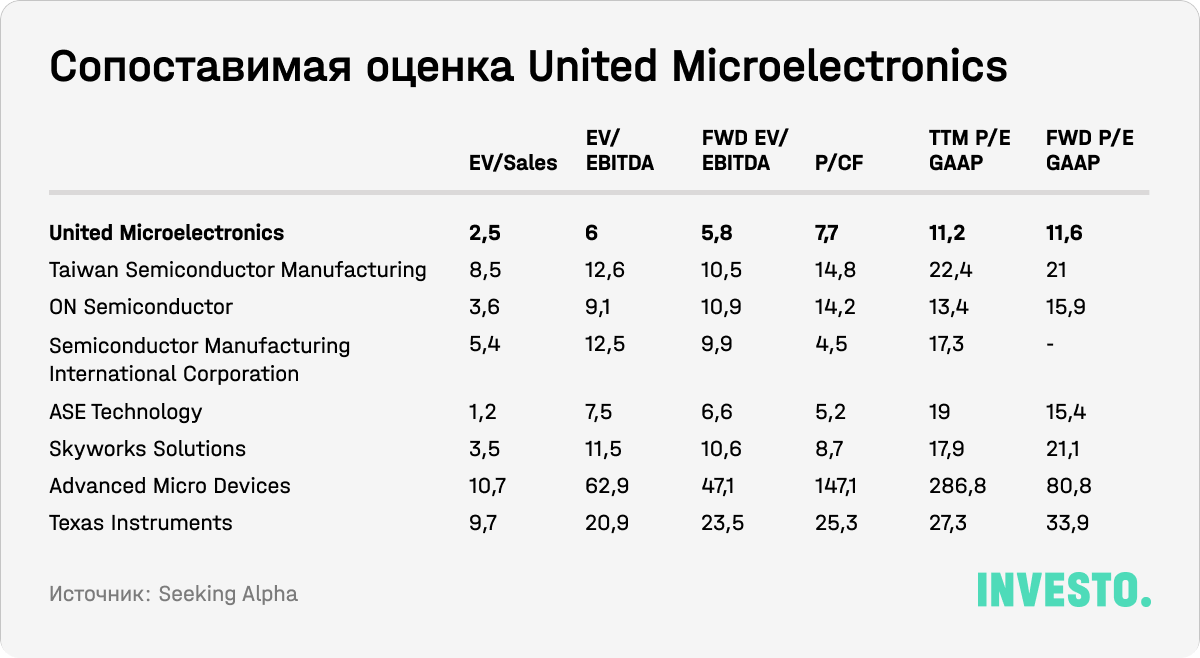

Учитывая, что вся мировая полупроводниковая отрасль пострадала от переизбытка запасов, мы связываем дисконт UMC с геополитической напряженностью и консервативными прогнозами. Несмотря на более слабые финансовые результаты, тайваньский полупроводниковый гигант демонстрирует лучший профиль эффективности, чем большинство его сопоставимых аналогов. Худшее, похоже, уже позади, а это означает, что цена акций должна со временем скорректироваться, как минимум до предыдущих значений в среднесрочной перспективе. Текущая оценка кажется привлекательной.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.