Кривые цифры. Как инвесторам распознать новый Enron?

Оглавление

Ситуация в американской экономике ухудшается вследствие роста ставок, что продолжает сказываться на финансовых показателях компаний. Это, в свою очередь, увеличивает стимулы для менеджмента манипулировать отчетностью, чтобы превзойти ожидания рынков. Не стесняются подобных практик и самые крупные компании. Как инвестору распознать манипуляции?

Что случилось

Ралли в технологических компаниях, обусловленное хайпом вокруг ИИ, понемногу выдыхается — Nasdaq 100 торгуется на уровнях середины июня. Изменения ожиданий по ставкам не оказывают такого же серьезного влияния на рынки, как в 2022-м, — рынки считают, что ФРС приближается к концу цикла роста ставок и вопрос в том, сколько шагов подъема осталось. Трейдеры пока склоняются к одному, хотя dot-plot указывает на два.

Как отмечали в Blackrock в стратегии на третий квартал, в ближайшее время инвесторы переключатся от макродрайверов к фундаментальным показателям отдельных компаний. Это увеличивает важность очередного сезона отчетности, который начнется в ближайшие недели.

Предыдущий сезон отчетности оказался неожиданно удачным: по данным Refinitiv на конец мая, 77% компаний из S&P 500 обошли прогнозы по прибыли на акцию, хотя с 1994 года этот показатель в среднем составлял 66%. Компании также обгоняли прогнозы больше, чем обычно: превышение над прогнозом в среднем составило 6,9% — против долгосрочного среднего в 4,1%.

При этом инфляция продолжает бить по бизнесам: прибыль на акцию компаний из S&P 500 в первом квартале снизилась на 2,2% (здесь и далее — год к году). Это второе подряд снижение после минус 4,7% кварталом ранее. Кроме того, ухудшаются и прогнозы по прибылям в ближайшие кварталы.

Одно из возможных объяснений такого удачного сезона отчетности — излишний пессимизм инвесторов перед началом сезона отчетности. Другое — компании начинают все чаще манипулировать отчетностями. Когда финпоказатели ухудшаются, у менеджмента появляется больше стимулов «поиграть с числами» — и в тяжелые экономические времена распространенность таких практик увеличивается, отмечал Wall Street Journal.

Менеджмент заинтересован в том, чтобы обходить прогнозы аналитиков, — это приводит к росту стоимости акций, а следовательно, снижению стоимости привлекаемого капитала. И, что важно, увеличивает бонусы менеджмента, которые зачастую привязаны к капитализации компании.

Чтобы увеличить прибыль на акцию, менеджмент может «более гибко» подойти сразу к нескольким статьям отчетности — и во многих случаях это легально. То, что менеджмент может манипулировать показателями прибыли, чтобы обойти прогнозы, в недавнем письме инвесторам за 2022 год подчеркнул и Уоррен Баффетт, назвав это «постыдной» практикой.

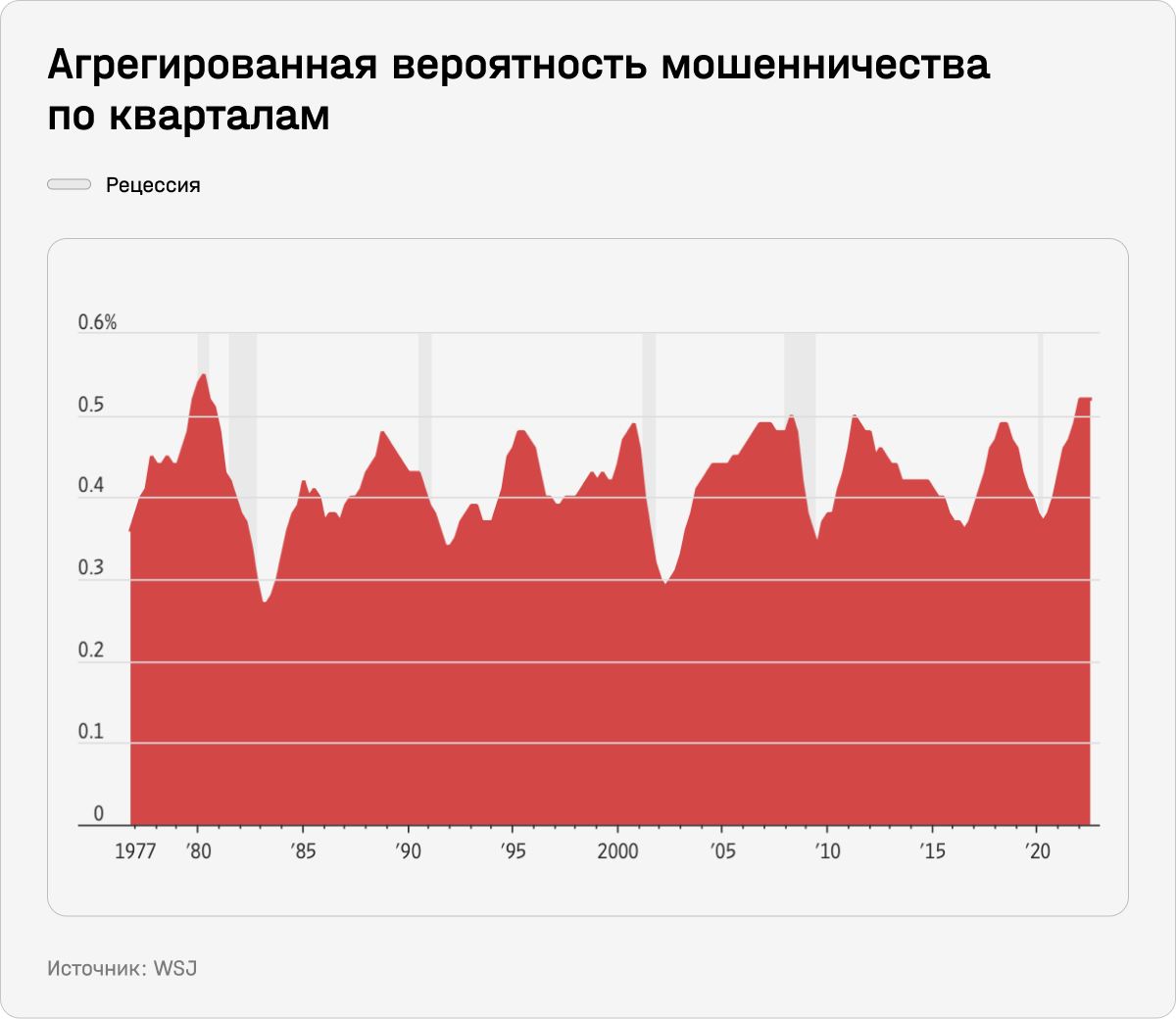

Но, возможно, инвесторов ждут и более серьезные проблемы. Как подсчитала группа исследователей, вероятность мошенничества среди американских компаний в марте 2023 года выросла до максимума за 40 лет. В эту группу входит Месод Д. Бениш, профессор бухгалтерского учета из Университета Индианы, который еще в 1990-м разработал показатель (M-score, manipulation score) для оценки вероятности манипулирования отчетностью отдельных компаний (подробнее о нем — ниже). Как отмечала WSJ, агрегированный M-score исторически растет за год до рецессии.

В конце 1990-х группа студентов из Корнуэльского университета опубликовала исследование на основе модели Бениша, где говорилось, что финпоказатели Enron — фейковые. Работа привлекла мало внимания, но через три года мошенничество в компании действительно вскрылось.

Сигнализировала модель и о мошенничестве в Wirecard — и некоторых других случаях. Как показало одно из исследований, M-score правильно предсказывала крупное мошенничество в 77% случаев, или в 27 из 35 раз, когда компании в реальности фальсифицировали отчетность. Проблема в том, что данных по M-score отдельных компаний в открытом доступе нет.

Как менеджмент «работает» с числами

В прошлом году скорректированная чистая прибыль (Adjusted net income), которая выходит за рамки общепризнанных стандартов отчетности (GAAP), превысила прибыль по GAAP на $1,095 млрд в среднем для каждой из 200 обследованных компаний из S&P 500. Это наибольший показатель за много лет, он эквивалентен 38% от чистой прибыли по GAAP, писала WSJ. Для сравнения, в 2021 году этот показатель составлял $460 млн — всего лишь 14% от чистой прибыли по GAAP.

Скорректированные показатели широко используются инвесторами для оценки прибыльности компаний. Менеджмент зачастую отмечает, что они более точно представляют инвесторам финансовые результаты, так как позволяют в том числе нивелировать эффект разовых событий. Однако подход к корректировке может сильно отличаться. В частности, компании могут:

- переносить сроки признания расходов или доходов с одного периода на другой. К примеру, Alphabet уменьшил расходы на амортизацию на $1 млрд по итогам последнего квартала, заявив, что серверы, которыми компания пользуется, будут служить дольше, чем ожидалось (6 лет вместо четырех). Это позволило компании увеличить прибыль на акцию (EPS) на 6 центов и впервые за пять кварталов обойти прогнозы по прибыли ($1,17 против $1,08). Кроме того, компания перенесла расходы на компенсацию менеджмента по итогам года с первого на второй квартал 2023-го;

- учитывать амортизацию расходов на аренду вместо полного их учета (реальный кейс — ниже);

- менять методы учета выручки и расходов: нарастающим итогом (accrual basis) или на кассовой основе (cash basis). В конце декабря Комиссия по ценным бумагам и биржам (SEC) прямо отметила, что изменение метода — нарушение.

Различных методов «управления результатами» очень много — почитать о них можно в том числе здесь.

В последние месяцы регуляторы обратили более пристальное внимание на практики корректировки чистой прибыли, чтобы отчетность за пределами GAAP не сбивала инвесторов с толку, отмечает WSJ. В некоторых случаях, если компании не удается доказать, что корректировки не влияют на восприятие бизнеса инвесторами, они получают штрафы, а финпоказатели пересматриваются.

К примеру, в начале года SEC обязала Lyft вычитать средства на страховые выплаты в текущем квартала из отчетности non-GAAP. Из-за этого скорректированная EBITDA компании в четвертом квартале рухнула до $248,3 млн против $47,6 млн годом ранее — резервы на страховые отчисления сразу выросли на $375 млн.

Еще один пример: SEC обязала производителя кроватей и матрасов Sleep Number пересмотреть ROIC (рентабельность инвестированного капитала), который не присутствует в отчетности по GAAP, но также широко используется инвесторами. Для расчета ROIC компания рассчитывает чистую операционную прибыль после уплаты налогов (NOPAT) — это чистая прибыль без учета затрат на финансирование. SEC заявила, что Sleep Number для подсчета NOPAT некорректно вычла статью расходов по аренде и заменила ее амортизацией.

Несколько лет назад при председателе Гэри Генслере, который выступал за более активное регулирование «менеджмента отчетности», SEС запустила инициативу по автоматическому мониторингу показателей отчетности — и прежде всего прибылей на акцию (так называемая EPS Initiative). По данным на март 2023-го, инициатива привела к возбуждению дел против шести компаний и гораздо большего числа топ-менеджеров, в том числе пяти нынешних или бывших финансовых директоров. Так, в феврале SEC оштрафовала поставщика автомобильных запчастей Gentex на $4 млн за то, что в 2015 году CFO уменьшил резервы на вознаграждение менеджмента, чтобы компания превзошла прогнозы по EPS.

При этом подобные практики гораздо более распространены, чем количество дел, которые расследует SEC, отмечала WSJ. Финансовые расследования обычно занимают от 18 до 24 месяцев, поэтому инвесторам не стоит рассчитывать только на регуляторов. Манипуляции зачастую не распознаются аудиторами, которые занимаются верхнеуровневым мониторингом, писала в 2021 году WSJ. Как сказал изданию один из аналитиков, он готов поставить деньги на то, что, скажем, в 2026 году станет известно о гораздо большем числе случаев манипулирования отчетностью. Некоторые из них, возможно, происходят прямо сейчас.

Чем манипуляции опасны для инвесторов

Манипуляции с отчетностью — не всегда плохой сигнал. По мнению некоторых аналитиков и исследователей, не каждый шаг, направленный на «сглаживание» доходов, плох для акционеров. Компании, которые хорошо управляют прибылью, могут иметь более предсказуемые доходы и денежные потоки, и это положительно отражается на цене их акций.

Как показало исследование, проведенное в 2019 году на более чем 43 тысячах квартальных отчетов о прибылях и убытках, в некоторых случаях менеджмент способен конвертировать стоимость акций в привлеченный капитал для компании, который, например, позволит расширить бизнес. Высококвалифицированные управленческие команды используют сглаживание чаще и эффективнее, чем неквалифицированные, пришли к выводу его авторы.

Но это же повышает риски для инвесторов в компании с плохим менеджментом. Эффективность рынков капитала снижается: такие компании продолжают привлекать финансирование и расти, что в будущем может привести к громкому краху, как это было с Enron. Кроме того, как отмечают другие исследователи, после простых манипуляций с отчетностью зачастую следует мошенничество.

Манипуляции и «креативные» практики затрудняют анализ компаний и принятие решений об инвестициях в них. Поэтому инвесторам необходимо более детально разбираться в отчетности, изучать сноски, в которых объясняются в том числе шаги по корректировке, и не ограничиваться главными показателями из отчетности.

Как распознать манипуляции с отчетностью

Есть несколько советов по поводу того, как выявить компании с высоким риском манипулирования отчетностью. Модель M-score предусматривает восемь критериев, которые определяют «красные флаги» в отчетности компаний (за исключением финансовых), в частности:

- быстрый и сильный рост дебиторской задолженности — денег, причитающихся фирме, но еще не выплаченных;

- такой рост начислений (accruals), когда расходы уже были понесены, но еще не оплачены;

- рост стоимости активов, которые не могут быть проданы и которые не могут быть четко идентифицированы как заводы, основные средства или оборудование.

Но нужно учитывать, что математические модели (как, например, аналогичный F-score от Патрисии Дешоу из Университета Южной Калифорнии) могут ложно сигнализировать о манипулировании с отчетностью, особенно в случае совершения M&A-сделок. И рост указанных выше показателей не всегда сигнализирует о проблемах: компания может получить крупный заказ в текущем квартале, а оплату — только в следующем.

Экономисты знают, что люди реагируют на стимулы. Исследователи, которые изучали случаи официально выявленных манипуляций в США в 1985–2010 годах, выделяли несколько критериев, свидетельствующих о повышенных рисках манипуляций:

- концентрация власти в руках CEO — чем меньше независимых директоров в совете директоров (СД), тем больше вероятность давления на менеджмент со стороны гендиректора, особенно если он совмещает этот пост с должностью председателя СД;

- ожидания рынка по прибылям — по причинам, описанным выше;

- рост прибыли в прошлом — чем он больше, тем больше стимулов искусственно ее завышать в будущем, потому что менеджмент не хочет снижения оценок. А оно будет тем сильнее, чем выше ожидания.

Как отмечал Бениш, типичные компании, которые совершают манипуляции с отчетностью, обладают быстрорастущей выручкой, но при этом их финансовые показатели, в частности валовая прибыль, операционные расходы и долговая нагрузка, растут. Пример расчета M-score для отдельной компании и пороговые значения можно посмотреть здесь.

CFI указывает несколько признаков «менеджмента расходов», которые можно увидеть в отчетности компаний:

- рост выручки без соответствующего увеличения денежных потоков;

- рост прибыли только в последнем квартале финансового года;

- основные средства компании расширяются за пределы обычных для отрасли или компании;

- чистая стоимость актива завышена за счет манипуляции графиком учета амортизации.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.