Конец эпохи непрерывного роста. Что будет с рынком недвижимости и ценами на жилье

Оглавление

Узнайте о прогнозах цен на рынке недвижимости. Анализ динамики цен на вторичном рынке квартир и коммерческой недвижимости в условиях изменения спроса.

Что произошло с ипотекой

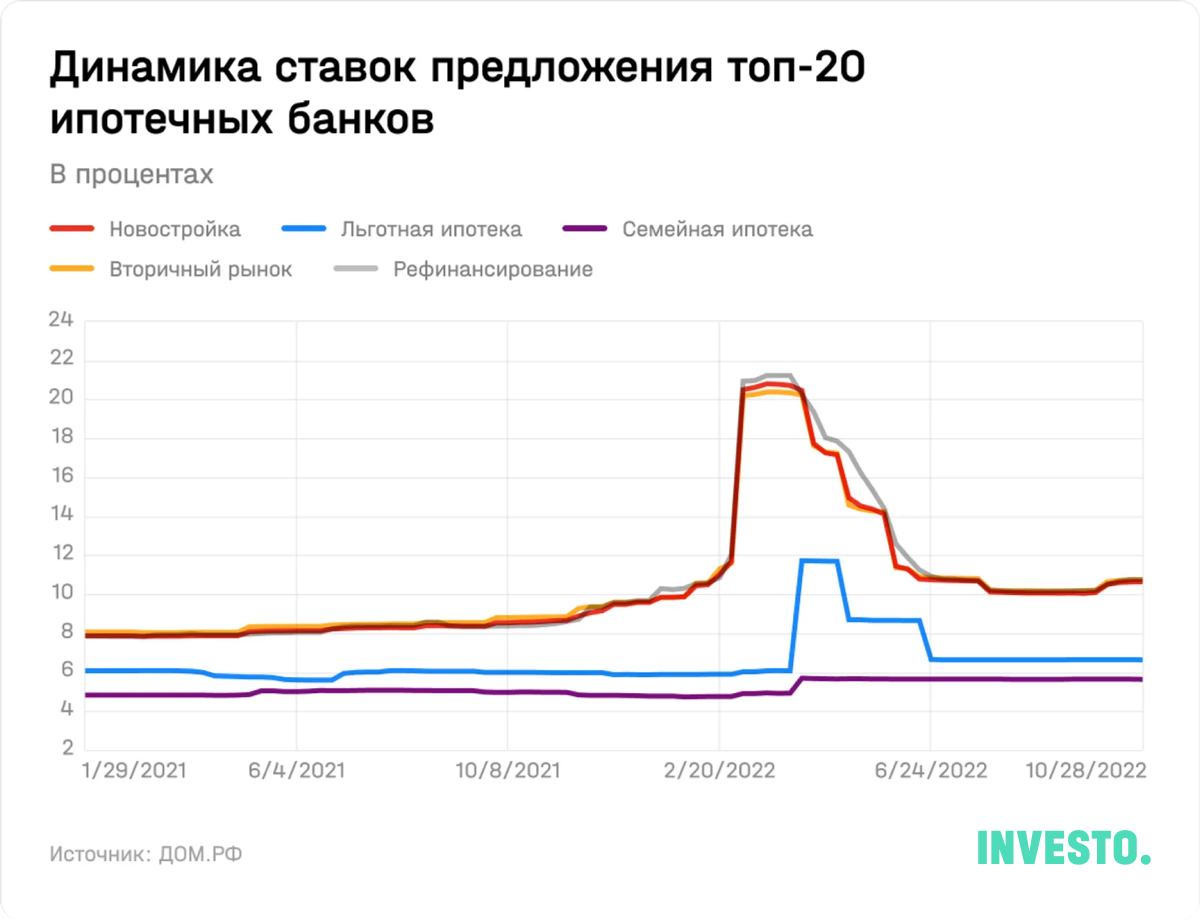

Ипотека — главный драйвер роста цен на рынке недвижимости. После того как в феврале 2022 года ЦБ резко повысил ключевую ставку до 20%, ипотека резко просела. В январе—сентябре количество выданных кредитов упало год к году на 36%, до 895 тысяч, подсчитал ДОМ.РФ. В денежном выражении объем выдачи составил 3,2 трлн рублей — на 21% меньше по сравнению с тем же периодом прошлого года.

Банки всеми силами старались поддержать рынок. На рост выдачи более рискованных кредитов уже обращал внимание регулятор. Доля ипотек с первоначальным взносом от 10 до 20% во втором квартале 2022 года взлетела на 40%, а на первичном рынке достигла исторического рекорда в 58% (+19 п.п. за квартал). Доля выдач заемщикам с показателем долговой нагрузки выше 80% составила 36%, прибавив 5 п.п. относительно конца 2021 года. Срочность кредита с начала года увеличилась почти на три года, а средний размер ипотеки — на четверть, до суммы в 3,8 млн рублей.

Средневзвешенные ставки по рыночным ипотечным программам составляли в сентябре 2022-го 10–10,2%, но с учетом разнообразных льготных программ — показатель опускался до 6,71%, а на новостройки — и вовсе 3,49%, следует из данных ЦБ. Такой разрыв объяснялся многочисленными программами господдержки (ипотека под 7%, семейная ипотека, ипотека для IT-специалистов и т.д.), а также новыми программами от застройщиков («нулевая» и траншевая ипотека), отметил регулятор.

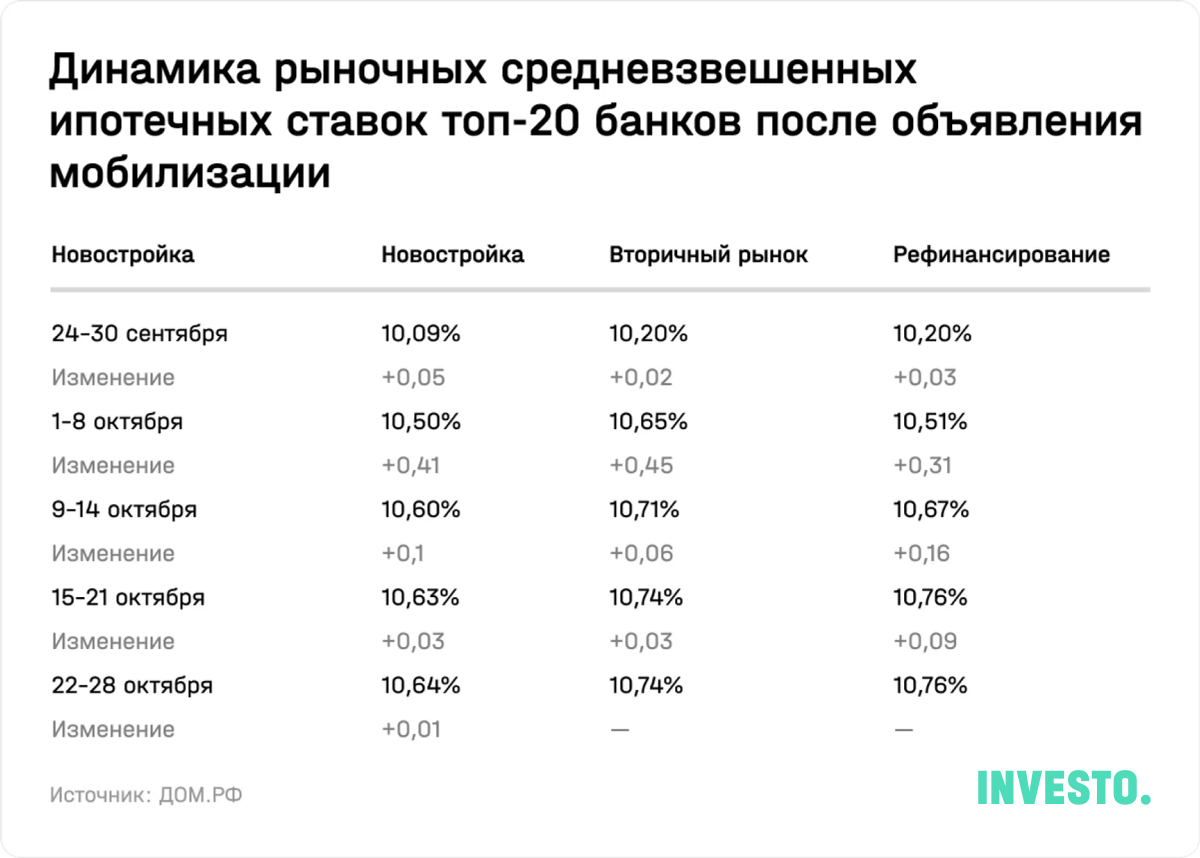

Вслед за снижением ключевой ставки ипотечный рынок к концу лета 2022 года начал восстанавливаться. В августе и сентябре ему даже удалось показать рост в денежном выражении по сравнению с 2021-м. Но мобилизация сломала этот тренд. По словам Набиуллиной, в октябре выдача ипотеки рухнула примерно на 20%. Экспресс-анализ агентства Frank RG показал, что в денежном выражении объем ипотеки в октябре оказался на 12,8% меньше сентябрьского результата и на 10,2% меньше, чем в октябре 2021-го.

Спрос на рынке недвижимости в октябре 2022 года также упал. По информации аналитической базы Dataflat, в московском регионе на рынке новостроек продажи снизились на 37% в лотах и на 38% по выручке по сравнению с сентябрем, и на 43% и 39% год к году. Но предложение активно росло. На рынке новостроек массового сегмента Москвы количество лотов увеличилось на 5,4% за прошлый месяц, а с начала года — в 1,5 раза, подсчитал «Метриум». Это привело к тому, что в октябре стоимость «квадрата» новостройки в Москве, по подсчетам ЦИАН, снизилась на 1,7%, в Подмосковье — на 1,3% — максимальное падение за всю историю наблюдений.

Несмотря на сентябрьское снижение ключевой ставки до 7,5% в 2022 году, ипотека по рыночным программам дорожала весь октябрь.

После объявления мобилизации банки также стали чаще отказывать в выдаче кредитов. Уровень одобрения заявок на ипотеку к 10 октября упал до 59,1%, опустившись за три недели на 13,7 п.п. Некоторые банки начали отказывать в ипотеке тем, кого, по их мнению, могут мобилизовать, писал Forbes. В начале ноября 2022 года ипотечные ставки в России стабилизировались.

Как застройщики и банки пытались стимулировать спрос на рынке недвижимости

По итогам 2020–2021 годов около 90% всех ипотечных кредитов на первичном рынке были выданы в рамках ипотечных программ с господдержкой. Самую популярную программу, льготную ипотеку под 7%, которая должна была завершиться в конце 2022 года, продлили до июля 2024-го, но по ставке 8%.

Застройщики вместе с банками выводили на рынок новые ипотечные продукты. Благодаря совместным усилиям в начале лета 2022-го появилась ипотека с околонулевыми (0,01%) ставками. А к июлю в рамках таких программ выдавалось уже почти 2/3 всей ипотеки на первичном рынке, выяснил ЦБ, опросив пять крупнейших ипотечных банков.

Добиться таких низких ставок застройщикам удалось за счет трех факторов, описывал регулятор:

- завышение цены квартиры на 20–30%, за счет чего банку компенсируются выпадающие процентные доходы;

- реинвестирование этой комиссии банком;

- использование субсидируемой ставки от государства.

Все участники этой схемы, в том числе главные бенефициары — застройщики, несут дополнительные риски, оценивают в ЦБ. В частности, увеличивались риски образования пузыря за счет «технического» разгона цен на рынке недвижимости.

ЦБ в итоге предложил несколько мер для ограничения околонулевой ипотеки от застройщиков — в том числе ввести повышенные надбавки для таких программ. Застройщики попросили ЦБ не запрещать околонулевую ипотеку, а банки предложили ввести более мягкие ограничения.

Осенью 2022 года набирал популярность еще один кредитный продукт — траншевая ипотека. Она по сути предполагала деление кредита на два периода. После оформления договора банк сначала переводит застройщику часть суммы, с которой заемщик платит небольшие ежемесячные платежи, вплоть до 1 рубля. А после получения ключей переводит всю оставшуюся часть кредита, и тогда заемщик начинает платить в полном объеме. Например, ЛСР предлагает купить в ипотеку с ежемесячным платежом 1 рубль до конца строительства, а затем начинает действовать ставка в рамках выбранной ипотечной программы.

ЦБ критиковал эту программу. По словам Набиуллиной, для застройщиков это риск удорожания проектного финансирования, потому что эскроу-счета будут наполняться медленнее. Траншевая ипотека могла способствовать повышению инвестиционного спроса на жилье и привести к росту цен на недвижимое имущество. Не исключен был риск мисселинга, когда покупатели не полностью отдают себе отчет о будущей стоимости обслуживания кредита.

Как это повлияло на рынок вторичной недвижимости

Предложение на вторичном рынке за три месяца к ноябрю 2022-го выросло более чем на 60% и достигло исторического максимума. Скидки на «вторичку» составили 10–20%, а на первичном рынке достигли 30%. Еще в начале лета ИРН прогнозировал, что цены на рынке недвижимости в московском регионе на горизонте 1–2 лет упадут на 30% и вернутся к доковидным уровням. Тогда этот прогноз был пессимистичным, но стал базовым, указали эксперты.

Резкое падение спроса при неизменном уровне предложения на первичном рынке свидетельствует о сильной перегретости цен, говорил независимый финансовый аналитик Сергей Скатов. «Благодаря механизму проектного финансирования у застройщиков нет сильного стимула снижать цену, так как банки профинансируют строительство, а застройщики будут надеяться на нормализацию ситуации в течение следующих 2–3 лет, сокращая или откладывая новые запуски», — объяснял он. Девелоперы не могут существенно снижать цены, потому что себестоимость строительства постоянно растет, отмечал коммерческий директор строительной компании Optima Development Дмитрий Голев.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.