Как устроены современные опционы

Оглавление

Мы начинаем серию статей про опционы и связанные с ними стратегии. Популярность опционов среди частных инвесторов объясняется тем, что они дают возможность использовать более сложные стратегии по сравнению с простыми вложениями в акции. В первой статье Искандар Рахматов, управляющий активами на американском рынке акций и сооснователь проекта Constellation Stocks, расскажет о том, что нужно знать для эффективного использования опционов.

Что такое опционы и почему они стали популярны

Современные опционы как стандартизированный финансовый инструмент сравнительно молоды — их ввели в обращение на Чикагской опционной бирже (CBOE) в 1973 году. До этого опционы были частью внебиржевого рынка с ограниченной ликвидностью, где стороны сделки вынуждены были дополнительно договариваться о спецификациях контракта. Изначально опционы задумывались как инструмент для управления риском, что объясняет большое количество стратегий, предназначенных для хеджирования.

Сейчас опционы активно используются для направленной торговли, то есть для заработка непосредственно на опционах. Этот инструмент популярен не только среди профессиональных участников, но и среди розничных инвесторов, на которых приходится около 40% от всего торгового оборота опционами на американском рынке.

Еще один факт, который говорит об их популярности: общий среднедневной торговый оборот американскими опционами на акции и ETF в номинальном выражении (то есть в ценах базового актива, к которым привязаны опционы) в 2023 году составлял около $650 млрд по сравнению с $500 млрд непосредственно в базовых активах.

Опционы, если в них разобраться, достаточно простой инструмент. В статье в качестве базового актива мы рассматриваем акции, хотя почти все, что будет написано ниже, применимо и для других базовых активов. В статье мы рассматриваем только американские опционы, то есть с возможностью их реализации в любой момент до срока их истечения.

Главное, что нужно знать про типы опционов, — это то, что они бывают колл и пут. В зависимости от этого роли покупателя и продавца опционов существенно отличаются. Покупатель опциона колл получает право купить ту или иную акцию в количестве 100 штук по заданной цене и в течение определенного срока. Продавец же обязуется продать ему эти акции. Покупатель опциона пут получает право продать ту или иную акцию в количестве 100 штук, по заданной цене и в течение определенного срока. Продавец же обязуется купить у него эти акции.

У обоих эти право и обязательство возникают в случае, если по истечении заданного срока опционный контракт оказывается «в деньгах» (подробнее об этом расскажем на примере ниже). В обратном случае контракт прекращает свое действие по истечении заданного срока, а уплаченная цена за такой контракт (премия) переходит от покупателя к продавцу.

Рассмотрим на примере колл-опциона. Возьмем стандартную спецификацию американского опциона для случайной акции HIMS 19 Jul 24 21 Call — опцион-колл на стандартные 100 акций компании Hims & Hers Health, Inc. (тикер: HIMS) со страйком $21 и сроком истечения 19 июля 2024 года. Опцион колл приобретается в случаях, когда его покупатель собирается заработать на росте цены базового актива, в данном случае — акции Hims & Hers Health Inc.

Предположим, что инвестор приобрел такой опцион за $200 ($2 на 1 акцию) 31 мая 2024 года. Акция торгуется по цене $20. Какие могут быть потенциальные исходы у покупателя и продавца такого опционного контракта? Если по завершении торгов 19 июля 2024 года акции HIMS будут стоить $23, то покупатель получит себе на баланс 100 акций компании по цене $21 за штуку и его не реализованный на тот момент доход составит ($23 — $21) × 100 = $200. Но с учетом уплаченной премии в этом же размере общий финансовый результат по сделке будет равен нулю. Соответственно, $23 — это точка безубыточности для покупателя на момент истечения опционного контракта. Если акции компании будут стоить выше этого значения, то покупатель опциона получит прибыль по сделке, если ниже — убыток.

Для продавца данного опциона ситуация обратная: он в момент истечения контракта выкупает по рыночной цене $23 100 акций и продает их по $21 за штуку покупателю контракта. У него возникает убыток в размере тех самых $200, но ввиду того, что у него имеется уплаченная покупателем премия в размере $200, он тоже остается в нуле. Данные взаиморасчеты между сторонами опционного контракта происходят автоматически в день истечения контракта.

А вот какие сценарии возможны в период до наступления срока истечения контракта.

- В середине июня цена акции достигает $21. Стоимость опциона будет равна приблизительно $170 ($1,7 на акцию), что обусловлено тем, что цена базового актива достигает страйка рассматриваемого опциона, но все еще не «в деньгах». Убыток составит: $1,7 / $2 — 1 = -15%

- В середине июня цена акции достигает $23. Стоимость опциона будет равна приблизительно $300 ($3 на акцию), где $200 обусловлено превышением цены базового актива над страйком опциона, а $100 — волатильностью базового актива и временем до истечения контракта. Потенциальный возврат на вложенные средства составит: $3 / $2 — 1 = 50%

- В середине июня цена акции достигает $19. Стоимость опциона будет равна приблизительно $1 ($1 на акцию), она определяется полностью волатильностью базового актива и временем до истечения контракта. Потенциальный возврат на вложенные средства составит: $1 / $2 — 1 = -50%

Как для покупателя, так и для продавца страйк $21 является пороговым значением, определяющим нахождение опциона «в деньгах» или «вне денег». Если цена акции ниже страйка, то опцион колл считается «вне денег» или Out of the Money (OTM). Если цена акции выше страйка, то контракт считается «в деньгах» или In the Money (ITM). Если цена акции совпадает со страйком опциона в конкретный момент времени, что является большой редкостью, то опцион называется «на деньгах» или At the Money (ATM).

Нахождение цены акции относительно страйка опциона имеет важное значение для определения его стоимости. В нашем примере купленный опцион колл находится вне денег, и его стоимость определяется в большей степени волатильностью базового актива и временем до истечения контракта, которые оцениваются маркетмейкером в $2 на акцию.

Как оцениваются опционы

В основе оценки стоимости лежит расчет вероятности исполнения опциона «в деньгах» (ITM) и выражение маркетмейкером этой вероятности в виде цены или премии опциона. В основе этих расчетов лежат сложные алгоритмы динамического ценообразования, необходимые для обеспечения рынка ликвидностью и лучшими спредами между ценой покупки и продажи.

Маркетмейкеры — это участники рынка, которые обеспечивают ликвидность, предлагая цены на покупку и продажу финансовых инструментов. На рынках ликвидных опционов действует несколько десятков маркетмейкеров. За счет высокой конкуренции предлагаемые ими цены в значительной степени соответствуют ͘͘͘справедливым с учетом факторов, которые уже известны рынку, — как общих для рынка (например, ставки ФРС), так и относящихся к конкретной компании. Возможные сильные движения базовых активов в дни выхода новостей, которые могут на эти активы повлиять, учитываются маркетмейкерами в виде повышенной предполагаемой волатильности (Implied Volatility, IV), прямо определяющей стоимость того или иного опционного контракта. Базой для расчета будущей волатильности выступает реализованная — фактическая волатильность, рассчитанная на исторических данных. В частных случаях низколиквидных акций и других инструментов, которые не покрываются большинством маркетмейкеров, спреды (разница между ценой покупки и продажи опционов) могут быть достаточно широкими.

На практике при торговле опционами, перед тем как смотреть на котировки, инвесторы зачастую производят оценку самостоятельно. Некоторые сервисы, такие как Barchart, CBOE, Interactive Brokers, позволяют делать это автоматически.

Ценообразование опционов основывается на принципах теоретических моделей оценки стоимости, среди которых самыми распространенными являются модель Блэка—Шоулза, биноминальная модель оценки опционов и метод Монте-Карло. Модели отличаются между собой предпосылками, гибкостью, а также спецификой применения.

Модель Блэка—Шоулза

- Тип расчета: Аналитическая формула.

- Применение: Предусмотрена для оценки стоимости европейских опционов, которые возможны к исполнению только в момент истечения срока и которые освобождают от необходимости оценки на каждый момент времени внутри срока истечения контракта. Такие опционы торгуются только на европейских биржах, причем и там их доля мала и покрытие распространяется преимущественно на индексы.

- Допущения:Цена базового актива изменяется по закону беспорядочного или броуновского движения.

- Дивиденды не выплачиваются в течение срока действия опциона. Вообще, они выплачиваются, если они приходятся на срок действия контракта, но это все же частный случай, так как опционы в основном покупаются на короткий срок: более половины оборота среди частных инвесторов в США приходится на опционы со сроком истечения до 5 дней.

- Нет транзакционных издержек или налогов, торговля ведется непрерывно.

- Безрисковая ставка и волатильность постоянны.

- Особенности расчета:В своем оригинальном виде модель предусматривает фиксированное количество переменных факторов оценки стоимости опционов колл и пут.

- Менее вычислительно затратна по сравнению с другими моделями.

- С момента появления модель претерпела ряд усовершенствований, которые позволяют более точно оценить стоимость опциона.

Биноминальная модель

- Тип расчета: Численный метод. Речь идет о биноминальной модели, которая использует итеративные вычисления для построения дерева возможных цен актива и находит конечную цену опциона, учитывая множество сценариев и их вероятности.

- Применение: подходит для американских опционов, которые возможно исполнить в любой момент до истечения срока.

- Допущения:Цена базового актива моделируется отдельно, где учитываются факторы предполагаемой волатильности на основании прошлых данных о волатильности в каждый момент времени до истечения срока.

- Можно включать изменение ставок, а также дивиденды.

- Особенности:Используется дискретное, а не непрерывное время для моделирования возможного движения цены базового актива.

- Более гибкая модель по сравнению с моделью Блэка—Шоулза, так как может учитывать различные условия и типы опционов.

Метод Монте-Карло

- Тип расчета: Построение плотности распределения возможных оценок размера премии опциона.

- Применение: Эффективен для ценообразования сложных опционных стратегий.

- Допущения:Основан на симуляции случайных траекторий цен базовых активов, следующих заданным параметрам.

- Может включать переменные ставки, волатильность и другие факторы.

- Особенности:Предоставляет самый гибкий подход из трех, позволяющий обрабатывать широкий спектр типов опционов и условий.

- Может потребовать дополнительные компьютерные мощности, особенно при увеличении числа симуляций.

- Вместо одного числового значения в виде результата модель представляет распределение возможных исходов.

Основные факторы стоимости опционов

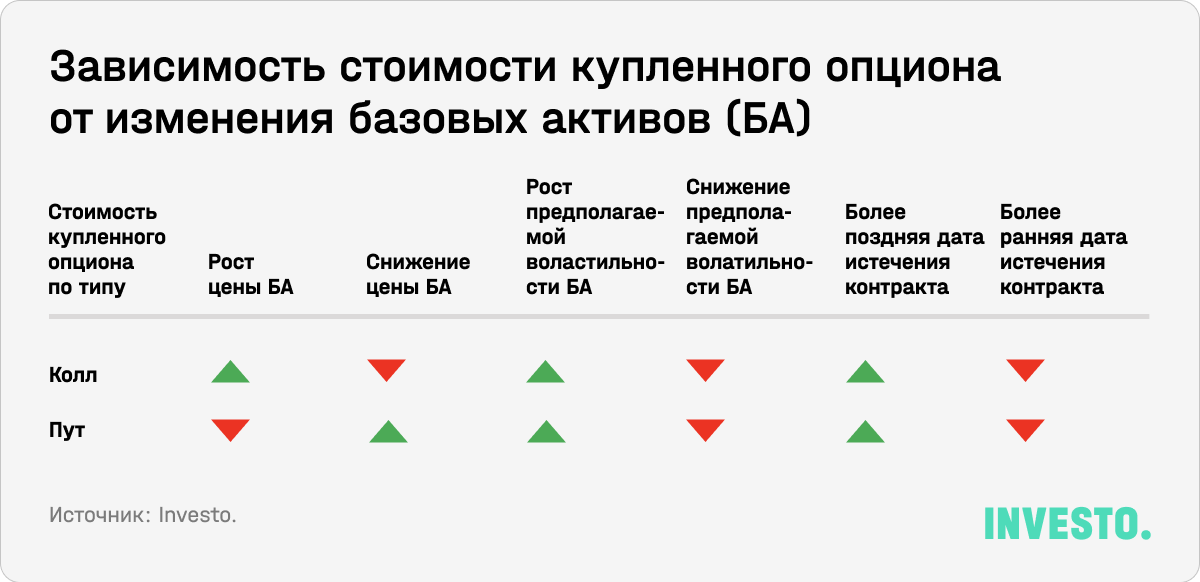

Стоимость купленного опциона колл имеет прямую взаимосвязь со всеми рассматриваемыми в таблице ниже факторами, в том числе с ценой и предполагаемой волатильностью базового актива, а также датой экспирации контракта. Для стоимости купленного пут-опциона зависимости те же, за исключением чувствительности к изменению цены базового актива — она обратная. Таким образом, покупая колл, инвесторы в первую очередь заинтересованы в росте цены базового актива, а в случае с путом — в ее снижении.

Для сделок с продажей опционов логика возможных прибылей и убытков будет отличаться. Продавая опционы колл или пут, инвестор мысленно устанавливает предел возможных заработков в виде размера полученной премии — и в то же время ставит себя в позицию безграничных потенциальных убытков. Такие сделки называются непокрытыми (Naked) и несут в себе больший риск.

Они имеют смысл, если, например, инвестор не против получить базовый актив в момент реализации убыточного опциона. Рассмотрим пример. Предположим, инвестор готов получить себе в портфель 100 акций компании Delta Airlines по цене $49 за штуку. Тогда он может продать опцион пут DAL 21 Jun 24 49 Put и получить премию в размере $131 ($1,31 на акцию), если опцион останется вне денег к истечению срока действия контракта. Если вдруг он окажется в деньгах и акции компании будут стоить $47 на момент истечения контракта, то продавец опциона получит 100 акций Delta Airlines, купленных по цене $49 за штуку. С учетом полученной премии нереализованный убыток в моменте будет составлять $69, что для долгосрочного инвестора может оказаться приемлемо.

Выше мы приводили пример с тремя сценариями движения базового актива и влияния его на потенциальные прибыли и убытки. Часто бывает, что инвестору выгоднее продать опцион в течение срока его обращения, так как он достиг целей по доходности. Но, если инвестор не собирается держать его до срока истечения, ему нужно регулярно отслеживать фактическую стоимость опциона. Кроме того, нужно моделировать различные сценарии для каждого из базовых факторов его стоимости.

Что такое греки опционов

Для измерения чувствительности цены опциона к ее факторам используются так называемые греки опционов (Options Greeks). Вот ключевые из них:

- Дельта (Delta) — чувствительность стоимости опциона к изменению цены базового актива.

- Вега (Vega) — чувствительность стоимости опциона к изменению предполагаемой волатильности базового актива.

- Тета (Theta) — чувствительность стоимости опциона к изменению времени до истечения срока действия опционного контракта.

Дельта

Допустим, есть два колл-опциона: один с дельтой 0,25 (опцион вне денег, OTM) и другой с дельтой 0,9 (опцион в деньгах, ITM). Дельта зависит от отдаленности цены базового актива от страйка рассматриваемого опциона, поэтому в примере опцион OTM обладает меньшей дельтой. Если цена базового актива увеличится на $1, цена первого опциона увеличится на $0,25, а второго — на $0,90.

По мере движения цены базового актива к страйку опциона происходит ускорение изменения дельты. Для измерения этого ускорения придумали еще один показатель — гамма. Гамма максимальна, когда опцион находится «на деньгах» (ATM). Когда цена базового актива приближается к цене исполнения опциона, гамма приводит к более быстрому увеличению дельты. Для трейдеров это означает, что опционы, близкие к деньгам, становятся более чувствительными к изменениям цены базового актива. Небольшие движения в базовом активе могут приводить к значительным изменениям в цене опциона, отражая увеличенную вероятность того, что опцион окажется в деньгах.

В теории дельта часто используется для определения вероятности нахождения опциона в деньгах к моменту истечения. Например, колл-опцион с дельтой 0,20 имеет примерно 20%-й шанс быть в деньгах к моменту истечения. На практике одной вероятности недостаточно, нужно понимание драйвера переоценки сначала базового актива, а опционов как следствие.

Вега

Предположим, есть колл-опцион на акции с вегой 0,3. Подразумеваемая волатильность увеличивается на 1%. В этом случае цена опциона или премия увеличится на $0,30. Ключевым драйвером веги является расчетная будущая волатильность базового актива, вмененная в ценообразование опционов.

Тета

Тета всегда отрицательна в силу обратной взаимосвязи между стоимостью опциона и сроком истечения его действия — чем меньше времени остается до истечения контракта, тем меньше вероятность возможных изменений цены базового актива и, как следствие, изменения цены опциона. Стоимость опциона без внутренней стоимости (OTM) будет снижаться ускоряющимися темпами по мере приближения даты истечения.

Предположим, есть колл-опцион на акции с тетой -0,07, до истечения опциона остается один день. Премия по опциону составляет $3,00. Через день премия по опциону уменьшится на $0,07. В то же время, если у опциона остается больше времени до срока истечения, тета может быть менее значимой в краткосрочной перспективе. Например, если до истечения опциона остается 10 дней и тета равна -0,07, то через 10 дней стоимость опциона уменьшится на $0,70 ($0,07 × 10 дней), что эквивалентно пятой части изначальной стоимости.

Когда стоит использовать опционы и какие есть риски

Опционы интересны в нескольких случаях:

- Если у инвестора есть определенные ожидания по целевой цене базового актива и он хочет структурировать сделку, исходя из его потенциального движения к ней в течение определенного времени.

- Он хочет использовать бесплатное «плечо» в виде разницы между уплаченной премией и номинальной стоимостью контракта/общей суммы сделки, от которой производится расчет финансового результата сделки.

- Инвестор хочет заранее зафиксировать максимальный риск (величину потерь) и определить потенциальную доходность.

- Инвестор хочет захеджировать позицию по базовому активу.

Понимание основ ценообразования опционов — необходимое условие для работы с ними. Но в то же время их можно изучать и на практике по мере накопления опыта. На мой взгляд, нужно совершить порядка 100 сделок и связанных с ними ошибок, чтобы опционы стали такими же привычными и простыми в использовании, как и акции.

Поскольку опционы являются контрактом со стандартизированными условиями, они не предоставляют право владения каким-либо активом. Таким образом, неаккуратное использование данного инструмента может привести как минимум к сгоранию уплаченной премии, а как максимум — к необходимости исполнить свои обязательства перед покупателем, которые могут стоить всего депозита.

Использование опционов требует соблюдения ряда обязательных условий:

1) нужно хорошо проанализировать базовый актив и выделить катализаторы возможной переоценки;

2) определить точку входа и целевую цену базового актива;

3) рассчитать и выбрать оптимальную структуру сделки с точки зрения соотношения риска и доходности и срока истечения контракта;

4) находясь в сделке, регулярно обновлять финансовый результат с учетом большей чувствительности опционов к возможным переоценкам стоимости во времени.

Но, если все делать правильно, опционы могут стать полезным инструментом в портфеле инвестора.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.