Идея для инвестора. Можно ли заработать на сделке Teck Resources с Glencore?

Оглавление

Канадская Teck Resources продает угольный бизнес Glencore. Сделка поставит точку в истории, за которой вот уже несколько месяцев следит вся горнодобывающая индустрия. Аналитик западных рынков акций Сергей Осипов рассматривает, какую доходность она может принести акционерам обеих компаний.

Что случилось

Teck Resources — одна из крупнейших компаний Канады по добыче полезных ископаемых с активами в Канаде, США и Латинской Америке. Компания была основана в 1913 году под названием Teck-Hughes Gold Mines и тогда специализировалась на добыче золота. В 1960-м она была выкуплена предпринимателем Норманом Кивилом. С тех пор семья Кивил контролирует компанию и будет контролировать ее еще 6 лет, пока принадлежащие ей суперголосующие акции (class A) не будут конвертированы в обыкновенные (class B).

В ноябре Teck Resources объявила о продаже своего канадского бизнеса по добыче металлургического угля. Покупатель — Glencore, сырьевой трейдер и одна из крупнейших горнодобывающих компаний мира. Кроме угольных активов, Teck владеет несколькими предприятиями по добыче и производству меди и цинка в США, Канаде, Чили и Перу. Glencore и Teck еще предстоит получить одобрения регуляторов, но исход, вероятнее всего, будет положительным, и сделка будет закрыта в середине 2024 года.

Teck Resources давно собиралась избавиться от угольного дивизиона. Первые слухи появились в сентябре 2021 года. Тогда сообщалось, что компания может провести спин-офф угольного бизнеса (выделить его в отдельную компанию) либо продать его за $8 млрд. Одной из главных причин, по которой компания хотела избавиться от угля, было давление ESG инвесторов-активистов. Некоторые из них утверждали, что выделение угольного бизнеса приведет к улучшению экологических показателей всей компании (производство стали, сырьем для которой является металлургический уголь, является одним из главных источников углекислого газа), а значит — к переоценке ее акций. Сама Teck признавала, что торгуется с дисконтом к публичным медным аналогам и что выделение или продажа угля могут помочь раскрыть акционерную стоимость.

Неудачный спин-офф

В феврале 2023 года Teck Resources объявила о выделении угольного дивизиона в отдельную компанию. В результате спин-оффа Teck разделилась бы на две компании.

- Первая, Teck Metals, получила бы действующие активы компании и ряд перспективных проектов по добыче меди и цинка. С годовым производством меди и цинка на уровне 600 тысяч тонн каждого компания вошла бы в топ-10 крупнейших производителей меди и топ-3 — цинка.

- Вторая компания, Elk Valley Resources (EVR), специализировалась бы на добыче металлургического угля. С производством на уровне 25 млн тонн она стала бы его вторым крупнейшим экспортером в мире после BHP. Предполагалось, что у EVR будет листинг на Канадской бирже.

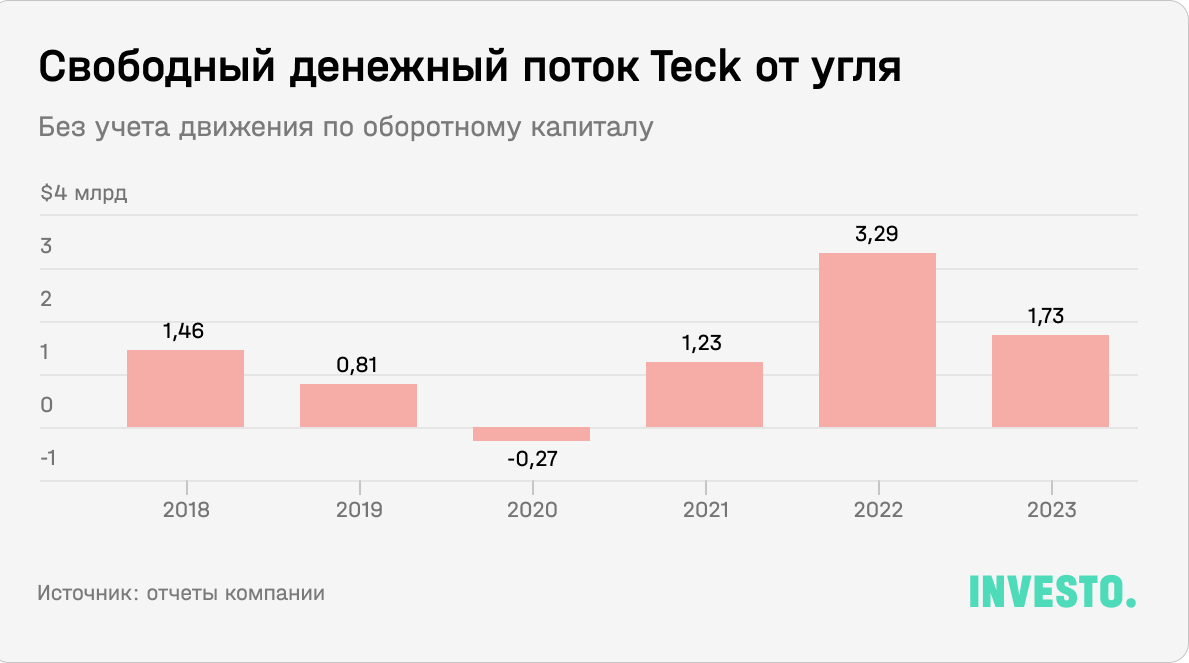

Решение о разделении было вынесено на рассмотрение собрания акционеров. При этом предложенная структура выделения была не совсем типичной. Менеджмент Teck Resources, по всей видимости, не хотел лишаться огромных денежных потоков от угольного бизнеса — особенно когда цена на уголь перевалила за $350 за тонну. В 2022 году свободный денежный поток Teck на угле составил $3,3 млрд, или около 16% капитализации всей компании.

В рамках спин-офф Teck предложила акционерам выделить EVR, оставив за ней обязательство перечислять Teck Resources около 90% денежных потоков от своей деятельности в виде роялти, погашений привилегированных акций и выплаты дивидендов по ним в течение примерно 11 лет.

Такая структура сделки позволяла Teck убить сразу двух зайцев.

- С одной стороны, EBITDA и денежные потоки угольного бизнеса были бы деконсолидированы из отчетности компании. Благодаря этому Teck стала бы соответствовать формальным критериям некоторых инвестиционных ESG-фондов, что расширило бы круг ее инвесторов.

- С другой — Teck продолжила бы получать значительные денежные потоки от угольного бизнеса. Но в ее отчетности они классифицировались бы как доходы от финансовых вложений. Это позволило бы Teck продолжать улучшать свои долговые метрики и финансировать строительство проектов по добыче меди, которые стоят в центре амбициозной стратегии развития компании.

Несмотря на все эти выгоды, именно тот факт, что выделение было во многом номинальным, оно не понравилось владельцам акций Teck Resources. Прокси-адвайзори фирмы (предоставляют рекомендации по голосованию для институциональных инвесторов, таких как хедж-фонды, пенсионные фонды и проч.) рекомендовали акционерам голосовать против такого выделения. В итоге Teck отозвала собственное предложение после того, как не смогла получить поддержку 2/3 акционеров.

Голосовать против сделки призывал и крупнейший сырьевой трейдер, а также производитель энергетического угля и базовых металлов Glencore. Вместо этого гигант лоббировал альтернативную сделку по объединению Teck Resources и Glencore с последующим выделением их совместного угольного бизнеса.

Как оказалось, Glencore еще в 2020 году предлагал выкуп совету директоров Teck, но семья Кивил тогда отказалась продавать компанию.

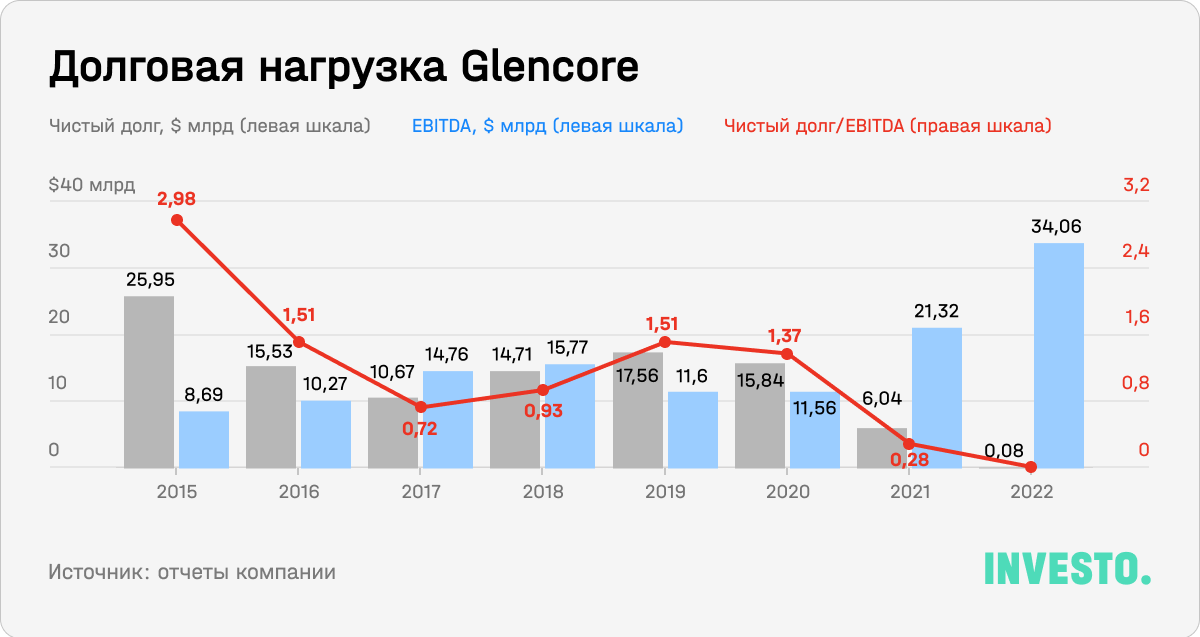

Glencore ищет жертву

На начало 2023 года Glencore уже некоторое время находилась в поиске подходящей цели для поглощения. Для компании 2021–2022 годы оказались рекордными: во время ковида она заработала рекордные прибыли на трейдинге благодаря разрыву цепочек поставок и тому, что цены на многие базовые металлы не уставали обновлять исторические максимумы. В 2022-м боевые действия между Россией и Украиной кардинально изменили мировой баланс энергоресурсов, и Glencore, будучи крупнейшим производителем энергетического угля, стала бенефициаром дефицита энергоносителей. Компания кардинально улучшила свой баланс (ее чистый долг в конце 2022 года сократился до нуля) и была готова к крупной покупке.

Teck Resources — одна из самых привлекательных целей среди крупных производителей меди. Компания работает в не самых плохих юрисдикциях для добычи полезных ископаемых. Порядка 75–80% FCF (free cash flow, свободный денежный поток после всех затрат и капитальных вложений) ее металлического бизнеса приходится на медь. Это дает наиболее прямой exposure к цене на медь среди аналогичных компаний (медь — металл, который имеет прямое отношение к энергопереходу в связи с его высоким удельным весом в возобновляемой электрогенерации и электромобилях).

Почему выручка — не лучший показатель для оценки горнодобывающих компаний

У разных металлов/шахт разные затраты и потребности в капитальных вложениях. К примеру, компания может зарабатывать 40% выручки на одном металле/шахте, но из-за высоких затрат на него может приходиться только 20% EBITDA или FCF. Также горнодобывающие компании часто производят металлы из покупных концентратов, вклад в выручку от таких операций может быть существенным, но их маржинальность, как правило, несколько процентов.

3 апреля 2023 года Glencore во второй раз предложила совету директоров Teck объединить компании и впоследствии осуществить выделение нового угольного гиганта, который образуется путем сложения энергетического угля Glencore с металлургическим углем Teck.

Предложение Glencore представляло собой stock offer (обмен акций Teck Resources на акции Glencore). Для сделки Teck оценивалась в $23 млрд, что предполагало 22% премии к рыночной капитализации компании на тот момент. Акционеры Teck в результате обмена акций получили бы 24% объединенной компании, а акционерам Glencore, соответственно, принадлежало бы 76%.

После закрытия сделки и выделения угольного бизнеса должны были образоваться два мощных игрока:

- MetalsCo, которая стала бы must own компанией по производству базовых металлов с крупнейшим портфелем медных активов и уникальным набором опций для расширения производства меди. Кроме того, компания стала бы лидером по поставкам кобальта, цинка и никеля и тем самым — ключевым поставщиком металлов, необходимых для энергетического перехода. Pro-forma EBITDA MetalsCo по результатам 2022 года оценивается в ~$16 млрд.

- CoalCo могла стать крупнейшим диверсифицированным производителем угля, способным генерировать значительный денежный поток и поддерживать высокий уровень денежных выплат акционерам независимо от фазы экономического цикла. Pro-forma EBITDA CoalCo по результатам 2022 года оценивалась в ~26 млрд, а объединенное производство угля составило колоссальные 132 млн тонн в год. Кроме того, в отличие от предложенного разделения активов Teck, схема Glencore не предполагала балласта на балансе угольного бизнеса и платежей в адрес металлической компании (в виде роялти и префов). Это значит, что акционеры CoalCo смогли бы сразу претендовать на ее денежный поток. Предполагалось, что акции CoalCo будут размещены на NYSE.

Кроме перечисленных ранее факторов привлекательности Teck как цели для поглощения, у Glencore были и свои специфические причины выкупить компанию: синергия между бизнесами. Glencore оценивала синергию от слияния в $4,25–5,25 млрд в терминах приведенной стоимости. На момент объявления о сделке это было эквивалентно 7% капитализации Glencore. Синергия заключалась в возможности смешивать сырье разного качества для максимизации его стоимости, в оптимизации логистики и загрузки плавильных заводов, в возможности зарабатывать на географическом арбитраже, когда цены на сырье отличаются в разных точках мира, а также в том, чтобы загрузить медную фабрику Teck в Чили более богатой рудой с ближайшего предприятия Glencore.

Стоит отметить, что Glencore и менеджмент Teck в этой ситуации действовали оппортунистически, так как осознавали, что выделение угольного бизнеса Teck приведет к раскрытию стоимости ее частей, а значит — увеличит затраты на поглощение. В итоге 11 апреля Glencore изменила предложение, предложив акционерам Teck получить 24% в объединенной MetalsCo и $8,2 млрд за угольный бизнес. Но совет директоров Teck снова отказался от сделки.

Продажа угля

Менеджмент Teck извлек уроки из неудачной попытки выделения угля в начале 2023 года и принял решение в пользу прямой продажи дивизиона. 11 ноября Teck сообщила о продаже EVR консорциуму Glencore, Nippon Steel и POSCO. Цена за 100% угольных активов Teck составила $8,6 млрд. За свои 77% в компании Glencore заплатит $6,9 млрд, Nippon Steel — $1,7 млрд за 20%. POSCO же получит 3% в EVR в обмен на небольшие миноритарные доли в некоторых операционных «дочках» EVR. Кроме того, Teck рассчитывает заработать на угольных активах порядка $1 млрд до закрытия сделки, которое ориентировочно состоится в третьем квартале 2024 года. Таким образом, с учетом платежа за активы ($8,6 млрд), денежного потока до момента закрытия сделки ($1 млрд+) и налога на прибыль от продажи активов ($0,75 млрд) Teck выручит $8,85 млрд. При продаже Teck сообщила, что рассмотрит спецвыплату своим акционерам по факту закрытия сделки, размер которой может быть существенным.

Менеджмент отметил, что при определении размера выплаты будет учитывать долговую нагрузку компании и потребности в капитале для финансирования проектов по добыче меди. На звонке для инвесторов и аналитиков было сказано, что компания считает комфортной долговую нагрузку 1,5–2,5 чистый долг/EBITDA. Что касается капитальных вложений в медные проекты, то можем предложить, что Teck зарезервирует для этих целей порядка $2,5 млрд. Этого должно быть достаточно для продления жизни двух существующих активов Teck, которые истощаются в 2027 году (Highland Valley в Канаде и Antamina в Перу), и финансирования двух новых проектов: San Nicolas в Мексике с потенциалом годового производства 63 тысячи тонн медного эквивалента, или 10% от текущего производства компании, и Zafranal в Перу (106 тысяч тонн медного эквивалента в год, или 16% от текущего производства).

С учетом резерва в размере $2,5 млрд на проектный капекс размер потенциальной выплаты акционерам в виде дивидендов или байбека может составить порядка $6 млрд. Это соответствует доходности выплаты в 30–35% (от текущей капитализации компании). При текущих ценах на медь и цинк такая существенная выплата не приведет к росту долговой нагрузки свыше 2.0х чистый долг/EBITDA.

Есть ли апсайд в Teck Metals?

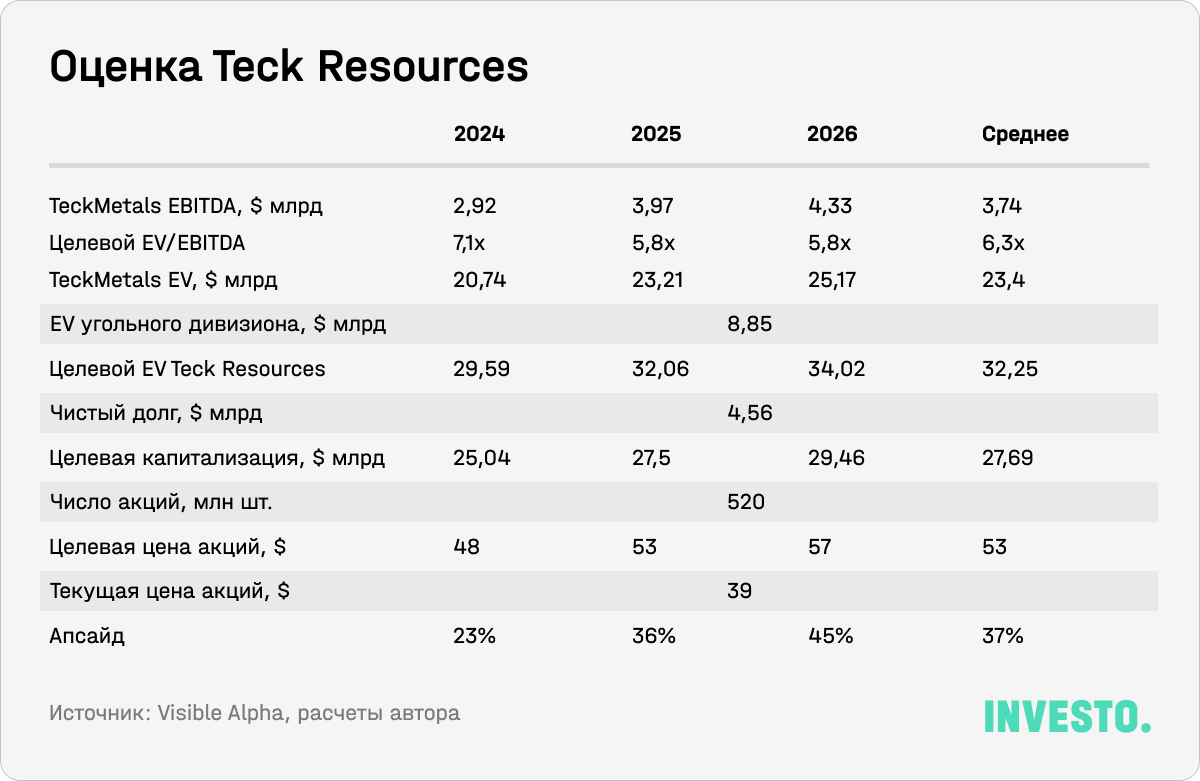

На дату написания статьи медные аналоги (не обремененные угольным бизнесом) торговались по 5,8–7,1x EV/EBITDA ‘24–26 или с премией 20–50% к Teck Metals.

Согласно консенсус-прогнозам, EBITDA Teck в 2024–2026 годах в среднем будет составлять $3,7 млрд. Таким образом, металлический бизнес Teck можно оценить в $20,7–25,2 млрд. С учетом стоимости угольного дивизиона в размере $8,85 млрд получаем целевой EV компании в $29,6–34,0 млрд. За вычетом чистого долга в размере $4,6 млрд это транслируется в целевую капитализацию $25,0–29,5 млрд, что соответствует $48–57 за акцию (при 520 млн акций в обращении). Таким образом, апсайд в Teck оценивается в ~37% (в середине диапазона оценки). Это неплохо с учетом того, что данный расчет не учитывает рост производства в будущем.

Что насчет Glencore?

После закрытия сделки по покупке активов у Teck Glencore, вероятно, все-таки сделает spin off объединенного угольного бизнеса и разместит его акции на NYSE. Это позволит Glencore раскрыть акционерную стоимость компании, оценка которой занижена из-за антипатии широкого круга инвесторов к бизнесу по добыче энергетического угля, одного из главных источников парниковых газов.

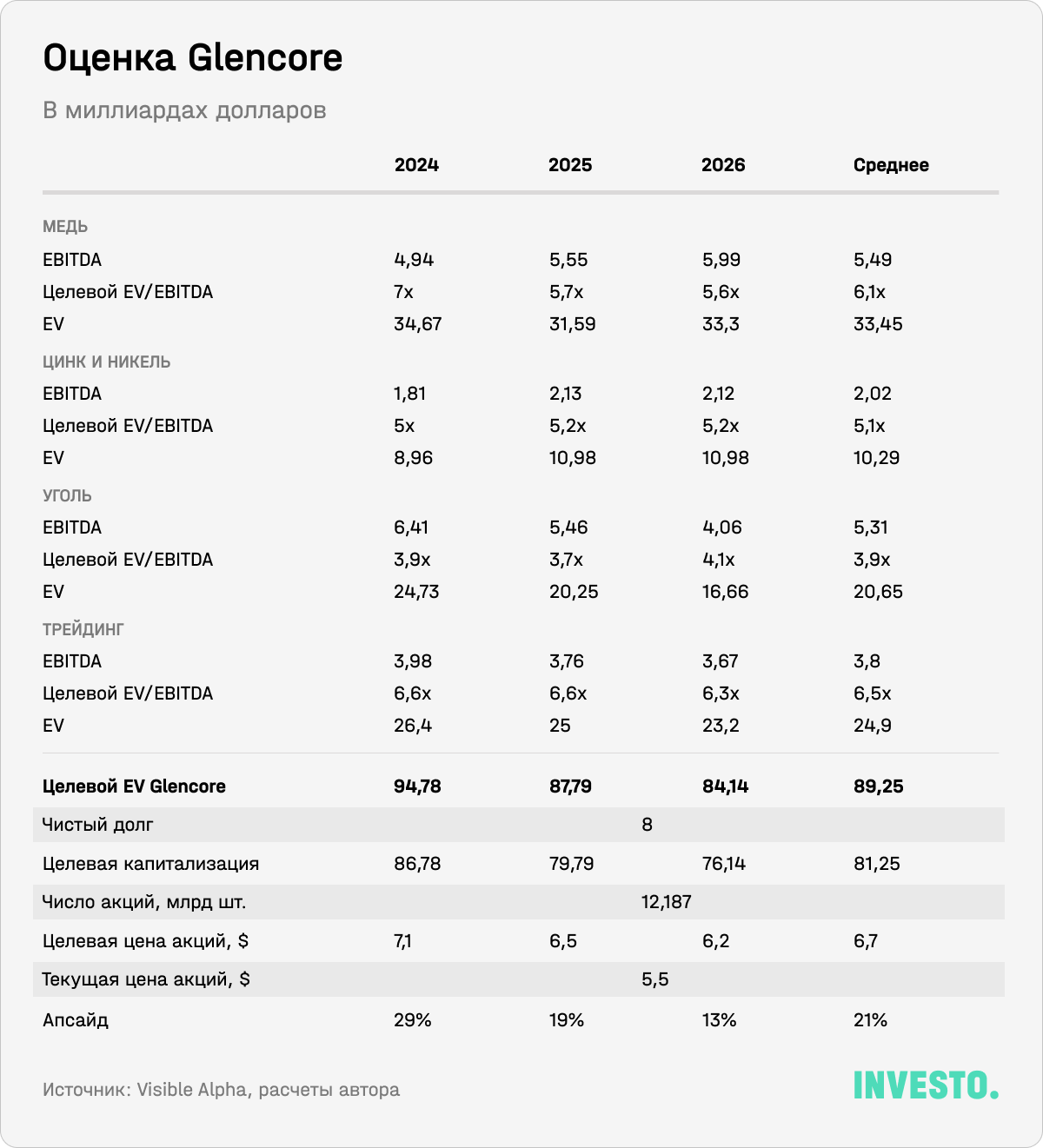

Бизнес Glencore представлен пятью основными сегментами: маркетинг (так Glencore называет свой сырьевой трейдинг), энергетический уголь, медь, цинк и никель. Также Glencore работает в таких сегментах, как переработка вторсырья и производство феррохрома, но их EBITDA сопоставима с расходами корпоративного центра.

Исходя из суммы оценок сегментов Glencore (sum-of-the-parts valuation), апсайд в ее акциях составляет порядка 13–19%. Исходя из текущей капитализации, апсайд выглядит не очень привлекательным, особенно учитывая тот факт, что spin off угольного сегмента и, соответственно, раскрытие стоимости может произойти только через несколько лет.

Что в итоге

- Teck наконец выходит из угольного дивизиона — к этому компания шла с сентября 2021 года

- Доходность спецвыплаты акционерам после закрытия сделки по продаже может составить ~30%

- Продажа позволит компании закрыть дисконт в оценке к медным аналогам. Совокупный апсайд в бумаге — 23–45%

- После поглощения EVR Glencore, вероятно, сделает spin off объединенного угольного бизнеса, что позволит компании раскрыть акционерную стоимость. Закрытие сделки по покупке, а также процесс разделения могут занять несколько лет. Потенциал роста акции — 13–29%. Вероятно, стоит подождать более привлекательных уровней для покупки.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.