Двойное расследование против Google. Как решение суда может изменить интернет-индустрию

Оглавление

Google оказался в эпицентре двух масштабных антимонопольных расследований, проходящих в США. Они могут иметь далеко идущие последствия не только для самой компании, но и для всего мирового IT-рынка. Рассказываем, в чем обвиняют Google и как это может отразиться на инвесторах.

Что случилось

1. В начале августа Федеральный суд в Вашингтоне, округ Колумбия, признал материнскую компанию Google — Alphabet — виновной в нарушении антимонопольного законодательства. Суд постановил, что она злоупотребляла доминирующим положением на рынке интернет-поиска (доля компании в США — около 88%), подавляя конкуренцию и ограничивая выбор пользователей. Это самый крупный антимонопольный иск в США за последние четверть века — со времен дела о монополии Microsoft на рынке браузеров эпохи Internet Explorer.

Основные обвинения против Google, согласно материалам Минюста, следующие:

- Заключение эксклюзивных соглашений с производителями смартфонов и браузерами. Суд установил, что только в 2021 году компания выплатила $26 млрд за то, чтобы ее поисковик активировался по умолчанию в браузерах и на мобильных устройствах, что заблокировало возможности для конкуренции. Также с 2022 года Alphabet заплатила Apple $20 млрд за то, чтобы Google был поисковой системой по умолчанию в браузере Safari. Это примерно 36% от того, что Alphabet Inc. зарабатывает на поисковой рекламе, размещаемой через браузер. Важность соглашения с Apple для Google сложно переоценить, поскольку оно устанавливает дефолтную поисковую систему для самого используемого смартфона в США.

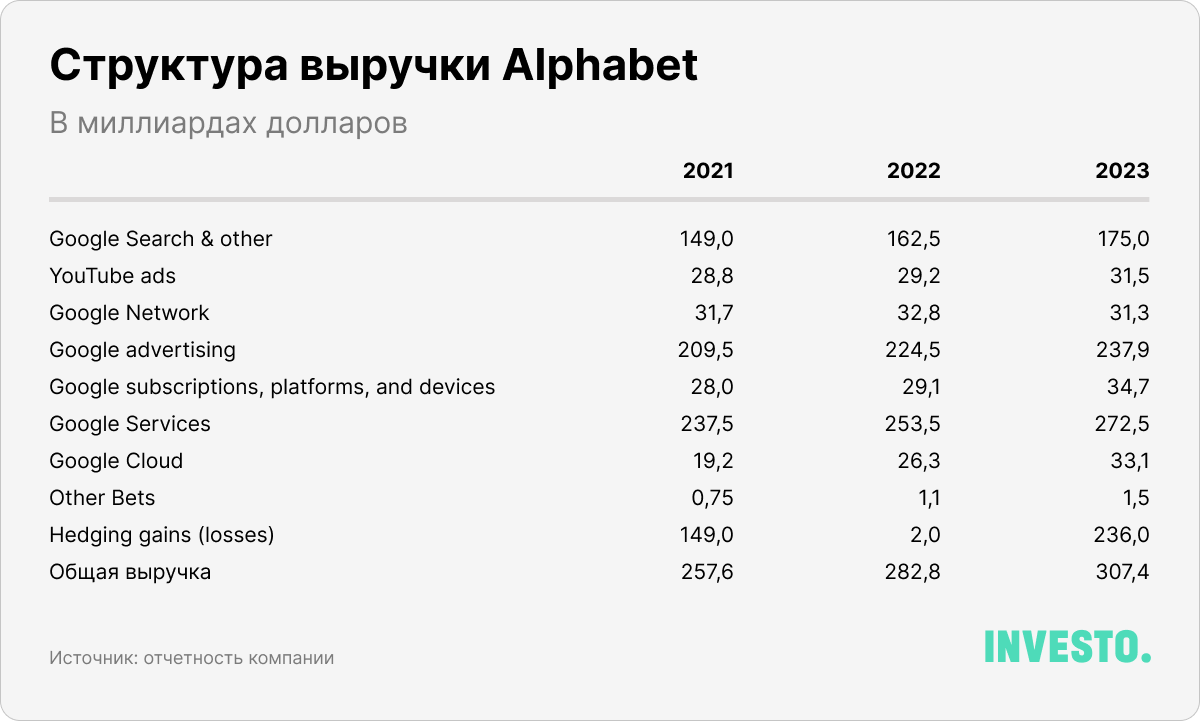

Точный размер платежей в последние годы неизвестен. Но эксклюзивные соглашения позволили Google поднимать расценки и получить больше $175 млрд выручки в прошлом году от поисковой рекламы.

Как видно из графика ниже, и платежи, и выручка от рекламы активно росли в последние годы.

- Использование собственного маркетингового инструмента для поисковых систем (SA360) для противодействия конкуренции. Клиенты используют SA360 для покупки цифровой рекламы на разных платформах, включая Google (через Google Ads) и его ближайшего конкурента Bing (через Microsoft Ads). Генеральные прокуроры обвинили Google в том, что она откладывает внедрение различных функций продукта SA360 для Microsoft Ads, которые уже давно доступны для Google Ads, тем самым ограничивая Microsoft возможности конкурировать на равных.

- Google также ограничивала видимость специализированных вертикальных провайдеров (SVP, к которым относятся, например, Expedia,Tripadvisor, OpenTable, Amazon или eBay) на странице результатов поиска, искусственно понижая их в выдаче. Кроме того, Google принуждала SVP к тому, чтобы они предоставляли данные, эквивалентные тем, которые они открывают любому из конкурентов Google. Тем самым корпорация лишила SVP контроля над их ценными активами, считает Минюст.

Нужно понимать, что в США не запрещено иметь высокую долю рынка (хотя в последние годы при новой главе антимонопольного регулятора этот подход пересматривается). Завоевание монопольного положения за счет лучшего качества (об этом говорит и Google) или лучшего менеджмента считается наградой за успех на рынке. Однако монополии запрещено предпринимать шаги против конкурентов.

С учетом всего этого антимонопольные органы рассматривают возможность разделения Alphabet, чтобы уменьшить ее доминирование на рынке онлайн-поиска. Судья Амит Мехта также может обязать Google предоставить доступ к базовым данным, которые она использует для построения результатов поиска и продуктов ИИ.

2. Параллельно с этим 9 сентября 2024 года начался судебный процесс по иску Министерства юстиции США, обвиняющего Google в монополизации рынка цифровой рекламы. Минюст утверждает, что компания, контролируя инструменты для издателей, рекламодателей и рекламные биржи, создала «тройную монополию» в сфере рекламных технологий.

Ключевые аспекты обвинения следующие:

- Google систематически скупала конкурентов для получения контроля над ключевыми инструментами цифровой рекламы. В 2007 году Google приобрела DoubleClick, онлайн-площадку для паблишеров (продавцов рекламного пространства), за $3,1 млрд. А после этого в течение следующих нескольких лет купила еще две компании — Invite Media и AdMeld. Это дало ей доступ к рекламодателям и возможность связывать их с паблишерами. Иными словами, эти сделки привели к тому, что Google стала контролировать как предложение, так и спрос на онлайн-рекламу, а также точку обмена, где стороны встречаются, утверждает Минюст.

- Принуждение к использованию инструментов Google: Google заставляет паблишеров использовать свои новые инструменты, ограничивая доступ к важным рекламодателям. Чтобы эффективно работать с рекламной биржей Google, паблишерам приходится идти на предложенные условия.

- Искажение конкуренции на аукционах: Google ограничивает возможность других компаний участвовать в торгах за рекламу на тех же условиях, что и она сама.

- Манипуляция аукционами: Google изменяет правила аукционов, чтобы защитить себя от конкурентов.

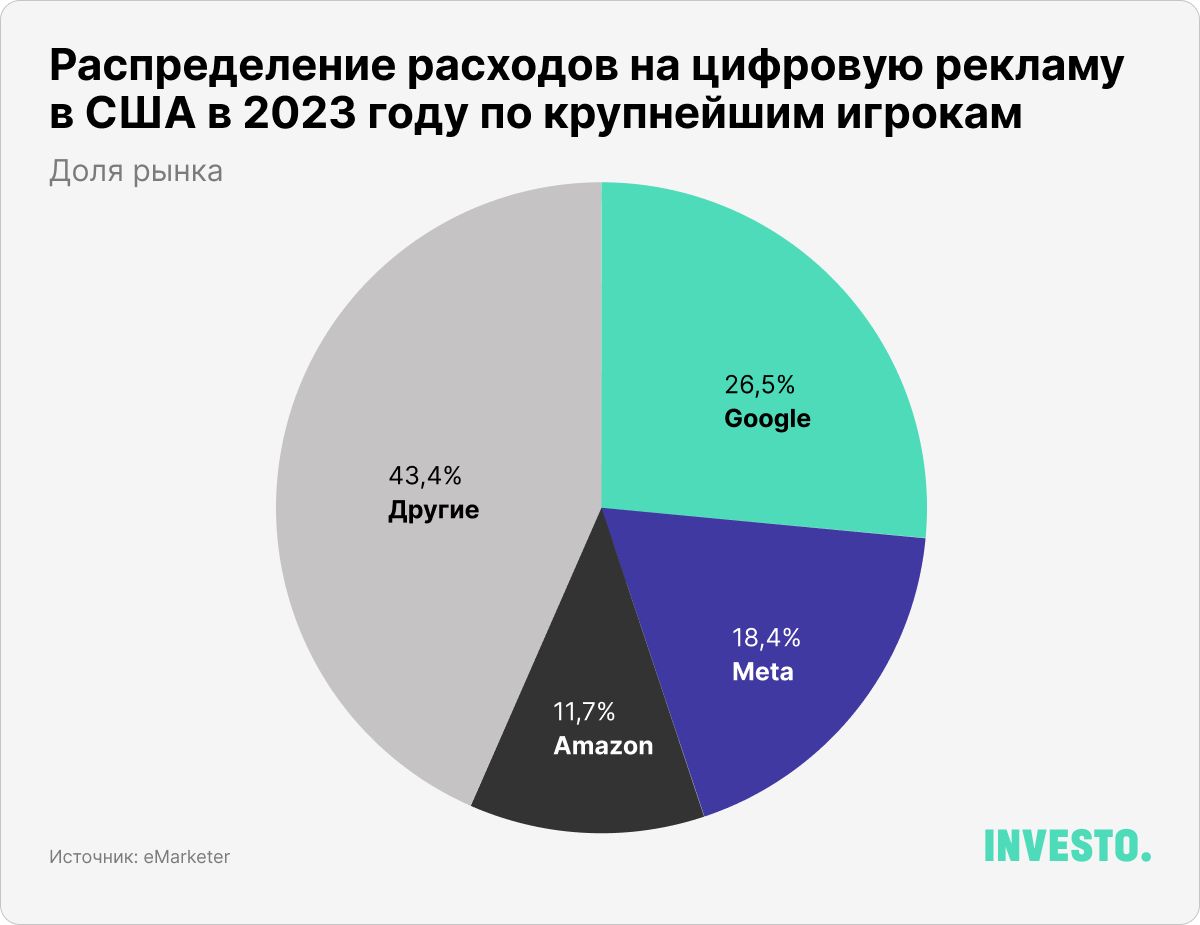

Минюст утверждает, что в результате незаконной монополии Google получает не менее 30 центов с каждого рекламного доллара, проходящего через ее инструменты. По данным eMarketer, Google является доминирующим игроком на рынке цифровой рекламы США размером $278,6 млрд с долей 26,5% в 2023 году. Компания контролирует большую часть технологий, используемых для покупки, продажи и обслуживания онлайн-рекламы. Министерство также утверждает, что Google контролирует 91% рынка рекламных серверов — пространства, используемого паблишерами для продажи рекламы, — и пользуется своим положением, повышая цены.

Представление заключительных аргументов по этому иску запланировано на конец ноября. Антимонопольные органы заявили, что попытаются заставить Google продать части своего рекламного технологического бизнеса, если суд сочтет, что компания монополизировала этот рынок.

Что все это значит для Google

1. По делу о доминировании на рынке интернет-поиска впереди еще годы разбирательств, пишет техноблог Platformer. И 32-страничное заявление правительства, и ответ Google следует рассматривать как первоначальные позиции сторон в переговорах, которые обещают быть длительными и тяжелыми. Дело перейдет в стадию рассмотрения только весной следующего года. В заявлении Минюста говорится, что для урегулирования спора предлагаются «поведенческие и структурные меры, которые не позволят Google использовать такие продукты, как Chrome, Play и Android, в интересах поиска Google и продуктов и функций, связанных с поиском Google». Под «структурными» мерами подразумевается «разделение».

Более конкретный список предложений от прокуроров будет опубликован 20 ноября, а в конце декабря у Google будет возможность сделать свои предложения. Судья Мехта, который будет выбирать из этих мер, планирует вынести решение в августе 2025-го. Все ожидают, что оно будет обжаловано и, вероятно, дойдет до Верховного суда.

Самым радикальным (и маловероятным) вариантом видится принудительное выделение из Alphabet поискового сервиса Google. Это стало бы первым прецедентом после разделения некогда всеобъемлющей монополии AT&T в 1984 году. По словам собеседников Bloomberg, если министерство будет настаивать на разделении Google, то наиболее вероятными объектами отчуждения станут операционная система Android и веб-браузер Google Chrome. Чиновники также рассматривают возможность принудительной продажи AdWords — платформы, которую компания использует для продажи текстовой рекламы.

Позицию Google по этому поводу обозначила вице-президент компании Ли-Энн Малхолланд. Согласно ее заявлению, разделение Chrome и Android нанесет ущерб пользователям, разработчикам и всей экосистеме. «Немногие компании будут иметь возможность или стимул поддерживать открытый исходный код или инвестировать в него в тех же объемах, что и мы», — отмечает она. Как следствие, отделение этих платформ от Google может привести к:

- уменьшению инвестиций и замедлению развития Chrome и Android;

- повышению стоимости устройств;

- снижению безопасности;

- нарушению интеграции с другими сервисами;

- негативному влиянию на множество бизнесов, использующих эти платформы: от автомобилей и фитнес-устройств до телевизоров, ноутбуков, приложений.

Platformer считает разделение самым маловероятным исходом.

Среди «поведенческих мер» Минюст предложил рассмотреть судье Мехта следующие:

- Принудительное расторжение эксклюзивных поисковых сделок: запрет или ограничение соглашений, которые делают Google поиском по умолчанию, предустанавливают его продукты или предполагают разделение доходов с партнерами.

- Раздача API поискового движка сторонним компаниям: обязать Google предоставлять конкурентам доступ к индексам, данным и моделям, используемым в поиске, включая технологии искусственного интеллекта. Это позволит другим компаниям разрабатывать собственные конкурентные поисковые системы.

- Защита контента: запретить Google использовать контракты или другие практики, которые ограничивают доступ конкурентов к веб-контенту, необходимому для эффективной работы поисковых систем.

- Контроль над использованием данных сайтов: дать владельцам сайтов право запретить Google использовать их контент для обучения ИИ-моделей или отображения в результатах поиска с использованием ИИ.

- Обязательные напоминания пользователям о возможности сменить поисковик.

Малхолланд из Google утверждает, что принудительный обмен данными навредит в первую очередь конфиденциальности пользователей. В Financial Times отмечают, что Google ссылается на угрозу конкуренции в области ИИ со стороны Китая (не называя страну прямо). Корпорация настаивает, что ослабление компании из Кремниевой долины будет равносильно подрыву позициям США в этой сфере. Раскрытие данных и алгоритмов поисковой системы может привести к тому, что конфиденциальная информация пользователей попадет в руки китайского Baidu или российского «Яндекса», предположил Google.

Из ответа Ли-Энн Малхолланд понятно, что Google предпочел бы «поведенческие» меры наказания, такие как запрет на эксклюзивные соглашения. Возможно, эти меры не сильно повлияют на бизнес-модель, и Google сможет сохранить лидерство на рынке поиска благодаря качеству услуг и пользовательской базе. Однако, как пишет FT, даже в случае запрета на заключение эксклюзивных соглашений с партнерами Google попытается оставить за собой право платить этим партнерам за распространение, если эти сделки не будут эксклюзивными.

В ЕС, установившем монопольное положение компании годами ранее, ввели экран выбора поисковика при активации устройства на ОС Android, но это не привело к значительному снижению рыночной доли Google. Более того, Google стал продавать места в этом списке поисковиков. «Большинство поисковых систем, вероятно, заплатили бы Apple за привилегию быть показанными в качестве выбора поисковика по умолчанию. Google тоже будет там — но бесплатно, пишет Platformer.

Наиболее вероятной мерой техноблог считает предоставление конкурентам доступа к данным. «Основная жалоба других поисковых систем заключается в том, что монополия Google делает невозможным для них получить объем запросов, необходимый для создания конкурентоспособной поисковой системы. Правительство могло бы потребовать, чтобы Google делился агрегированными анонимными поисковыми запросами с конкурентами, чтобы помочь им создать свои собственные индексы», — пишет Ньютон.

Закон о цифровых рынках Европейского союза, вступивший в силу в прошлом году, устанавливает некоторые требования к обмену данными на крупных платформах «контроля», к которым относится и Google. В результате поисковые системы, обслуживающие европейских пользователей, теперь могут подать заявку на получение данных поиска Google для более чем 1 млрд запросов в 30 странах.

Потенциально больше всего предложения Минюста в адрес Google могут сказаться на развитии генеративного ИИ, пишет FT. Это дело может стать первой попыткой регуляторов обозначить контуры формирующегося рынка ИИ и помочь новым компаниям закрепиться на рынках, которые занимает Google. Минюст надеется, что это, возможно, не позволит Google получить такое же несправедливое преимущество в распространении своих ИИ-сервисов, какого корпорация добилась в области поиска. «Обеспокоенность по этому поводу, вероятно, уже заставила Google отказаться от сделки по установке своего ИИ-сервиса Gemini на iPhone», — отмечает Пола Галлант, аналитик компании Cowen в Вашингтоне.

В теории подобные ограничения могут привести к тому, что конкуренты получат больше возможностей для роста, что приведет к снижению доли рынка онлайн-поиска Google. Это может заставить компанию существенно изменить свою бизнес-модель. Возможно, Google придется искать новые источники дохода и развивать другие направления бизнеса, чтобы компенсировать потери в поисковом сегменте, что повлияет на ее эффективность и прибыльность. Эксперт по антимонопольному законодательству Герберт Ховенкамп отмечает, что судье Мехте придется найти баланс между существенным наказанием Google и минимизацией негативного воздействия на пользователей.

Это дело является одним из самых громких юридических споров, которые курировал Джонатан Кантер, один из прогрессивных антимонопольных чиновников, назначенных президентом Джо Байденом, который ужесточил антиконкурентное регулирование в экономике США. Президентские выборы в ноябре также могут повлиять на его исход. Однако любая новая республиканская администрация в следующем году не обязательно будет угрожать более жесткой политике, введенной при Байдене. Крупные технологические компании в последние годы вызывали двухпартийное противостояние в Вашингтоне, и новое поколение популистских консерваторов, включая Джей Ди Вэнса, кандидата республиканца Дональда Трампа на пост вице-президента, скорее всего, одобрит агрессивную антимонопольную позицию Вашингтона, пишет Financial Times.

2. В отличие от дела о доминировании на рынке интернет-поиска, в деле о цифровой рекламе антимонопольные органы в первую очередь настаивают на разделении, то есть продаже Google части своего рекламного бизнеса, например, инструментов для паблишеров или рекламодателей. В случае успеха, пишет CNBC, Минюст будет стремиться заставить Google как минимум избавиться от пакета Google Ad Manager (GAM). Это торговая площадка, которая дает брендам возможность создавать и управлять рекламными блоками и отслеживать рекламные кампании, а также позволяет издателям продавать рекламный инвентарь. GAM является частью Google Network, который принес $7,4 млрд выручки во втором квартале 2024 года, или около 11% от рекламной выручки Alphabet.

В дополнение к возможному частичному разрыву эксклюзивных соглашений Google может столкнуться с потоком судебных исков от рекламодателей, требующих денежного вознаграждения, если Министерство юстиции выиграет дело. Аналитики Bernstein отмечают, что сумма таких исков к Google может составить до $100 млрд. Это примерно треть выручки Alphabet за 2023 год.

Google утверждает, что рынок интернет-рекламы переполнен и конкурентен. В судебных документах и показаниях в Конгрессе компания подчеркивает, что среди ее конкурентов есть и другие крупные игроки на рынке рекламных технологий, такие как Amazon, Meta (признана в РФ экстремистской) и Microsoft. Интересы Google в этом деле представляет Карен Дан, профессор права Стэнфордского университета, специализирующаяся на антимонопольном законодательстве. Именно она готовила Камалу Харрис к недавним дебатам с Дональдом Трампом, которые тот проиграл.

Дан утверждает, что обвинение неправильно определило само понятие рынка цифровой рекламы. По ее мнению, обвинение сосредоточено на рекламе на веб-страницах в эпоху, когда онлайн-реклама продается на широком спектре платформ, включая сайты социальных сетей и мобильные приложения. Google заявляет, что ее рекламные инструменты адаптируются для обработки миллиардов рекламных аукционов, проходящих в интернете каждый день и что Министерство юстиции не имеет точной картины рекламного пространства. Google также повторит суду, что всегда предлагал конкурентоспособные цены для клиентов, которые часто смешивают и подбирают рекламные платформы. Среди аргументов защиты будет и то, что DoubleClick и AdMeld не были антиконкурентными приобретениями, так как регуляторы в свое время одобрили их.

Вот какими могут быть позитивные сценарии для Google в этом деле:

- Успешная защита: Google может убедить суд, что рынок цифровой рекламы достаточно конкурентен и компания не злоупотребляет своим положением.

- Минимальные изменения: суд может потребовать незначительных изменений в рекламных практиках Google, не затрагивающих основную бизнес-модель.

- Длительный процесс: сложность рынка цифровой рекламы может привести к затяжному судебному разбирательству, давая Google время для адаптации.

- Сохранение технологического преимущества: даже при некоторых ограничениях Google может сохранить лидерство благодаря своим технологиям и масштабу операций.

Негативные сценарии для Google:

- Принудительная продажа активов: суд может потребовать от Google продать части своего рекламного бизнеса, например, инструменты для издателей или рекламодателей.

- Запрет на определенные практики: Google может быть запрещено использовать данные из разных частей своего бизнеса для таргетирования рекламы.

- Открытие доступа к данным: компанию могут обязать предоставлять конкурентам доступ к определенным рекламным данным.

- Финансовые санкции: Google может столкнуться с крупными штрафами за нарушение антимонопольного законодательства.

- Регуляторный надзор: компания может быть подвергнута усиленному надзору со стороны регуляторов, ограничивающему ее свободу в принятии бизнес-решений.

Последствия антимонопольных дел для Google и отрасли

Последствия дел пока еще выглядят слишком далекими и неопределенными с точки зрения большинства инвесторов, чтобы учитывать их в текущих оценках. На это указывает сдержанная реакция рынков на новости по поводу этих дел. Тем не менее некоторые решения по искам против Google могут существенно повлиять на стоимость компании. Потенциальные штрафы по обоим делам, по оценкам экспертов, могут достигать миллиардов долларов, что в среднесрочной перспективе может ударить по финансовым показателям компании. Например, в Европе Google заплатила по недавним антимонопольным делам 6,5 млрд евро ($7,1 млрд).

Вынужденная реструктуризация бизнеса тоже может потребовать значительных инвестиций. По оценкам Barclays, такие меры могут сократить валовую прибыль компании на 41%. По итогам второго квартала 2024 года рекламные доходы Google составили $64,6 млрд (около 76% выручки материнской компании Alphabet), что подчеркивает критическую важность этого сегмента для компании и уязвимость перед возможными санкциями. Долгосрочные риски еще более существенны. Потенциальная потеря доли рынка и замедление темпов роста могут привести к фундаментальной переоценке стоимости компании.

В то же время способность Google адаптироваться к новым регуляторным реалиям может открыть новые возможности для роста и инноваций, что в долгосрочной перспективе может оказаться даже выгодным для инвесторов. Google известен своими значительными инвестициями в исследования и разработки (R&D) и активно развивает несколько передовых направлений, которые могут стать ключевыми для его будущего роста и инноваций. На прошлой неделе Нобелевскую премию по химии 2024 года за исследования в области белков получили профессор Дэвид Бейкер, а также гендиректор Google DeepMind Демис Хассабис и старший научный сотрудник Джон Джампер.

Технологии, разработанные в Google DeepMind, потенциально могут открыть новые рынки. Например, рынок биофармацевтики может многократно вырасти благодаря возможностям ИИ. Это может сделать Google не просто IT-компанией, а значимым игроком в новых высокотехнологичных отраслях, связанных с медициной и биотехнологиями.

Решения по антимонопольным искам против Google могут иметь значительные последствия для регулирования других технологических гигантов, отмечает Джейн Доу, ведущий аналитик XYZ Investments. В случае ужесточения антимонопольных требований Apple может быть вынуждена пересмотреть свои договоры с Google, особенно касающиеся использования поисковой системы Google на устройствах iPhone по умолчанию. Это также может затронуть App Store и усилить конкуренцию среди приложений и сервисов. Компанию также обвиняют в дискриминационном доступе ко всем возможностям iPhone.

Meta, с ее доминированием на рынке цифровой рекламы через платформы Facebook и Instagram, тоже может начать испытывать регуляторное давление. При этом почти вся выручка компании приходится на рекламу. Под угрозой может оказаться и бизнес облачных технологий Microsoft (Azure). В теории доминирование Nvidia в сфере графических процессоров и недавний выход на рынок чипов для ИИ тоже могут привлечь внимание регуляторов.

Дела против Google можно рассматривать в контексте усиления антимонопольного регулирования в США в целом в последние годы при новой главе FTC Лине Хан. Ее активность уже привела к тому, что многие крупные M&A-сделки были отменены. Так, у того же Google в июле сорвалась самая крупная покупка в истории компании — израильского стартапа облачной кибербезопасности Wiz, которого техногигант планировал купить за $23 млрд. Одной из причин того, почему сделка сорвалась, были опасения по поводу ее долгого согласования со стороны антимонопольного регулятора.

Но ограничения против Google могут открыть двери для появления новых игроков и революционных технологий, которые ранее не могли пробиться сквозь доминирующее положение гиганта. К примеру, это может ускорить развитие децентрализованных технологий и Web 3.0, где контроль над данными и рекламой будет распределен между пользователями, а не сосредоточен в руках корпораций.

В первую очередь выстрелить могут поисковые системы и компании, связанные с рекламными платформами. Игроки вроде DuckDuckGo и альтернативные поисковые системы, Perplexity, You.com и другие могут увеличить свою долю рынка. Также могут выиграть компании, занимающиеся исключительно ИИ, такие как OpenAI.

Свою долю рынка могут увеличить существующие игроки:

- Amazon уже активно отвоевывает долю на рынке рекламы. С ограничением Google рекламный бизнес компании может еще больше вырасти, что положительно скажется на ее акциях.

- Microsoft, владеющая поисковой системой Bing, также может воспользоваться ситуацией, особенно если Google потеряет часть своих контрактов на установку по умолчанию. Это увеличит долю Bing в поисковом сегменте.

- TikTok может занять лидирующие позиции не только в соцсетях, но и в рекламе. Компания уже развивает рекламные сервисы и может стать главным конкурентом Google в мобильной рекламе.

Таким образом, антимонопольные дела против Google могут открыть новые возможности и для инвесторов.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.