Дефолт, валютный контроль и нефтяное эмбарго. Что стоит за новостями недели

Оглавление

Международные рейтинговые агентства с прошлой недели понизили суверенный рейтинг России до преддефолтного уровня, а агентство Fitch уже заявило, что дефолт неизбежен. Само слово «дефолт» вызывает у россиян моментальную ассоциацию с августом 1998 года — обвалом рубля, крахом банковской системы и потерей сбережений. Но аналогия вряд ли применима к 2022-му: в 1998-м дефолт стал прямой причиной кризиса, а сегодня — станет лишь одним из его формальных признаков. Бояться самого дефолта не стоит — все худшие рыночные события уже произошли, а доходы россиян рухнут не из-за него, говорят экономисты.

Почему заговорили о дефолте

5 марта Владимир Путин подписал указ о временном порядке выплат по внешнему долгу. Он позволяет выплачивать валютные долги кредиторам из государств, совершивших «недружественные действия» против России, в рублях, через специальные счета в российских банках. Минфин, согласно тексту президентского указа, все еще имеет право выплачивать внешний долг в валюте — но указ разрешает этого и не делать.

По определению, дефолт — неисполнение заемщиком своих долговых обязательств, как в части выплат процентов, так и при погашении основного долга, своевременно и в полном объеме в той валюте, которая указана в документах к выпуску долговых обязательств.

Конвертация валютных обязательств в рубли будет означать неминуемый дефолт (imminent default), поясняет Investo главный экономист одного из крупных российских аналитических центров.

Первая ключевая дата, за которой придется следить, — 16 марта. В этот день Россия должна будет выплатить внешним кредиторам около $117 млн купонного дохода по суверенным облигациям со сроком погашения в 2023 и 2043 годах, подсчитали в Bloomberg. Выплаты купонов по некоторым ОФЗ, номинированным в валюте, могут производиться в рублях — но конкретно по этим выпускам у России такой опции нет, отмечает издание. У России будет 30 дней (то есть до 15 апреля), чтобы выплатить купоны. Если это не будет сделано, будет официально объявлен дефолт, пишет Bloomberg со ссылкой на стратега Morgan Stanley Саймона Вэйвера.

Возможность получить купонный доход у инвесторов есть, несмотря на санкции, — США до 25 мая 2022 разрешили американским компаниям получать выплаты от российских госструктур. 3 марта Минфин США выпустил генлицензию, которой разрешаются транзакции с ЦБ, ФНБ и Минфином, необходимые для «получения процентов, дивидендов или выплат в погашение по долгу или акциям».

Минфин 6 марта сообщал, что планирует действовать при обслуживании еврооблигаций в рамках эмиссионной документации. «На мой взгляд, с учетом обновленной лицензии OFAC это теоретически позволяет провести все необходимые платежи — например, используя замороженные средства международных резервов ЦБ, и таким образом избежать дефолта», — говорит Александр Кудрин, главный стратег «Атона».

Министр финансов России Антон Силуанов 10 марта высказался о планах ведомства в части выплат по внешнему долгу:

«Мы сначала дадим все необходимые платежные поручения нашим агентам по сделкам в соответствии с эмиссионной документацией с тем, чтобы осуществить платеж в валюте. Это будет возможно только при условии „разморозки“ валютных счетов ЦБ и правительства. При получении отказа или неполучения ответа от банков-агентов мы будем погашать и обслуживать наши обязательства в рублях».

Решение о расчете в рублях по валютному долгу будет автоматически означать суверенный дефолт России.

В случае невыплаты суд, в который обратятся иностранные кредиторы России, может официально признать дефолт правительства. В этом случае они могут получить для удовлетворения своих требований доступ ко всем замороженным активам за пределами страны — в том числе золотовалютным резервам ЦБ, считает стратег Morgan Stanley.

Исходя из данных на 30 июня 2021 года (последняя доступная дата), парализованными могли оказаться до $380 млрд финансовых активов Банка России (в доступе у ЦБ остались только золото и китайские юани). Нерезиденты на 1 января 2022 года владели примерно $20 млрд российских государственных еврооблигаций (51% от всех обращающихся). То есть при таком сценарии иностранные кредиторы смогут вернуть вложенные деньги даже с учетом процентов.

31 марта Минфин должен будет совершить еще один платеж по евробондам с погашением в 2030 году — уже на $359 млн. А 4 апреля России должна выплатить уже $2 млрд основного долга при погашении евробондов, отмечал Reuters.

Какова вероятность дефолта

Рынки почти не сомневаются в том, что дефолт России произойдет. Гособлигации с погашением в 2023 году в начале этой недели стоили рекордно низко — 29% от номинала (сделок при этом по ним не было). До начала боевых действий между Россией и Украиной они стоили дороже номинала. В Morgan Stanley считают, что стоимость бумаг может упасть ниже 10% — столько в новейшей истории стоили только суверенные облигации Венесуэлы и Ливана. Составляемый Bloomberg индекс суверенных российских облигаций с начала года снизился на 81%, хуже — только у Белоруссии (падение на 93%).

Стоимость кредитных дефолтных свопов (CDS), страхующих $10 млн выплат по российским суверенным облигациям на 5 лет, в понедельник составляла $5,8 млн, что эквивалентно вероятности дефолта в 80%.

В ночь на 9 марта рейтинговое агентство Fitch понизило рейтинг России в иностранной валюте до преддефолтного уровня «С». «Рейтинг „C“ отражает мнение Fitch о том, что суверенный дефолт неизбежен», — отмечается в сообщении агентства.

Агентство Moody’s 6 марта понизило суверенный рейтинг России с «мусорного» уровня «B3» до преддефолтного «Ca» — это предполагает некоторую вероятность выплаты основной суммы долга и процентов по нему, но указывает, что эмитент крайне близок к дефолту. Позицию Moody’s подтверждает сообщение Национального расчетного депозитария (НРД) о том, что «купонные выплаты по ОФЗ, срок погашения которых истекал 2 марта, были выплачены только местным держателям бумаг» из-за запрета ЦБ на выплаты нерезидентам. Хотя НРД в среду получил от Минфина 11,2 млрд рублей на выплаты по купонам по рублевым ОФЗ с погашением в феврале 2024-го.

Дефолт может быть объявлен в течение 10 дней после того, как Мосбиржа объявит технический дефолт (официально он не был объявлен) по российским ОФЗ, отмечает Bloomberg. Это вызвало дебаты, какое именно событие надо признавать полноценным дефолтом.

В чем отличие от 1998 года

У россиян после августа 1998 года слово «дефолт» вызывает немедленную прямую ассоциацию с крахом экономики и обвалом рубля. Тогда дефолт действительно стал прямой причиной резкого падения курса рубля, взрывного ускорения инфляции, краха крупнейших частных банков и принудительной конвертации валютных вкладов в рублевые. Но сейчас ситуация совсем другая.

«Дефолт привлекает внимание как символ кризиса 1998 года, но резкий рост цен, девальвация рубля и падение доходов и уровня жизни россиян в 2022 году произойдут не из-за дефолта», — объясняет Investo главный экономист одного из крупных российских аналитических центров. В 2022 году сам по себе отказ от выплаты внешнего долга — на периферии того, что в реальности происходит с экономикой, резюмирует он.

Все негативные рыночные события уже и так произошли, соглашается экономист авторитетной зарубежной организации. Многие инвесторы будут держаться в стороне от российских активов и без дефолта по внешнему долгу. В конце концов, иностранные портфельные инвестиции в рублевые активы и так заморожены, а новые инвестиции не придут по политическим причинам, отмечает он.

Главное отличие — в 1998 году у России действительно не было финансовой возможности обслуживать свои долги. Сейчас возможность дефолта вызвана не мягкой бюджетной политикой, коротким долгом или даже экономическим кризисом, а является следствием взаимных финансовых ограничений, «политическим решением», говорит один собеседник Investo. Дело в технической и юридической неопределенности, поставившей обслуживание долга в зависимость от позиции иностранных и российских регуляторов, соглашается второй.

На фоне общего экономического кризиса, который будет вызван торговыми ограничениями, внешним и внутренним ограничением потоков капитала и другими санкциями и контрсанкциями, сам по себе дефолт станет лишь одним из формальных признаний наличия экономического противостояния, отмечает он.

В сложившихся условиях гораздо большие риски несут изменившиеся экономические условия, нежели возможный дефолт правительства, который исходя из фактического объема долга скорее выглядит проблемой, связанной с технической невозможностью использовать имеющиеся резервы для проведения платежей, нежели кредитным качеством заемщика, согласен Александр Кудрин из «Атона».

Смогут ли платить компании

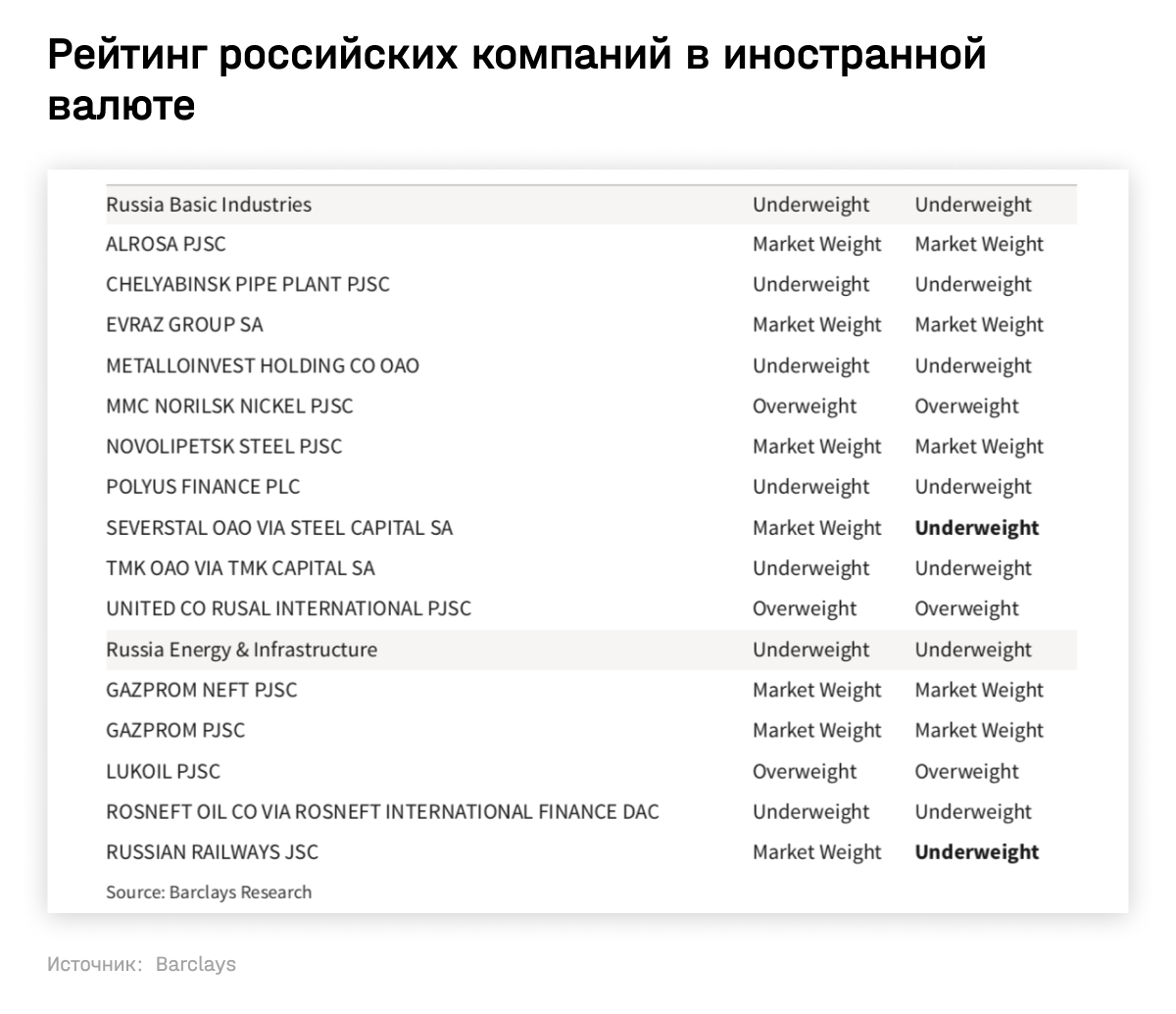

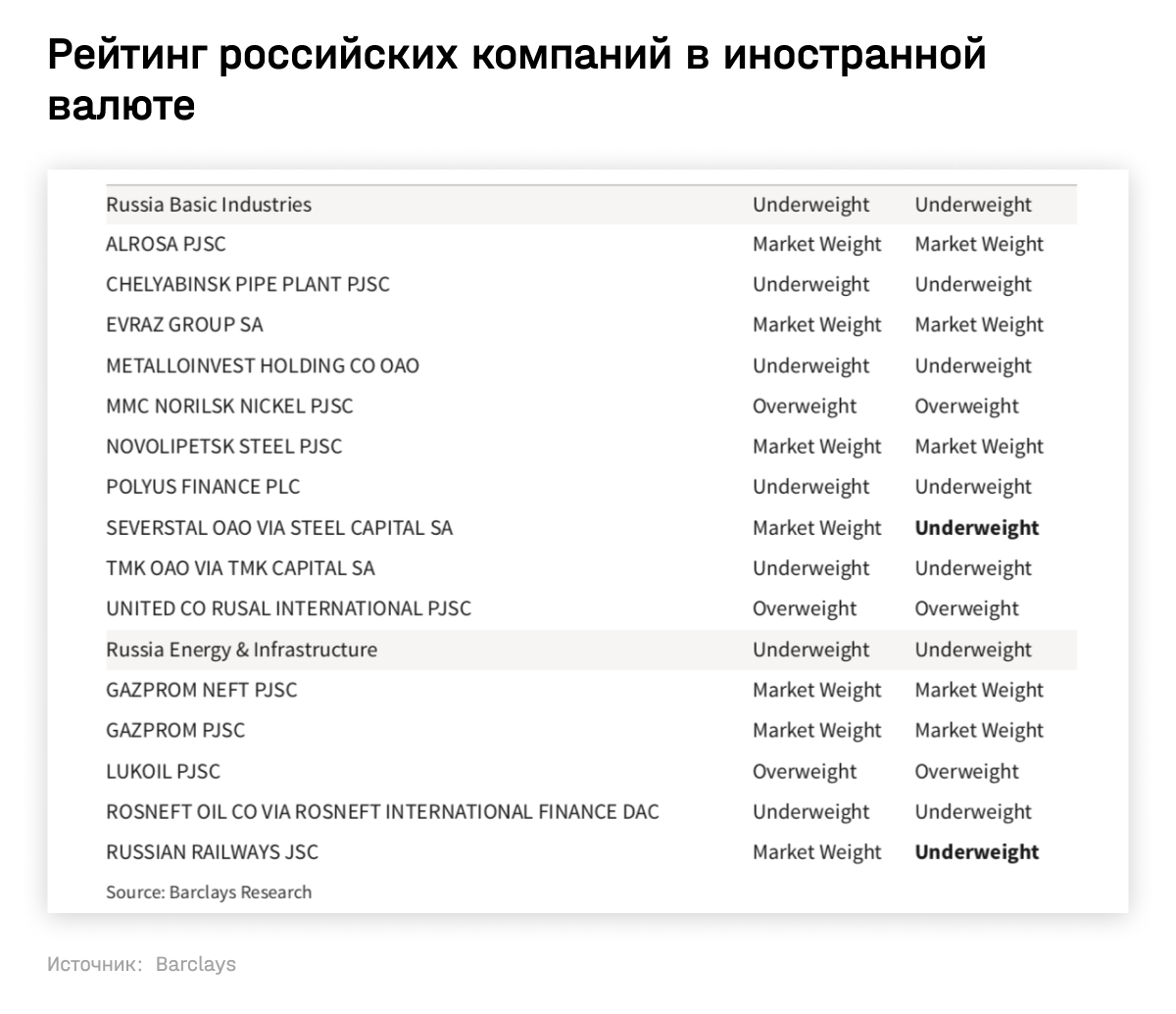

Введенные США, EC, Великобританией и другими странами санкции, запрещающие любые транзакции с российским ЦБ, ФНБ и Минфином, включая операции по обмену валют, а также распоряжение ЦБ об обязательной продаже 80% валютной выручки экспортерами усложняют доступ к фондированию и увеличивают риски дефолта отдельных российских компаний по долговым обязательствам в иностранной валюте, говорится в обзоре Barсlays от 3 марта (есть у Investo).

При этом для большинства компаний, попавших в обзор (а это в основном экспортеры), оставшиеся 20% валютной выручки, которые можно оставлять за рубежом, покрывают необходимые платежи по долгам и капитальным затратам в валюте, подсчитали в банке. У российских экспортеров в целом сильные фундаментальные показатели, позитивная история улучшения кредитных рейтингов и обращения евробондов, они выигрывают от падения курса рубля, а также стремятся к тому, чтобы выплатить долги, перечисляют аналитики.

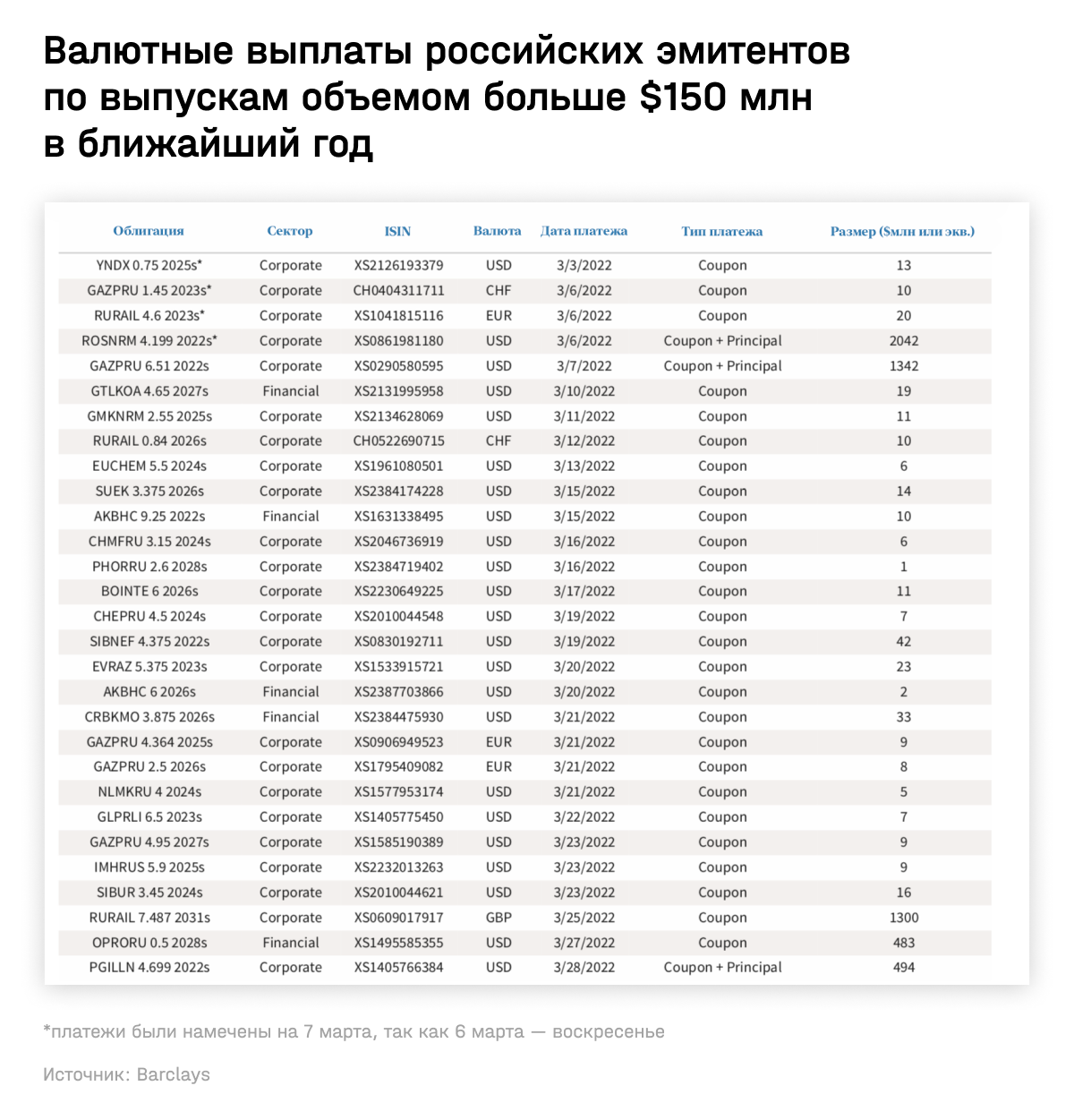

Пока российские эмитенты не допускают просрочки в выплатах валютных долгов. «Роснефть» 10 марта объявила о выплатах купонов и погашении основного долга на $2 млрд, «Газпром» в понедельник — о выплатах на $1,3 млрд. Это с большим отрывом крупнейшие платежи по евробондам российских компаний на ближайший год, следует из данных Barclays.

Учитывая размер платежа, а также то, что это госкомпании (а следовательно, риск невыплат выше), инвесторы следили за судьбой этих выплат с особым вниманием, отмечают в JPMorgan. Впрочем, гарантий того, что в будущем компании продолжат платить по долгам, нет, говорится в отчете.

Но некоторым компаниям все равно придется уменьшить дивиденды и капитальные расходы, а также использовать резервы, ожидают в инвестбанке. Сложнее всего придется компаниям со значительной долей выручки внутри страны и валютными обязательствами и расходами. Экономика России с большой вероятностью окажется в рецессии, а рублевая выручка упадет, объясняется в отчете.

Минус этих прогнозов заключается в том, что не все российские компании раскрывают валютную структуру капитальных затрат. Одна из немногих компаний, кто это делает, — «Норникель», отмечают в Barclays. У него за рубежом формируется 95% выручки, а 85% капзатрат — в рублях. Компания занимает большую долю на рынке важных металлов, и заместить ее объемы быстро невозможно. Аналитики банка позитивно оценивают финансовую устойчивость «Норникеля», а также UC Rusal и «Лукойла», обладающих значительным запасом валютной ликвидности, и дают рекомендацию «покупать» (overweight) их еврооблигации.

В JPMorgan уверены, что инвесторы в валютный долг смогут так или иначе получить выплаты от «Лукойла», НЛМК и ММК — компании с активами за рубежом и заметной долей зарубежной выручки. Рейтинг еврооблигаций этих трех компаний был повышен до «покупать».

В теории в случае дефолта российских компаний по еврооблигациям кредиторы могут попытаться обратить взыскание на их международные активы или зарубежную выручку, считают в инвестбанке. Прецедентов пока не было, но кредиторы могут добиться перечисления в счет погашения долга процента от экспортной выручки, соглашаются аналитики JPMorgan.

Одновременно Barclays понизил рейтинг «Северстали» до «продавать» (underweight), объяснив это уходом компании с европейского рынка после введения санкций против Алексея Мордашова, и РЖД — из-за низкой доли валютной выручки, небольших денежных резервов, а также «близости к российскому государству».

В инвестбанке оговариваются, что санкции могут негативно сказаться на способности обслуживать долг в нескольких случаях:

- введения санкций на владельцев бизнеса, как в случае с «Северсталью»;

- санкции против банков могут негативно сказаться и на компаниях: к примеру менеджмент Veon на звонке с аналитиками 28 февраля отметил, что компании до конца марта придется досрочно погасить долг перед попавшим под санкции ВТБ. Такого рода последствия могут негативно сказываться на возможности делать платежи по облигациям в случае проблем с рефинансированием, отмечают в Barclays;

- нарушения цепочек поставок, что может привести к снижению продаж;

- эмбарго на поставки из России: по мнению Barclays, самый большой риск — для неэнергетических товаров, для которых доля России в общем мировом предложении невелика. При этом даже неформальные санкции, с которыми столкнулись продавцы российской нефти, может влиять на выручку компаний, напоминают в JPMorgan.

Что будет с российским рынком дальше

«Шлейф» возможного суверенного дефолта, несомненно, повысит стоимость привлечения средств российскими компаниями на рынке евробондов, говорит Алексей Ковалев, аналитик ФГ «Финам». Банкам в ближайшее время разместить новый евробонд будет весьма проблематично.

Но в текущих условиях стоимость внешнего финансирования для российских предприятий не играет большой роли, так как они не могут выпускать новые еврооблигации из-за отсутствия инфраструктуры: ни один банк не будет выступать андеррайтером размещения из-за возможных вторичных санкций, говорит Александр Джиоев, аналитик УК «Альфа-Капитал». Кроме того, без специального разрешения (согласно указу президента РФ) у компаний законодательно ограничена возможность обслуживать внешние валютные обязательства, что автоматически не дает возможность выпускать новый долг, отмечает эксперт.

С точки зрения оценки перспектив отношений нерезидентов к российским долговым бумагам важно присутствие в глобальных индексах, отмечает Ковалев. Пока здесь наблюдается сдача позиций: например, JPMorgan уже заявил об исключении всех корпоративных и суверенных долговых бумаг России из своих индексов облигаций с 31 марта (индексы JPMorgan отслеживают корпоративные и суверенные бонды на общую сумму свыше $840 млрд, доля российских бумаг в этом объеме составляет 1,03%).

Если Россия, крупная сырьевая страна, остается страной с рыночной экономикой и предприятиями, которые будут генерировать прибыль и платить дивиденды, будут и инвесторы, говорит Михаил Ганелин, старший аналитик «Атон». Возможно, продолжит развиваться внутренний рынок, придут инвесторы из других регионов, произойдет сдвиг в сторону внутренних облигаций, но при этом рынок станет менее ликвидным, размышляет эксперт.

«Сейчас экономика и фондовый рынок не находятся в рыночном состоянии, много мер ручного управления, и есть существенные ограничения для иностранцев. Возможно, со временем, когда часть санкций откатят назад и ограничения на движение капитала начнут сниматься, спекулятивный капитал вернется, хотя интуитивно сейчас кажется, что до этого пройдет немало времени», — говорит Наталья Малых, руководитель отдела анализа акций ФГ «Финам». Пока сложно дать прогноз, [выживет ли российский рынок], сейчас даже торгов нет ни на рынке ОФЗ, ни на рынке акций, отмечает эксперт. По ее мнению, рынок акций, скорее всего, будет существовать, но без притока крупных иностранных инвесторов из Китая и Ближнего Востока не стоит рассчитывать на серьезное восстановление.

Какими еще будут последствия дефолта

Эффект дефолта 2022 года (если он будет объявлен) для доходов и расходов федерального бюджета будет нейтральным, уверен один из собеседников Investo. В 1998 году Россия напрямую зависела от внешнего долга. В 2022 году финансовые ресурсы страны от него не зависят в такой степени.

Краткосрочные последствия непосредственно дефолта лежат скорее в формальной плоскости. Но он может привести к тому, что часть активов ЦБ разморожена не будет, полагает собеседник Investo из российского аналитического центра. Долгосрочные последствия дефолта — более высокие ставки на заимствования в иностранных валютах для государства и компаний (не только доллары и евро) на ближайшие десятилетия, уверен он.

Единственный потенциально позитивный момент — если дефолт 1998 года вызвал одинаковую реакцию по всему миру, то сейчас внешнеполитические особенности могут позволить инвесторам из оставшихся «дружественных» стран воспользоваться моментом для входа в подешевевшие российские активы, говорит он. «Но это будет не рыночная история, а „специальная инвестиционная операция“», — подчеркивает собеседник Investo.

«В 2022 году для России есть вещи пострашнее дефолта. Это политическая токсичность российской экономики в глазах других стран — глобальная изоляция страны, тотальное отсутствие иностранных инвестиций, губительное технологическое отставание», — заключает экономист одной из зарубежных организаций.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.