Что ждет российские акции в 2023 году. Прогнозы стратегов

Оглавление

В уходящем году российский рынок акций продемонстрировал второе по величине годовое падение в XXI веке. После начала боевых действий он на месяц был заморожен — и в итоге рухнул более чем на 40%. В условиях неопределенности аналитикам все равно приходится делать свою работу. Investo пересказывает главное из стратегий на 2023 год пяти крупных брокерских компаний.

ВТБ

Экономика

- ВТБ прогнозирует, что российская экономика в 2023 году продолжит падение (-1,5% год к году). Основные ограничения для роста — ослабленный потребительский спрос, высокий уровень неопределенности и сокращение добычи нефти. С другой стороны, экономику поддерживает перенаправление экспортных потоков, смягчение бюджетной и денежно-кредитной политики, а также неплохая динамика в обрабатывающих отраслях промышленности.

- Ограничения для экспорта российской нефти (потолок цен на нефть в $60 за баррель и эмбарго на морские поставки со стороны ЕС), а также эмбарго на нефтепродукты со стороны ЕС, вводимое в феврале 2023 года, могут привести к снижению добычи на 5–10% в 2023 году. При этом возможности по росту добычи в мире ограничены, поэтому аналитики прогнозируют среднюю цену Urals в 2023 году на уровне $70 за баррель, в 2024-м — $78 за баррель. Введение эмбарго привело к увеличению дисконта Urals к Brent с $20 до $30 за баррель, но вряд ли высокий дисконт останется надолго, так как Россия подготовилась к ограничениям — перенаправила поставки и подготовила танкерный флот. Средний дисконт прогнозируется на уровне $22 и $17 за баррель в 2023 и 2024 годах соответственно.

- Дефицит бюджета окажется в районе 1,5% ВВП в этом году и расширится до ~3% ВВП по итогам 2023 года. Минфин ждет меньшего дефицита в 2023-м (~2% ВВП), однако бюджетные доходы могут оказаться меньше запланированных. Это — проинфляционный риск. Еще один важный фактор для потенциала экономики — сокращение рабочей силы, который негативно влияет на совокупное предложение и повышает среднесрочные проинфляционные риски. Инфляция к концу 2023 года ожидается на уровне 5,5–6%. Это позволит ЦБ оставить ключевую ставку вблизи 7,5%, однако баланс рисков при этом смещен в сторону более высокой инфляции и более жесткой ДКП во втором полугодии.

- Продолжающаяся девалютизация и значительный приток валюты по текущему счету будут удерживать рубль от резкого ослабления. Среднегодовой уровень курса доллара прогнозируется вблизи 65 рублей, к концу 2023 года ожидается диапазон 65–70 рублей за доллар. В этом случае курс юаня на конец 2023 года будет в диапазоне 9,4–9,9 рубля.

Российские облигации

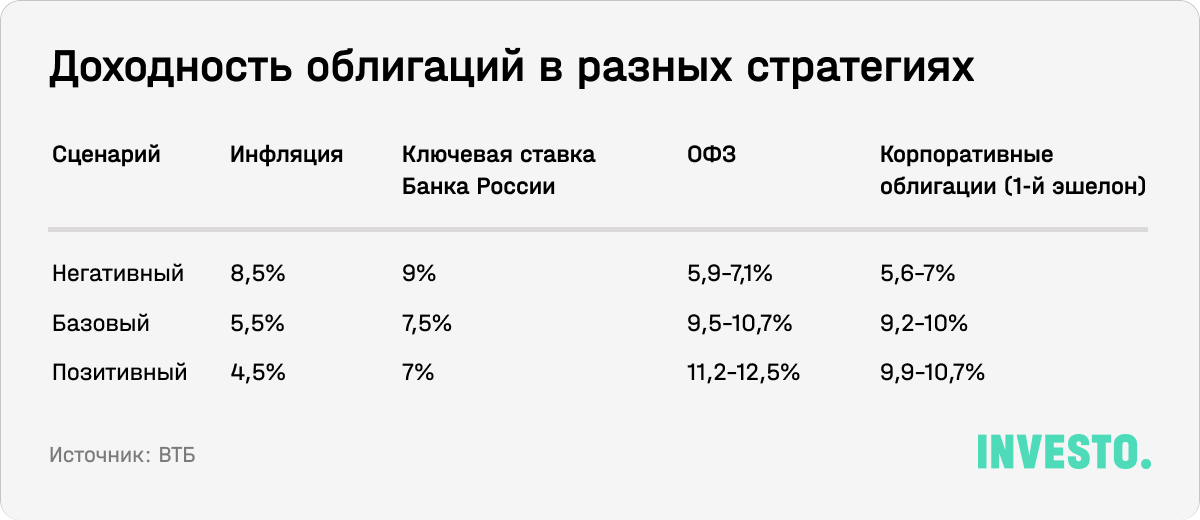

- Текущие доходности ОФЗ в средней и длинной части кривой закладывают возможное повышение ключевой ставки ЦБ на 50–100 б.п., до 8–8,5%, что создает определенный запас прочности в госбумагах, если это повышение произойдет, отмечают аналитики. Минфин в 2023 году на аукционах, вероятно, будет использовать ОФЗ с плавающими купонами для основного объема заимствований (план на год — 2,5–3,5 трлн рублей). Навес новых ОФЗ будет на сроке 10+ лет.

- Среди госбумаг предпочтительней среднесрочные. На участке кривой ОФЗ 6–7 лет образовался чрезмерно крутой наклон. Ожидается снижение доходностей ОФЗ (нормализация наклона) на сроке до погашения в 5–7 лет. Эти госбумаги будут под меньшим давлением первичных размещений Минфина.

- Среди корпоративных лучше выбирать облигации первого эшелона с низким кредитным риском и доходностью выше среднего исторического уровня (90–100+ б.п. к ОФЗ) срочностью 2–4 года.

Вот какую доходность в зависимости от разных сценариев могут принести облигации:

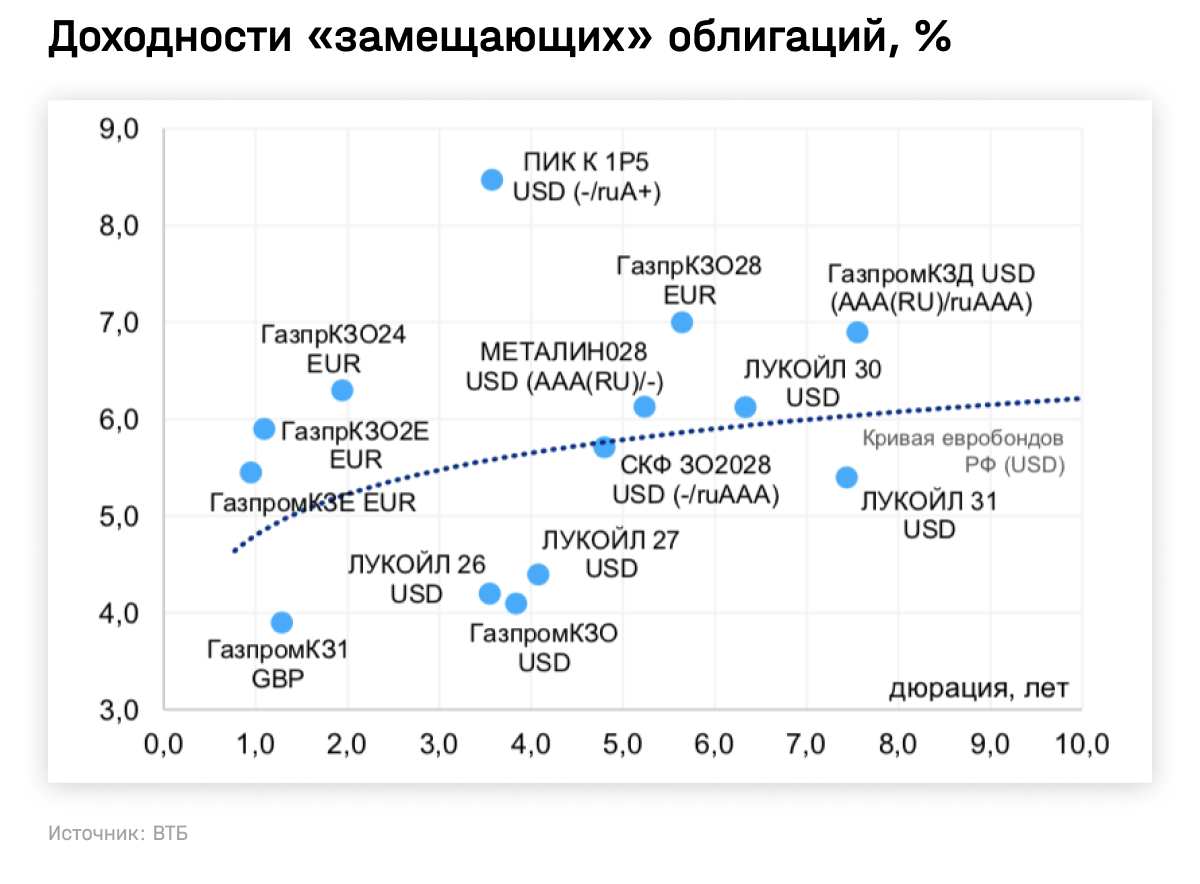

- На вторичном рынке «замещающие» облигации предлагают интересные доходности (~5–8% годовых), что выше околонулевых банковских депозитов и доходностей недавно появившихся локальных облигаций в юанях (~3–4% годовых).

Российские акции

- Аналитики ВТБ рекомендуют «держать» российские акции из-за геополитических рисков, ограниченного раскрытия информации и рисков замедления мировой экономики.

- Подтверждение дивидендных политик в 2022 году — позитивный фактор для российского рынка. Государственные компании, в основном нефтегазовый сектор и сектор электроэнергетики, продолжают платить дивиденды в размере 50% от чистой прибыли по МСФО. Мы ожидаем, что в 2023 году к дивидендным выплатам могут вернуться банки и, возможно, компании металлургического сектора при улучшении ситуации со спросом на продукцию. Кроме того, некоторые компании, которые сейчас не могут выплачивать дивиденды из-за технических ограничений, в 2023-м смогут к ним вернуться (это, к примеру, «РусАгро», «Глобалтранс», EMC). В результате дивидендная доходность по индексу Мосбиржи вырастет до 11% (в этом году ожидается 9,9%).

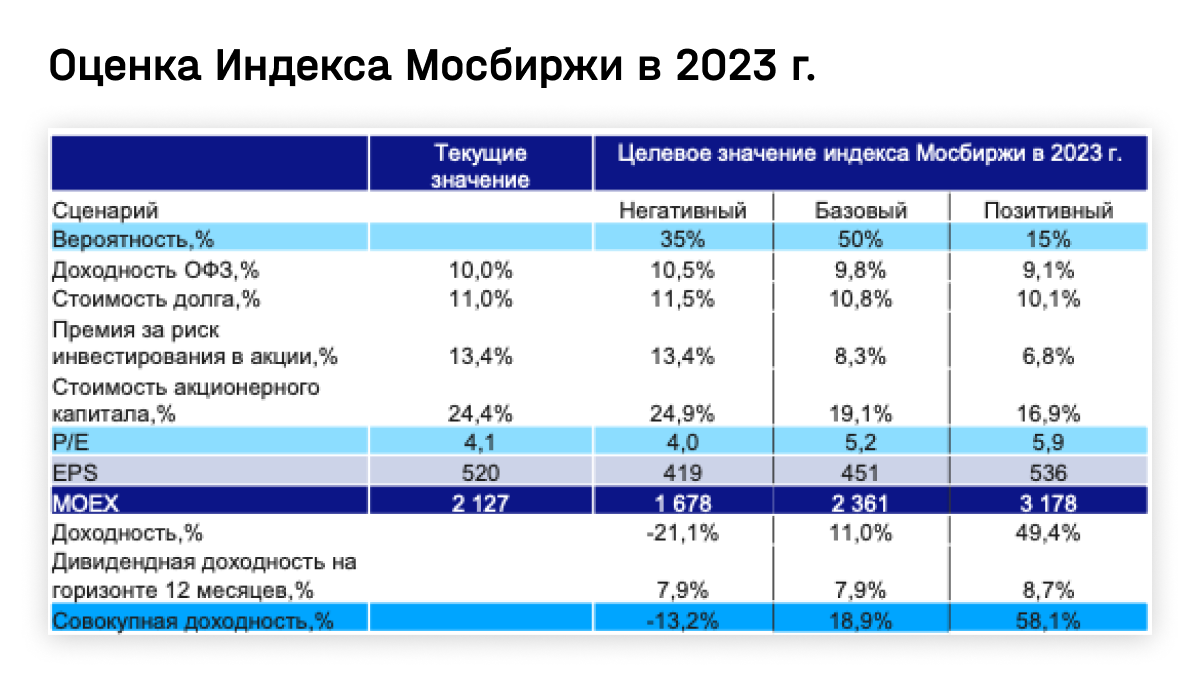

- ВТБ построил три сценария, в рамках которых оценил потенциал доходности рынка (представлены в таблице ниже). Во всех сценариях P/E индекса Мосбиржи ниже исторического уровня 6,8х, при этом вероятности смещены в сторону негативных сценариев. В позитивном сценарии индекс может вырасти почти на 50%, а в негативном — упасть более чем на 20%. Такая большая «вилка» отражает значительную неопределенность в перспективах рынка.

ВТБ представил следующий взгляд по секторам:

- Нефть. Базовый сценарий предполагает, что компаниям удастся перенаправить экспортные объемы при отсутствии жестких вторичных санкций и наличии достаточных инфраструктурных мощностей, дивидендные выплаты сохранятся, но дивдоходность сектора снизится с 14% до 12%. ВТБ сохраняет нейтральный взгляд на сектор и выделяет «Лукойл», у которого ожидает самую высокую дивидендную доходность — 20%. Драйверами для компании могут стать дивиденды и монетизация НПЗ в Европе. Риски — изменения налоговой нагрузки и снижение цен на нефть.

- Газ. ВТБ сохраняет нейтральный взгляд на сектор. В базовом сценарии он не ожидает для «Газпрома» восстановления экспорта газа в ЕС. При этом объемы экспорта в Китай незначительны, и для развития этого направления требуются существенные инвестиции. Из-за ограниченного экспорта на внутреннем рынке увеличится конкуренция. Банк отмечает низкий уровень прогнозируемости дивидендов для компании, но предполагает, что их размер снизится. Помимо «Газпрома», аналитики выделяют в секторе «Новатэк». Среди драйверов компании называют решение по «Обскому СПГ» и «запуск проекта Арктик СПГ», среди рисков — сложности с заменой технологий, повышение налоговой нагрузки, снижение цен на СПГ.

- Черная металлургия. Базовый сценарий предполагает возобновление дивидендных выплат всеми сталелитейными компаниями по итогам 2023 года. Но по угольным компаниям таких ожиданий нет: у «Мечела» недостаточно стоимости чистых активов по РСБУ, а основной акционер «Распадской» (Evraz) зарегистрирован в иностранной юрисдикции. ВТБ выделяет ММК как наиболее недооцененную и ориентированную на внутренний рынок компанию и считает НЛМК привлекательной в случае ослабления рубля и роста спроса на металл на глобальном рынке. У ММК ожидаемая дивдоходность — 24%, НЛМК — 11%. Среди угольных компаний банк отмечает «Мечел», так как его активы расположены восточнее узких мест ж/д. Риски для всех компаний — снижение цен на сырье, увеличение налоговой нагрузки, укрепление рубля и санкции.

- Базовые и драгоценные металлы. В этом секторе ВТБ предпочитает производителей алюминия, в частности «Русал», которые могут выиграть от восстановления спроса в Китае. Однако банк отмечает, что акции «Русала» стоят дорого при текущем курсе — EV/EBITDA 2023 на уровне 6,7x, что на 67% выше исторического уровня. Кроме того, банк выделяет производителей золота, так как ожидания по пиковой ставке ФРС и смягчение монетарной политики поддержат цены на металл. Среди них ВТБ предпочитает «Полюс» из-за наименьших издержек (825 $/унц.) и низкой стоимости — акции компании торгуются по EV/EBITDA 2023 на уровне 5,8x, что на 25% ниже исторического уровня. В базовом сценарии банк ждет дивиденды за 2022 год от «Полюса» (доходность — 9%), в отношении остальных производителей металлов есть большие неопределенности. По итогу 2023 года могут возобновить выплаты и другие эмитенты.

- Банки. ВТБ отмечает положительные тренды в секторе: возврат к публикации отчетности с 1 января 2023-го, выход на прибыльность в третьем квартале 2022 года и временную отмену надбавок к достаточности капитала. В секторе он выделяет Сбербанк, который может вернуться к выплате дивидендов с ожидаемой доходностью 5,3–15,3% за 2022–2023 годы.

- Потребительский сектор. В этом секторе ВТБ ожидает замедления роста выручки на фоне замедления инфляции и высокой базы 2022 года. Сохранение повышенной доли промопродаж может негативно отразиться на рентабельности. У банка нейтральный взгляд на продуктовый ритейл. При этом он выделяет Beluga Group как бенефициара ухода иностранных конкурентов и отмечает стабильную дивидендную политику компании.

- Медиа и технологии. «Яндекс» и VK выиграют от восстановления рынка рекламы в 2023 году. E-commerce продолжит рост благодаря региональному расширению и росту потоков товаров из Китая, Турции и ближнего зарубежья. Спрос на услуги IT-компаний в сфере безопасности растет на фоне ухода иностранных игроков и роста кибератак. К телекоммуникационным компаниям ВТБ относится нейтрально из-за ограниченных темпов роста бизнеса и приостановки поставок нового оборудования. Отдельно в секторе банк выделяет Ozon и ожидает EV/GMV 2023 на уровне 0,25x, а также Positive Technologies, оценивая компанию в 8,0x EV/EBITDA 2023 и отмечая дисконт более 60% к иностранным аналогам.

- Недвижимость. ВТБ нейтрально смотрит на сектор, потому что ожидает коррекции цен на недвижимость, при этом дисконты к оценке чистых активов составляют 58–91%. Позитивными новостями для инвесторов могут стать возможные решения о редомициляции, возврат к выплате дивидендов и публикации отчетности. Конкретные бумаги банк не выделяет.

- Удобрения. Негативный взгляд на сектор. Во-первых, ВТБ допускает коррекцию цен на удобрения из-за глобальной рецессии. Во-вторых, эмитенты выглядят слишком дорого: акции «Фосагро» оцениваются в 6,3x EV/EBITDA 2023 года (премия 90% к уровню 2022 года). Кроме того, негативными факторами выступают дополнительные налоги и скидки к мировым ценам на внутреннем рынке в размере 20–30%.

- Электроэнергетика. Позитивный взгляд на сектор благодаря повышению тарифов на 9% в этом месяце и привлекательной дивдоходности. В среднем по сектору за 2022 года она составит 8%, за 2023-й — 7,5%.

Китайские акции

- Взгляд на гонконгские акции китайских компаний — позитивный. Аналитики объясняют это государственной поддержкой строительного сектора, вероятным смягчением политики «нулевой терпимости» к коронавирусу весной 2023 года (новая волна ковида рискует привести к новым локдаунам), а также привлекательной оценкой рынка и снизившимися геополитическими рисками.

- Привлекательны производители электромобилей, которые имеют значительный потенциал роста в сценарии отмены ковидных ограничений. Они получают большие субсидии, имеют стабильный доступ к полупроводникам и могут значительно увеличить производственные мощности. Аналитики ВТБ выделяют в секторе Li Auto, среднегодовые темпы роста выручки которого до 2025 года будут превышать 100%, а в 2023 году ожидается достижение прибыльности по EBITDA.

- Компании строительного сектора и банки выиграют от проводимой государственной поддержки и восстановления туристического потока внутри страны. Кроме того, банковский сектор торгуется по крайне низким мультипликаторам (в среднем 0,5x Price/Book, что на 46% ниже среднего за 12 лет уровня), а прогнозная дивидендная доходность достигла 8,4%. Бенефициаром государственных мер поддержки финансовой отрасли станет China Construction Bank.

- От восстановления услуг в секторе недвижимости в Китае выиграет Longfor Group. Компания одна из немногих в отрасли, кто показал рост EBITDA г/г в 2022 году и имеет невысокую долговую нагрузку в 3,3x по метрике чистый долг/EBITDA.

- Аналитики ВТБ также позитивно смотрят на сектор отельного бизнеса и индустрии развлечений на фоне смягчения ковидных ограничений и ожидаемого восстановления экономической активности в Китае в 2023 году. В секторе они выделяют Country Garden Services, которая имеет высокие темпы роста EBITDA (32% г/г), и Galaxy Entertainment Group, которая показала наименьший убыток по EBITDA в период ковидных ограничений из компаний сектора.

- Рост средней стоимости рекламных размещений на поисковых порталах и в социальных сетях из-за более высокого спроса на продвижение товаров и услуг и роста количества рекламных размещений поддержит сектор телекома и медиа. В нем аналитики выделяют Baidu, Alibaba Group, дополнительным катализатором для которого станет потенциальное IPO Ant Group, и Tencent. Аналитики ожидают, что правительство Китая снимет или смягчит ограничения на количество выпускаемых игровых лицензий в 2023 году.

«Атон»

Экономика

Наиболее острыми проблемами для российской экономики «Атон» называет импортозамещение и подавленный спрос. Аналитики компании отмечают, что снижение ВВП в 2023 году составит не менее 1%, и напоминают, что последний раз российская экономика падала в течение двух лет подряд в середине 1990-х. По их оценкам, инфляция по итогам следующего года может составить 6–7%.

Объем энергетического экспорта будет сокращаться, в том числе из-за введения эмбарго на поставки российской нефти. При этом импорт постепенно восстанавливается, хотя и не слишком быстро. В результате профицит по счету текущих операций будет снижаться. Процесс перемещения ресурсов из традиционных валют в альтернативные инструменты, очевидно, конечен и, вероятно, завершится к середине будущего года. Заметную роль в этом процессе может сыграть выпуск замещающих облигаций, куда эти ресурсы могут быть перенаправлены. На взгляд аналитиков, это может способствовать возвращению стоимости рубля к фундаментально более обоснованным уровням. Вполне вероятно, что по итогам 2023 года средний обменный курс доллара превысит 70 рублей.

Российские акции

«Атон» выбрал несколько бумаг-фаворитов, но решил не прогнозировать для них целевые цены, потому что премия за риск в течение 2023 года будет меняться в зависимости от геополитических событий.

- «Сбер». Аналитики предполагают, что банк уже в 2023 году сможет вернуться к нормальному ведению бизнеса и его прибыль может превысить 1 трлн рублей. В таком случае он торгуется с мультипликаторами P/BV 2023 0,45x и P/E 2023 около 3,4x, что в два раза ниже исторических средних.

- «Лукойл». Фаворит среди производителей нефти благодаря понятной стратегии и стабильным дивидендам. Финансовые результаты компании за 2022 год обещают быть сильными, что должно положительно отразиться на котировках весной 2023 года. У компании самая высокая ожидаемая дивдоходность (27%) — среди выбранных «Атоном».

- «Новатэк». Компания менее чувствительна к снижению потребления российского газа в Европе, чем «Газпром». Но пока не ясно, насколько успешно она сможет развивать «Ямал СПГ» в условиях санкций. Пока «Новатэк» делится позитивными новостями: первая производственная линия должна быть запущена в декабре 2023 года, что может подтолкнуть бумаги к росту.

- «Русал». «Атон» ожидает, что высокие цены на энергоносители найдут отражение в ценах на алюминий в 2023 году. «Русалу» также удалось снизить долговую нагрузку и зависимость от дивидендов «Норникеля», а также самому вернуться к выплате дивидендов. По скорректированному мультипликатору EV/EBITDA компания торгуется на уровне 1,7х.

- «Яндекс». Один из главных бенефициаров цифровизации российской экономики. Компания выиграла от ухода иностранных конкурентов с рынка онлайн-рекламы (+45% год к году по выручке, +109% по EBITDA за январь–сентябрь). «Атон» ожидает, что «Яндекс» продолжит наращивать потенциал новых быстрорастущих бизнесов — онлайн-торговли, доставки, развлекательных сервисов и облачных технологий.

- VK. Также может выиграть от ухода иностранных конкурентов. Консолидация «Дзена» и новостных сервисов «Яндекса» помогает усилить медийную направленность, расширить пользовательскую базу и повысить рентабельность.

- Мосбиржа. «Атон» считает бизнес-модель биржи очень устойчивой. Компании удается генерировать комиссионный и процентный доходы даже в условиях сложной экономической ситуации. У Мосбиржи есть значительная денежная подушка, поэтому она может вернуться к выплате дивидендов в 2023 году. Ее текущие мультипликаторы в два раза ниже исторических средних. EV/EBITDA 2023 на уровне 2,1x, P/E 2023 — 5,82х.

- «Магнит». Надежный защитный актив. Большой запас ликвидности и сильный операционный денежный поток дают компании возможность выплатить высокие дивиденды в следующем году (ожидаемая доходность 12%) или инвестировать эти средства в ускоренную экспансию на рынке.

- X5 Group. По оценкам аналитиков «Атона», дисконт X5 Group к «Магниту» составляет до 20% из-за иностранной регистрации X5. Это создает сложности для выплаты дивидендов, но компания может инвестировать деньги в рост, открывая новые магазины или покупая региональных игроков.

«Атон» также выбрал еще три акции второго эшелона. У этих бумаг низкая ликвидность. Кроме того, из-за иностранной регистрации они не могут выплачивать дивиденды. Однако аналитики отмечают, что у них очень низкие мультипликаторы относительно их исторических значений. И если эмитентам удастся решить вопрос с дивидендами, они предложат высокую дивдоходность (до 30%).

- Globaltrans. У компании сильные финансовые показатели и низкая долговая нагрузка. Переориентация грузопотока на Дальний Восток поддержит благоприятную ценовую конъюнктуру для железнодорожных операторов. «Атон» оценивает EV/EBITDA 2022/23 эмитента в 1,2–1,4x и P/E 2022/23 в 2,2–2,6x, дисконт к средним значениям за последние пять лет составляет 50–70%.

- Qiwi. Бенефициар экономических ограничений, так как предлагает альтернативы для финансовых транзакций и доходы компании стремительно растут. Акции торгуются с мультипликатором P/E 2022 ниже 2x, но имеют низкую ликвидность.

- «Юнипро». Компания контролируется немецкой Uniper, которая ищет покупателя на этот актив. Продажа российским владельцам позволит «Юнипро» вернуться к выплате дивидендов, а также предполагает оферты миноритариям по цене выше рыночной. Сейчас компания оценивается на 60–70% ниже своих исторических значений.

SberCIB

Экономика

В SberCIB Investment Research подготовили три сценария развития российской экономики в 2023 году:

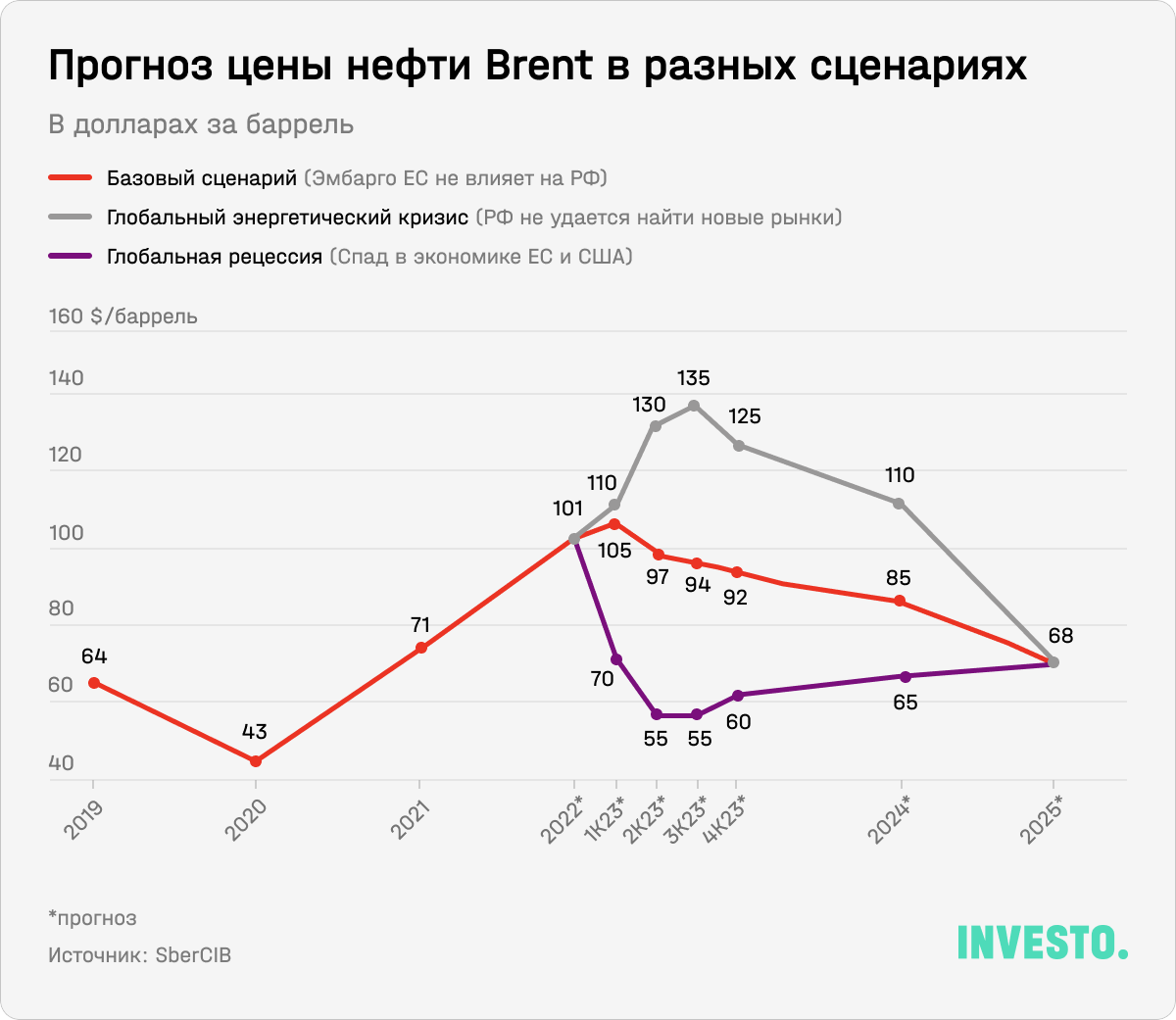

- Базовый. Нефтяное эмбарго окажется малоэффективным и не окажет значительного влияния на объемы поставок и цены. Экономика начнет восстанавливаться во второй половине года, но из-за эффекта базы снизится на 1%. Инфляция будет на уровне 6%, среднегодовой курс — 61 рубль за доллар.

- Энергетический кризис. Холодная зима, ограничения на экспорт нефти и ухудшение геополитической ситуации приведут к перебоям в поставках энергоресурсов, и цена Urals вырастет до $85 за баррель. Но добыча нефти сократится сильнее, чем в базовом сценарии. ВВП России снизится на 1,5%, инфляция замедлится до 5%, курс составит 58 рублей за доллар.

- Глобальная рецессия. Ужесточение ДКП ведущими центробанками приведет к экономическому спаду. Urals подешевеет до $40. ВВП России упадет на 3%, инфляция ускорится до 7,5%, курс составит 70 рублей за доллар.

- По мере перенаправления поставок из РФ на новые рынки ожидается восстановление экспорта и сокращение дисконта на российскую нефть, что приведет к коррекции цены Brent. Кроме того, при сохранении высоких цен на газ в зимний период в экономике еврозоны во втором квартале 2023-го может начаться рецессия, что негативно отразится на нефтяных котировках.

Российские акции

- Множество санкций уже учтено в цене активов, в том числе акций, облигаций. К факторам роста для российского рынка акций аналитики относят возврат к дивидендным выплатам некоторых компаний, а также возобновление регулярной публикации отчетности и высвобождение «замороженных» активов.

- Эксперты также отмечают ряд рисков для российского рынка акций. Влияние инфраструктурных рисков, скорее всего, сохранится и в 2023 году. Снижение цен на сырьевые товары может ударить по прибыли и дивидендным выплатам некоторых российских компаний.

- В 2023 году доход на акцию (EPS) у индекса Мосбиржи, как ожидается, снизится на 3% — гораздо оптимистичнее прогнозов аналитиков ВТБ, где ожидают падения прибылей на 13%. Индекс Мосбиржи к концу 2023 года достигнет 2600 пунктов (2151 пункт на 27 декабря), прогнозируют аналитики SberCIB. Полная доходность с учетом дивидендной (11–13%) составит около 30%.

SberCIB выделяет следующие бумаги в секторах:

- Финансовый сектор. Здесь аналитики SberCIB выбрали бумаги Мосбиржи и TCS Group. Мосбирже удалось компенсировать снижение объема торгов новыми тарифами. По оценкам аналитиков, прибыль компании в этом году выросла на 19%. Приток новых инвесторов и намерение ЦБ стимулировать развитие внутреннего рынка создают благоприятные предпосылки для биржи, а доходы от средств на счетах типа «С», на которых заморожены бумаги нерезидентов, обеспечивают дополнительный потенциал. Интересно, что, в отличие от многих других аналитиков, в SberCIB указывают таргет по цене через 12 месяцев. TCS Group сможет увеличить монетизацию клиентской базы, что обеспечит потенциал для роста комиссионных и процентных доходов, прогнозируют аналитики. Целевая цена — 3500 рублей за акцию (сейчас около 2615 рублей).

- Потребительский сектор. В этом секторе SberCIB предпочитает «Магнит» и Fix Price. Аналитики ожидают, что после роста выручки у «Магнита» на 25% в 2022 году этот показатель должен нормализоваться на уровне свыше 10%. У ритейлера сохраняется потенциал роста рентабельности на фоне покупки «Дикси» и повышения эффективности операционных затрат. Свободный денежный поток компании в этом году может составить 83 млрд рублей, а ее регистрация в России повышает вероятность выплаты дивидендов. Однако SberCIB обращает внимание на то, что «Магнит» отложил публикацию отчетности за третий квартал. Тем не менее целевая цена назначена.

От FixPrice аналитики ожидают улучшения рентабельности по EBITDA и оптимизации операционных расходов, а также динамику выручки и возврат на инвестиции лучше, чем в среднем по сектору. Целевая цена — 423 рубля (сейчас около 338 рублей).

- TMT. В этом секторе фаворитом аналитики считают Ozon. Целевая цена — 2030 рублей (сейчас около 1420). Также рекомендуют покупать бумаги АФК «Система» (целевая цена —19,35 рубля), «Яндекс» (3015 рублей), VK (618 рублей) и МТС (327 рублей). Основные драйверы для «Яндекса» и VK — консолидация доли рынка и концентрация на ключевых направлениях бизнеса, для них же и для Ozon — ставка на рост эффективности и безубыточности, а также ослабление конкуренции на отдельных рынках, для МТС — рост роли дивидендов для основного акционера. Основные факторы риска — ограничения на импорт оборудования, сокращение рекламного рынка, отток персонала и снижение расходов потребителей.

- Электроэнергетика. Защитный сектор, так как бизнес ориентирован на внутренний рынок, а спрос ограниченно зависит от ситуации в экономике. Рост тарифов на 9% в декабре компенсирует рост цен на газ и инфляцию. Кроме того, у эмитентов хороший дивидендный потенциал. В качестве фаворитов аналитики выбрали акции «Интер РАО», потому что у компании очень низкая оценка и она может претендовать на покупку активов уходящих с рынка иностранных компаний, и «ЭЛ5-Энерго», который может возобновить выплаты дивидендов после перехода под контроль российских инвесторов. Целевая цена «Интер РАО» — 6,56 рубля (сейчас 3,24 рубля), «ЭЛ5-Энерго» — 0,73 рубля (сейчас 0,53 рубля).

- Недвижимость. Драйверы — наличие масштабных земельных банков позволяет поддерживать темпы продаж на уровнях выше рыночных, диверсификация бизнеса по направлениям и географически, консолидация сектора в связи с уходом более мелких компаний. Риски — падение доходов населения, сокращение программ господдержки, меры ЦБ против ипотечных программ с околонулевой ставкой, рост ставок по ипотеке, большее снижение цен. Фавориты — ГК «Самолет» и ЛСР. Аналитики ожидают, что «Самолет» покажет самые высокие темпы роста продаж (45% в кв. м в этом году и 10% в кв. м в 2023 году). Целевая цена — 3184 рубля (сейчас 2420 рублей). У ЛСР высокая рентабельность, диверсифицированный бизнес и привлекательная оценка. Целевая цена — 683 рубля (сейчас 465 рублей).

- Удобрения и лесопереработка. Аналитики SberCIB не видят потенциала роста у акций производителей удобрений «Акрона» и «Фосагро», а также Segezha Group, которая занимается лесопереработкой. Бумаги выглядят дорого. У «Акрона» и «Фосагро» коэффициенты EV/EBITDA на 2023 год близки к средним историческим уровням — около 6х, и акции торгуются с премией около 40% к зарубежным аналогам. У Segezha Group P/E 2023 ожидается больше 50х. По прогнозам аналитиков, оценочные коэффициенты и долговая нагрузка компании должны снизиться на треть на горизонте трех лет.

- Металлурги. 2023 год также будет нелегким для производителей стали, но аналитики SberCIB позитивно оценивают перспективы сектора с учетом нескольких факторов, способных стать драйверами котировок: выплата дивидендов, раскрытие отчетности, восстановление цен на сталь и ослабление рубля. Они рекомендуют покупать акции НЛМК (целевая цена — 132 рубля, сейчас — 116 рублей), ММК (целевая цена — 40 рублей, сейчас — 32 рубля) и «Северстали» (целевая цена — 975 рублей, сейчас — 907 рублей). SberCIB также выделяет «Полюс», называя бумагу наиболее надежной инвестицией в металлургическом секторе, и «Полиметалл», так как менеджмент передумал продавать активы и планирует перерегистрироваться в дружественной юрисдикции. Целевая цена «Полюса» — 9700 рублей (сейчас 7862 рубля), «Полиметалла» — 530 рублей (сейчас 378 рублей).

- Нефть. В этом секторе SberCIB предпочитает «Лукойл» и «Транснефть». «Лукойл» объявил о выплате финального дивиденда за 2021 год и первую половину 2022 года с доходностью 15%. Это должно оказать поддержку акциям до конца года. Целевая цена — 6500 рублей (сейчас 4029 рублей). «Транснефть» не зависит от цен на нефть, а тарифы на прокачку индексируются на уровень ожидаемой инфляции. Аналитики не ожидают существенного снижения добычи, транспортные мощности должны обеспечить гибкое перераспределение потоков нефти и нефтепродуктов. Целевая цена — 130 000 рублей (сейчас 85 900 рублей).

БКС

Экономика

- У БКС самый негативный прогноз среди брокеров по снижению экономики в 2023 году — минус 2,4% в базовом сценарии. «Дальнейшие экономические перспективы России представляются хрупкими, особенно в условиях слабого потребительского спроса», — пишут аналитики. Из-за снижения реальной заработной платы (сокращение на 6,7% г/г в третьем квартале) домохозяйства не только увеличили норму сбережений, но и стали больше использовать валютные вклады в иностранных банках, объем которых достиг $68 млрд. Тем самым зарубежные вклады превысили валютные вклады в российских банках ($58 млрд на конец октября). Такая релокация капитала — один из структурных факторов, препятствующих восстановлению российской экономики.

- Низкий мировой спрос вместе с жесткими санкциями против российского нефтяного сектора приведет к снижению цен на нефть марки Urals с $81 за баррель в 2022 году до $61 за баррель в 2023 году. В 2024–25 годах аналитики ожидают восстановления цен на нефть Urals до $68–74 за баррель. В среднесрочной перспективе импорт не восстановится до докризисного уровня и к 2024 году останется на 5% ниже уровня 2021 года. Счет текущих операций составит $130 млрд в 2023 году и $115 млрд в 2024 году. Сужение профицита счета текущих операций приведет к ослаблению национальной валюты, курс которой по итогам 2023 года может составить RUB 71,4/$ и RUB 72/$ в 2024 году.

- Сравнение структуры государственных расходов в 2023 году со структурой расходов докризисного 2021 года показывает, что фокус властей сместится с социально-экономических расходов на национальную безопасность и оборону. Доля национальной экономики сократится с 18% в 2021 году до всего 12% в 2023-м, и при этом расходы на оборону могут достичь трети от общей суммы расходов. «Это выглядит еще более неутешительно, учитывая эскалацию санкционных угроз и период трансформации экономики», — пишут аналитики БКС.

- По оценкам БКС, разрыв между запланированными доходами бюджета и фактическим показателем может составить 1 трлн рублей. Таким образом, дефицит бюджета в 2023 году может превысить 2,4% ВВП и остаться приблизительно на этом уровне и в 2024 году. Это означает, что поиск источников доходов может сохраняться на повестке властей и в среднесрочной перспективе, заключают аналитики. В качестве альтернативы правительство может продолжить наращивать свои долговые обязательства. Инфляция в 2023 году оценивается на уровне 5,7%, и в среднесрочной перспективе баланс рисков в основном смещен в сторону проинфляционных факторов: необходимость поддерживать экономику в период трансформации, вероятно, заставит регулятора продолжить снижать ставку. Ключевая ставка, по оценкам БКС, может быть снижена до 6,8% к 2023 году и достигнет нейтрального уровня в 5–5,5% в 2025 году.

- В рамках неблагоприятного сценария предполагается, что в 2023 году произойдет ухудшение показателей мировой экономики: ужесточение денежно-кредитной политики и энергетический шок сократят мировой рост на 1,5 п.п. по сравнению с базовым сценарием, то есть до 1% в 2023 году. В результате цена на нефть Urals будет на 10% ниже, чем в базовом сценарии.

- Ослабление рубля может вызвать всплеск инфляции, хотя значительного ускорения роста цен не ожидается, поскольку слабый спрос будет сдерживать рост ИПЦ. По прогнозу, в 2023 году рост цен ускорится до 6,4%.

- Экономические перспективы России могут оказаться еще более мрачными: в 2024 году при негативном сценарии рост может составить всего 1,1% против 1,4% в базовом. БКС называет свои прогнозы «парадоксальными», потому что ожидает восстановления экономики в условиях более низких цен на нефть, чего никогда не случалось в истории России.

Российские акции

- Цель по индексу Мосбиржи на конец следующего года — 2800 без дивидендов, что предполагает потенциал роста в 33%, плюс 8% дивидендной доходности. Рекомендация — покупать.

- Индекс Мосбиржи сейчас торгуется с мультипликатором P/E ожидаемой прибыли 2022 года в 4,4x. Аналитики БКС ожидают снижения прибыли в 2023-м на 16%, P/E на следующий год оценивается в 5,2x — существенно выше исторического минимума. «Если исключить позитивный эффект от ожидаемого восстановления прибылей банков, то падение оценок рублевых прибылей индекса в 2023 году составит 29%. Это сопоставимо с глубиной спада рынка во время рецессии 2014–16 годах», — отмечается в стратегии.

- В фаворитах у БКС компании, ориентированные на внутренний спрос. У сырьевых компаний потенциал ниже, считают аналитики. Газовые компании выглядят предпочтительнее других экспортеров. У металлургов средний потенциал роста в 32%, что технически соответствует рейтингу «держать», хотя три компании попали в число фаворитов. Нефтяники оказались в аутсайдерах на фоне слабых перспектив прибыли.

- Нефтегаз. По мнению аналитиков БКС, он выглядит переоцененным. Целевые цены в среднем были снижены на 7% на фоне прогноза более крепкого рубля. Рекомендация по бумагам «Лукойла», «Роснефти», «Татнефти» и привилегированным акциям «Сургутнефтегаза» была снижена с «покупать» до «держать», по акциям «Газпром нефти» и обыкновенным акциям «Сургутнефтегаза» — с «держать» до «продавать». Рекомендация «покупать» была дана только по бумагам «Газпрома» и «Новатэка». Акции производителей газа могут выглядеть лучше, поскольку эмбарго на начальном этапе может оказаться более разрушительным для доходов российских нефтяных компаний. Прибыльная европейская экспортная франшиза «Газпрома» уже полностью не восстановится никогда, а растущий экспорт в Китай не сможет в полной мере компенсировать эти потери, однако оставшийся бизнес все еще имеет большую ценность, отмечают аналитики. Бумаги «Новатэка» сейчас выглядят недооцененными относительно средних значений для российского нефтегазового сектора, а шансы на принятие инвестиционного решения по Обскому СПГ с опорой на собственную технологию «Новатэка» «Арктический каскад» в 2023 году достаточно высоки.

- Металлурги. Компании этого сектора начали постепенно восстанавливать продажи за счет новых рынков и больше ориентироваться на внутренний рынок. Поэтому БКС повысил рекомендацию до «покупать» для «Русала», ММК и «Северстали». Как и в случае с «Норильским никелем», потенциальные регулярные дивидендные выплаты «Русала», как ожидается, станут сильным драйвером для бумаги. Внутренний рынок стали остается сильным, что обеспечивает достойную прибыль и высокую рентабельность ММК и «Северстали» (35–40%, по оценкам БКС). Брокер также выделяет угольные компании из-за высокой рентабельности, которая достигает около 40%. «„Мечел“ остается нашим бесспорным фаворитом среди аналогов», — пишут они. Компания продает большие объемы угля азиатским покупателям, что защищает бизнес компании от торговых ограничений (единственная проблема — логистические возможности на восточном направлении, но российские власти планируют расширять инфраструктуру в регионе). Также компания, вероятно, продолжит сокращать долговую нагрузку, что должно стать сильным триггером для котировок.

- Финансы. Ожидания относительно этого сектора у БКС неплохие. По мнению аналитиков, рост кредитования будет под давлением, но финансовые результаты поддержит повышение чистой процентной маржи и снижение резервов. Кроме того, с 2023 года банки начнут публиковать отчетность. При этом БКС подчеркивает, что после отмены послаблений у отдельных банков возможно некоторое ухудшение финансовых позиций или отсутствие заметных улучшений. Брокер отдает предпочтение в секторе Сбербанку и TCS Group, которые уже частично раскрывают свои результаты и не пользовались послаблениями. Глава Сбербанка Герман Греф недавно объявил о возможном возобновлении дивидендных выплат уже в 2023 году, что может стать драйвером роста. TCS остается сильным игроком на рынке розничных финансовых услуг с растущей клиентской базой, считают в БКС.

Брокер также отмечает Мосбиржу как устойчивого игрока, у которого нет кредитных рисков и который до некоторой степени выигрывает от волатильности на рынках. Кроме того, в 2023 году биржа может вернуться к выплатам на уровне 40% чистой прибыли (5,6 рубля на акцию, доходность 6,4%).

- Девелоперы. БКС умеренно позитивно оценивает это сектор. Его перспективы зависят от того, как рынок отреагирует на изменение программы субсидируемой ипотеки и как это отразится на ценах, спросе и объеме продаж. Аналитики отдают предпочтение более крупным игрокам: ПИКу и «Самолету» — благодаря их способности управлять предложением и сильным портфелям в массмаркете. «Эталон» привлекателен с учетом низкой стоимости и повышения эффективности, а ЛСР более уязвим к макроэкономической ситуации из-за своей ориентации на премиальный сегмент, но тоже рекомендован к покупке.

- TMT. БКС нейтрально смотрит на телекомы, но позитивно оценивает интернет-компании. Рекомендация по МТС была снижена до «держать» из-за роста котировок, но дивдоходность остается привлекательной (15%). Телекоммуникационный бизнес относительно устойчив к слабости экономики.

У акций технологических компаний аналитики видят потенциал для роста и рекомендуют «покупать» Ozon, HeadHunter, «Яндекс», VK и «АФК Систему», хотя и видят слабости в их инвесткейсах. Сильные финансовые перспективы «Яндекса» — рост доли на рынке рекламы в России за счет иностранных игроков, улучшение динамики рентабельности в электронной коммерции — омрачены возможными корпоративными изменениями. VK существенно выигрывает от снижения конкуренции на российском рынке рекламы в 2022 году, но рентабельность компании зависит от подхода к инвестициям, который компания не раскрывает. Ozon остается хорошей ставкой на рост рынка электронной коммерции в России, учитывая его уверенные рыночные позиции (второй по величине игрок) и темпы роста GMV выше рынка. Ключевые области риска — иностранная «прописка», макроэкономика, регулирование, конкуренция. HeadHunter — ведущий игрок на рынке онлайн-рекрутмента в России и в долгосрочной перспективе должен выиграть от цифровизации рынка. Однако бизнес компании зависит от макроэкономических трендов, поэтому в ближайшей перспективе, вероятно, остается под давлением.

- Продовольственный ритейл — одна из наиболее устойчивых категорий потребительских расходов. Аналитики сохраняют рекомендацию «покупать» для «Магнита» и понижают до «держать» для X5 Group. Консолидация рынка означает, что лидеры продуктовой розницы в выигрыше, а относительно высокая инфляция способствует сильным показателям в 2022-м и первом полугодии 2023-го. Преимущество «Магнита» в том, что он зарегистрирован в России и может выплачивать дивиденды. Но БКС также беспокоит, что компания не раскрыла отчетность за третий квартал.

- Электроэнергетика. В отличие от других брокеров, БКС нейтрально смотрит на этот сектор. По мнению аналитиков, основным фактором при оценке бумаг в электроэнергетике служит отношение компаний к своим капзатратам, а проекты значительной части госкомпаний не способствуют росту акционерной стоимости. «Многие из этих компаний являются публичными, и в их капитал входят миноритарные акционеры, поэтому расходы на проекты с отрицательной чистой приведенной стоимостью негативно влияют на миноритариев и ценовые уровни бумаг компании», — отмечают аналитики БКС. Они сохранили рекомендации «покупать» для «Интер РАО» и «Юнипро». Бумаги «ИнтерРАО» выглядят привлекательными в свете положительного свободного денежного потока (FCF) и разумных капвложений, а «Юнипро» выигрывает от существующей структуры оптового рынка электроэнергии, которая включает в себя существенную индексацию тарифов на мощность и все еще относительно устойчивую динамику спотовых цен.

- Транспорт. В этом секторе БКС покрывает бумаги «Аэрофлота» и Globaltrans. Для обеих компаний сохранена рекомендация «держать». Аналитики отмечают, что долгосрочные перспективы объемов грузоперевозок Globaltrans омрачаются потенциальным влиянием санкций. При этом свободный денежный поток компании остается положительным.

- Удобрения. БКС сохранил для «Фосагро» рекомендацию «держать», но снизил целевую цену с 6900 до 6600 рублей. Ключевой фактор для компании — постепенное снижение цены на удобрения с рекордов, достигнутых в первой половине 2022 года. Если цены не опустятся с текущих уровней, можно ожидать роста прибыли, дивидендов и оценки.

- Промышленность. БКС также сохранил для Segezha Group рекомендацию «держать», но снизил целевую цену 6,4 рубля до 5,2. Компания оказалась под давлением из-за изменения логистики и роста издержек, а также испытывает негативное влияние от укрепления рубля.

Freedom Finance Global

Freedom Finance Global описывает несколько сценариев для российского рынка в следующем году:

- Сценарий инфляционного роста. Примеры Турции и Ирана показывают, что рынки могут значительно расти на фоне галопирующей инфляции и ухудшения ситуации в экономике. При подобном сценарии в России население будет забирать средства из банков и инвестировать, в особенности в акции экспортеров. По мнению аналитиков, такой вариант возможен, но, скорее всего, не в 2023 году.

- Сценарий низкой инфляции. Низкие ставки по депозитам будут выдавливать деньги из банков на фондовый рынок. Улучшение ситуации в экономике будет стимулировать банки выдавать больше кредитов, а заемщиков — брать. Аналитики называют такой сценарий оптимистичным и рассчитывают, что в случае его реализации индекс Мосбиржи достигнет отметки 3000 пунктов.

- Сценарий потепления в международных отношениях. Улучшение геополитической ситуации может привести к отмене части ограничений, которые оказывают давление на фондовый рынок. Движение капитала будет свободным, а валютный курс — предсказуемым. Но вероятность такого сценария в 2023 году аналитики считают низкой.

- Сценарий ухудшения. Геополитические риски могут обостриться. В США и странах еврозоны возможна рецессия. Это приведет к коррекции цен на сырьевые товары и новым шокам на фондовых рынках. На динамике российского фондового рынка это также может отразиться негативно, хотя сейчас он хорошо защищен от влияния внешних биржевых шоков.

Возможностей для долгосрочных инвестиций на российском рынке немного, считают в Freedom Finance Global. Брокер рекомендует отдать предпочтение активному управлению, а характер торговых операций должен предполагать горизонт удержания позиций не более трех недель. Аналитики выделили шесть сегментов рынка и предложили для них торговые идеи:

- Дивидендный и доходный. В этой категории брокер выделяет акции ФСК, «Русгидро», «Ростелекома» и МТС. Дивидендная доходность и темпы роста котировок этих компаний могут оказаться не слишком высокими, но с большой вероятностью эти бумаги будут в плюсе в следующем году.

- Устойчивый. К этому сегменту относятся бумаги X5 Group, Ozon, Fix Price, «Яндекса», VK, TCS, «Магнита» и Мосбиржи. По мнению аналитиков, даже в условиях ощутимого экономического спада они покажут рост прибыли. Однако они выделяют значимый риск — иностранную структуру владения многих из перечисленных эмитентов. Если им придется переносить структуры владения и управления в Россию, миноритарии при смене юрисдикции окажутся ущемлены. После устранения этой неопределенности вероятен мощный отскок этих акций вверх.

- Подвижный. Это бумаги «Русала», «Норникеля», «Роснефти», «Полюса», «Фосагро», «Татнефти», «Лукойла» и других крупных экспортеров. Их котировки будут в значительной степени зависеть от цен на экспортные товары, геополитических факторов и налоговой политики. Freedom Finance Global отмечает, что наилучшей тактикой в отношении этих бумаг будут операции со среднесрочным горизонтом.

- Спекулятивный. К этому сегменту относятся бумаги таких голубых фишек, как Сбербанк, ВТБ, «Газпром» и «Сургутнефтегаз». Их динамику будет в большей степени определять новостной фон. Аналитики советуют использовать эти бумаги преимущественно для кратко- и среднесрочных инвестиций и строго ограничивать размер допустимого убытка от спекуляций.

- Рисковый. По мнению аналитиков Freedom Finance Global, наибольшие риски сконцентрированы в секторах строительства и черной металлургии. Положительными драйверами для этих бумаг могут стать улучшение конъюнктуры рынков, снятие санкций и облегчение налоговой нагрузки.

- Непрозрачный. Это акции стратегических компаний, контролируемых государством, динамика которых практически непрогнозируема, например «Аэрофлот», «Транснефть», ВСМПО и КАМАЗ. Freedom Finance Global советует частным инвесторам избегать долгосрочных вложений до существенного улучшения геополитической ситуации и допускает, что со временем эти компании могут стать непубличными.

Верить ли прогнозам аналитиков

На Западе аналитики действительно могут выбрать топ-акции, которые покажут опережающую доходность, показало одно из недавних исследований. Его авторы объясняют это тем, что аналитики рискуют своей репутацией, потому что топ-акции привлекают повышенное внимание инвесторов и медиа. Это стимулирует аналитиков более тщательно анализировать компании.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.