«Барбенгеймер» собирает сотни миллионов. Что ждет акции кинотеатров?

Оглавление

Индустрия кинотеатров — одна из наиболее пострадавших от пандемии, и даже после ее завершения стриминговые сервисы не теряют популярность. Последний уик-энд стал самым успешным для кинотеатров за долгое время. Рассказываем, что аналитики думают о перспективах двух сетей кинотеатров и IMAX, поставщика оборудования для них, и может ли забастовка в Голливуде ударить по ним.

«Барби» и «Оппенгеймер» бьют рекорды и заполняют кинотеатры людьми

21 июля на экраны вышли сразу два долгожданных фильма: романтическая комедия «Барби» и историческая драма «Оппенгеймер» о создателе атомной бомбы. За первые три дня в Северной Америке «Барби» режиссера Греты Гервиг заняла первое место в прокате со сборами в $155 млн, а «Оппенгеймер» Кристофера Нолана собрал $82,4 млн. Для летнего сезона это действительно большие цифры. По всему миру к 27 июля сборы «Барби» достигли $530 млн, а «Оппенгеймера» — $240 млн.

Оба фильма сопровождались мощной рекламной кампанией и породили интернет-феномен «Барбенгеймер»: многие зрители не стали выбирать между двумя совершенно разными фильмами и решили посмотреть оба в кинотеатре в один день.

По данным торговой группы киноиндустрии США, в минувшие выходные более 200 тысяч человек купили билеты на оба фильма в один и тот же день. В итоге «Барбенгеймер» принес кинорынку самые большие суммарные кассовые сборы с начала пандемии, а также стал четвертым самым успешным уик-эндом в истории.

По словам аналитиков и менеджмента кинотеатров, показатели особенно высоки для фильмов, не основанных на проверенных голливудских франшизах, таких как «Звездные войны» или «Мстители». «Эти фильмы не вписываются в формат летних блокбастеров. Это здорово — привлечь другую аудиторию вместо одних и тех же любителей жанра action-adventure», — сказал FT директор по маркетингу сети кинотеатров Alamo Drafthouse Майк Сэмпсон.

По данным аналитической компании Placer.ai, посещаемость сетей кинотеатров AMC Entertainment, Cinemark и Regal Cinemas Cineworld значительно выросла благодаря «Барбенгеймеру». Трафик в кинотеатрах AMC и Cineworld Regal за неделю вырос на 75% относительно аналогичного периода прошлого года, посещаемость кинотеатров Cinemark увеличилась более чем на 50%.

Индустрия восстанавливается, но забастовка актеров способна обнулить рост

Пандемия стала серьезнейшим ударом по западным кинотеатрам: их закрытие привело к резкому падению сборов по всему миру. Многие зрители перешли на стриминговые сервисы.

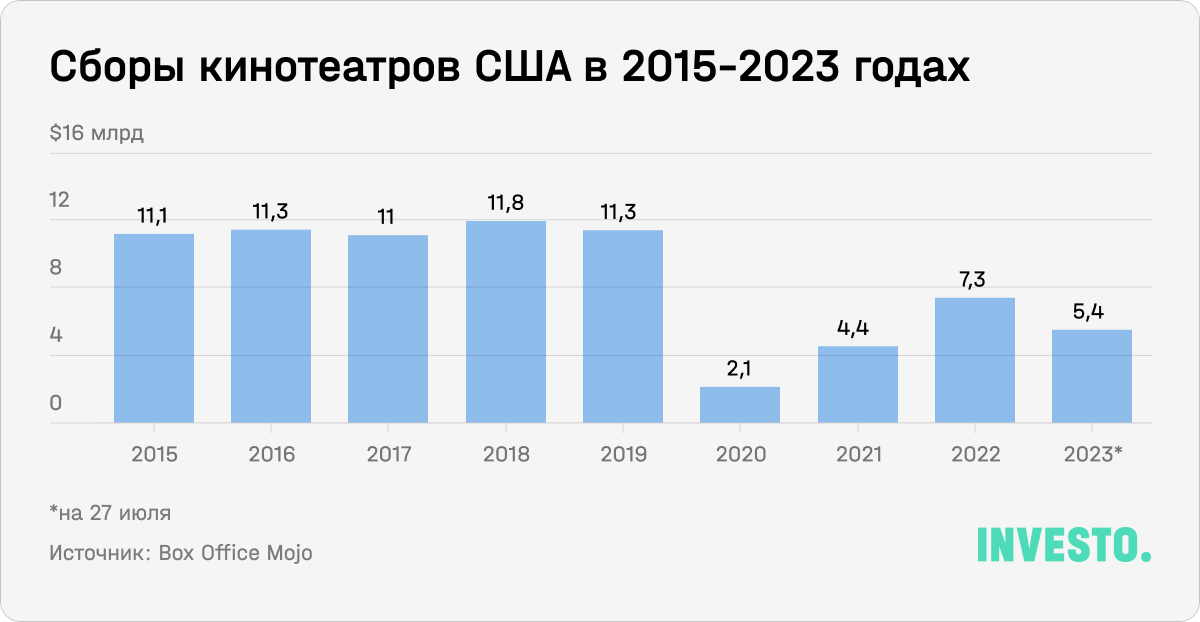

Некоторые сети, включая второго по величине оператора кинотеатров в мире почти с 9,2 тысячи экранов на 751 площадке в 10 странах Cineworld, прошли процедуру банкротства. До пандемии кинопрокат в США приносил стабильную выручку в районе $11 млрд ежегодно, но рынок далек от восстановления до сих пор. Ссылаясь на данные Boxoffice Pro, агентство Bloomberg Intelligence понизило прогноз по выручке кинотеатров в этом году на 2%, примерно до $8,9 млрд. Причина — неопределенность из-за протестов в Голливуде.

Бизнес кинотеатров сопряжен с рисками провала проката. На каждый хит, подобный «Барби», приходится провал, подобный «Элементарно» от Disney Pixar. Хотя провалы могут быть связаны с такими факторами, как неудачные маркетинговые стратегии или изменение предпочтений зрителей, они отражаются на цене акций сетей кинотеатров.

Несмотря на сильные сборы «Барбенгеймера», некоторые другие новинки собирают не так много: например, последние части франшиз «Индиана Джонс» и «Миссия невыполнима» не снискали ожидаемой популярности: общие сборы «Миссия невыполнима. Смертельная расплата. Часть 1» в мире превысили $370 млн, и этого недостаточно, чтобы окупить затраты на производство фильма $290 млн без учета маркетинга.

Сейчас индустрию может ждать новый серьезный удар: с мая 2023 года бастуют голливудские сценаристы, а теперь к ним присоединяются актеры. Гильдия киноактеров объявила о забастовке в июле после того, как не смогла достичь нового трудового соглашения с Альянсом продюсеров кино и телевидения. В последний раз голливудские актеры прекращали работу в 1980 году. Аналитики Citi, отчет которых есть у Investo, затруднились оценить финансовые последствия забастовки, однако сослались на статью в Billboard за 1980 год, где финансовые затраты на забастовку оценивались в $40 млн в неделю. С поправкой на инфляцию это говорит о том, что забастовка может стоить кино- и телебизнесу примерно $150 млн в неделю.

Забастовка голливудских актеров способна сорвать производство фильмов, запланированных к выходу в 2024 и 2025 годах. Она влияет как на будущие, так и на текущие доходы индустрии: остановлены как съемки, так и участие звезд в мероприятиях по продвижению уже готовых фильмов. Disney раздумывает над тем, чтобы отложить часть релизов, намеченных на 2023-й, выяснил на этой неделе Bloomberg. Актеры, участвующие в протестах в Голивуде, не смогут принять участие в промо фильмов. На прошлой неделе Variety написала, что аналогичные шаги изучают и в Warner Bros. Discovery.

Как полагает колумнист FT Сужит Индап, длительный перерыв в работе может не только задержать выход новых фильмов, но и радикально изменить бизнес по созданию и выпуску новых картин. В Citi ожидают, что ситуация разрешится в четвертом квартале 2023 года. Это означало бы, что забастовка продлится дольше среднего.

К каким акциям кинотеатров стоит присмотреться, а каких лучше избегать?

AMC Entertainment

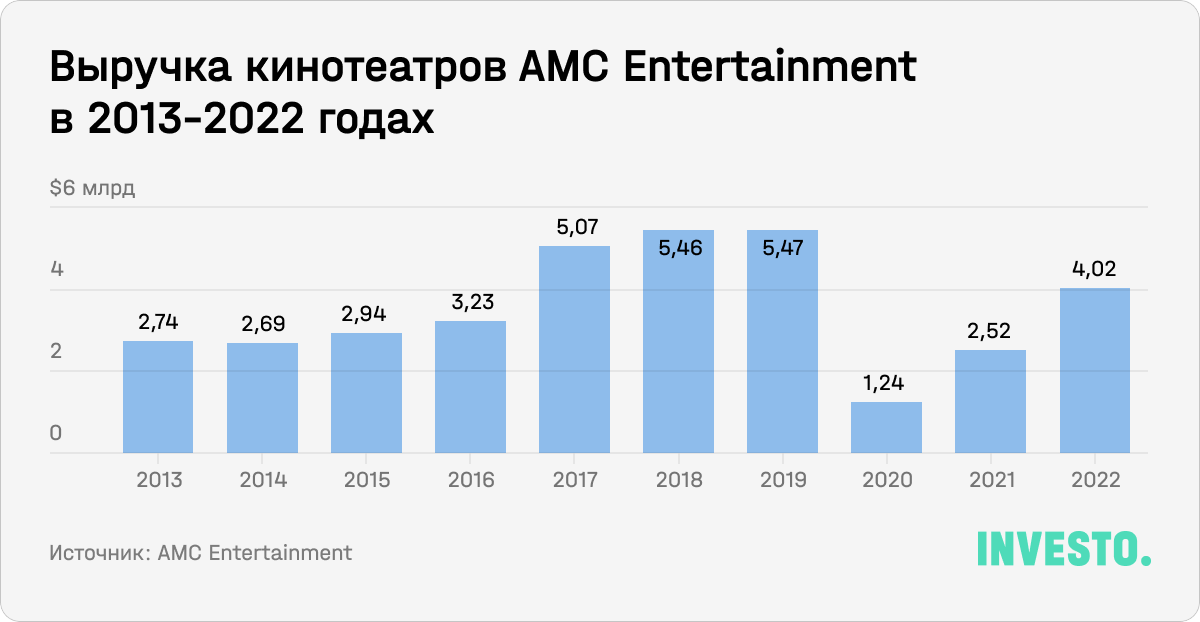

Во время пандемии AMC Entertainment получила убыток в $4,6 млрд в 2020 году и примерно $1,27 млрд в 2021 году — зато ее акции стали «мемными» и отличались крайней волатильностью наряду с GameStop, Virgin Galactic, Bed Bath & Beyond и другими.

Долги и обязательства компании превышают $9 млрд, и все последние годы сеть кинотеатров изо всех сил пытается предотвратить банкротство: в частности, в 2021–2022 годах она проводила допэмиссии обыкновенных акций для привлечения капитала, пользуясь их «мемностью», а также выпускала привилегированные акции Ape, которые в случае банкротства будут иметь более высокий приоритет. Однако затем терпение части акционеров AMC Entertainment, подорванное регулярным размытием их вложений, лопнуло: они не одобрили очередную допэмиссию и подали иск.

AMC предлагала конвертировать свои привилегированные акции Ape в обыкновенные, чтобы упростить структуру капитала, а также провести обратный сплит. Хотя в теории префы должны торговаться дороже обычных бумаг, в случае с Ape все оказалось наоборот — многие их владельцы проголосовали за конвертацию. Однако нашлись и акционеры, которые посчитали, что выпуск Ape и предоставление их держателям тех же «голосующих» прав, что и владельцам обыкновенных акций, сравнимо с подтасовкой результатов голосования.

Часть акционеров достигла соглашения с компанией, согласно которому за каждые 7,5 принадлежащих им акций будет предоставлена дополнительная обыкновенная акция. На это компания потратила бы около $129 млн. Но другая часть инвесторов выступила против любых сделок, и 21 июля суд штата Делавэр объявил, что предложенное AMC решение отклонено. До тех пор пока судебный процесс в отношении этого вопроса не закрыт, у AMC связаны руки. Это привело к скачку стоимости обыкновенных акций в моменте почти на 100% из-за шорт-сквиза: в бумагах AMC было огромное количество коротких позиций, обусловленных ожиданиями одобрения судом конвертации акций.

По словам генерального директора AMC Entertainment Адама Арона, благодаря успеху «Барби» и «Оппенгеймера», у сети были самые загруженные выходные за последние четыре года как в США, так и в Европе. А суббота, 22 июля, стала пятым днем по объему выручки от продажи билетов и вторым днем по выручке от продажи еды и напитков за 103-летнюю историю AMC. Хотя Арон выразил надежду, что эти результаты могут ознаменовать восстановление сетей кинотеатров после ковида, он отметил, что забастовка сценаристов и актеров, а также «очень скудные» денежные средства усиливают неопределенность в отношении того, когда AMC достигнет уровня, предшествующего пандемии.

Финансовое положение AMC действительно остается критическим, и компания нуждается в существенном вливании денежных средств для решения проблем с ликвидностью и облегчения долгового бремени. AMC может остаться без наличных средств из-за погашения долга — успех «Барбенгеймера» хоть и дает надежду на рост доходов, однако сети нужно больше таких релизов. По оценкам Уолл-стрит, выручка AMC должна составить $4,5 млрд в 2023 году, около $4,8 млрд в 2024-м и $5 млрд в 2025-м — это все еще значительно ниже докризисных $5,5 млрд, заработанных компанией в 2019 году.

Аналитик B. Riley Эрик Уолд сохранил нейтральный рейтинг по акциям AMC с целевой ценой в $4,5. Формулировка из постановления суда «мировое соглашение не может быть утверждено в том виде, в каком оно было представлено», вероятно, открывает дверь для принятия скорректированного соглашения впоследствии, отметил он.

Аналитики Wedbush во главе с Алисией Риз заявили, что ожидают сохранения волатильности, пока судья рассматривает «дело AMC». «Для акционеров AMC может быть неочевидно, что если компания не сможет конвертировать префы в «обычку», то будет вынуждена выпустить значительно больше префов, чтобы покрыть будущие потребности в денежных средствах», — добавили они. В Wedbush присвоили бумагам рейтинг «хуже рынка» и целевую цену в $2 (более чем в два раза ниже текущей).

В целом история с решением суда и реакцией акций на него показывает, что акции AMC Entertainment все еще остаются «мемными» и отличаются огромной волатильностью, они слабо зависят от фундаментальных показателей бизнеса компании, которые при этом все так же плохи.

Cinemark

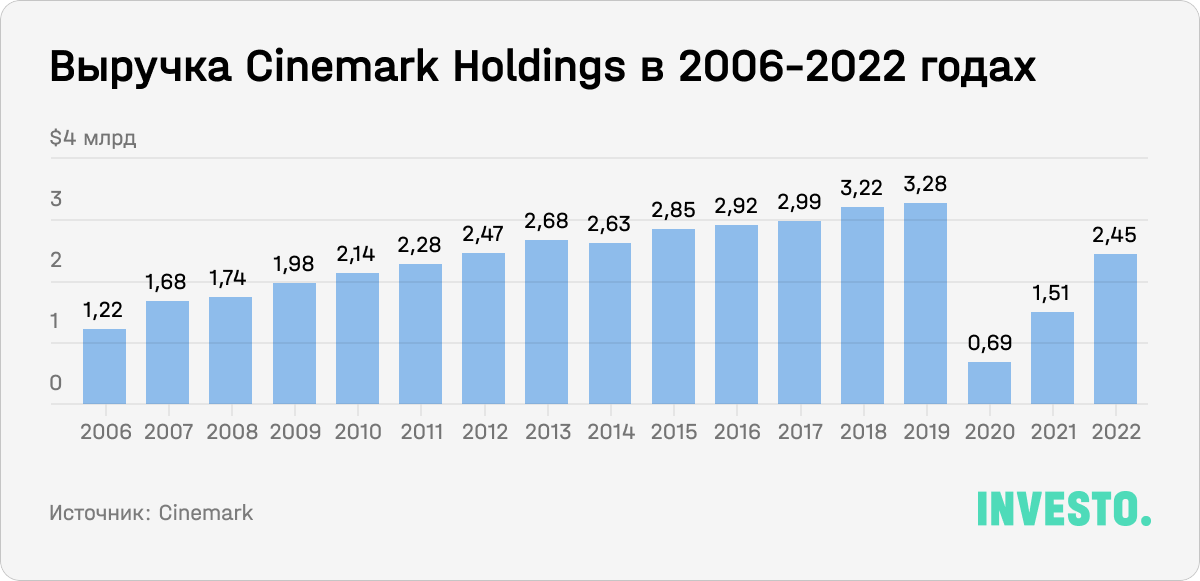

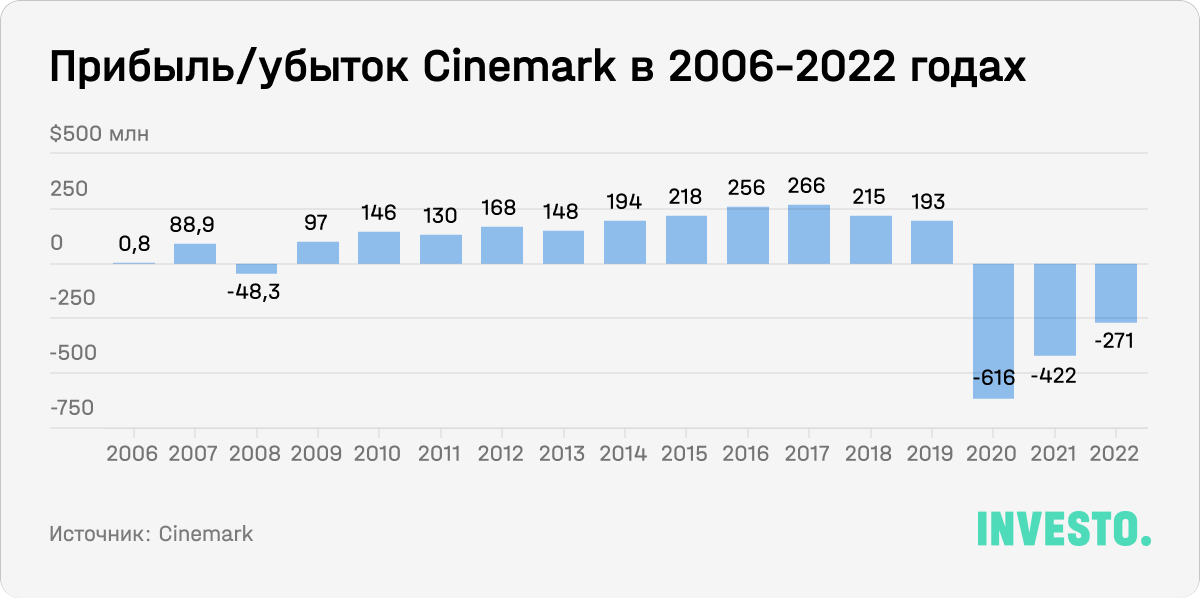

Cinemark — иная история. Ее акции не настолько волатильны, у нее более надежные фундаментальные показатели бизнеса и куда более здоровая ситуация с ликвидностью. Прямо сейчас у Cinemark есть примерно $661 млн кэша, а чистый долг составляет около $2,5 млрд. По прогнозам компании, к концу года свободный денежный поток (FCF) на акцию вырастет на 49%, а доходы — на 27%. В мае компания сообщила, что в первом квартале у нее было 43 млн зрителей по всему миру, что на 30% больше, чем годом ранее. При этом у компании остается большое пространство для роста до допандемийных уровней.

Аналитик B. Riley Securities Эрик Уолд повысил рейтинг по бумагам Cinemark с «нейтрального» уровня до «покупать» и повысил целевую цену с $20 до $23. Cinemark отчитается о финансовых результатах за второй квартал 4 августа, и Уолд настроен оптимистично, указывая на восстановление кассовых сборов после пандемии, превосходящие показатели конкурентов, а также на ожидаемый рост в Латинской Америке по мере восстановления спроса.

Он ожидает, что выручка за второй квартал и скорректированная прибыль до вычета процентов, налогов и амортизации превзойдут консенсус-прогноз. Также Уолд отметил восстановление индустрии в целом: американские кассовые сборы во втором квартале составили чуть менее $2,68 млрд, что на $134 млн больше, чем он прогнозировал. Это свидетельствует о лучшем уровне восстановления со времен пандемии.

Однако есть и более мрачные прогнозы. Стратеги JPMorgan ожидают, что забастовка голливудских актеров и сценаристов сдержит ралли акций, связанных с кинотеатрами. В частности, аналитики банка понизили рейтинг акций Cinemark до «нейтрального», указав на возможные сбои в графике выхода фильмов из-за забастовки. Графики производства нескольких фильмов уже были нарушены, написали аналитики в записке для клиентов.

«В отсутствие решения мы ожидаем, что забастовка останется проблемой для акций Cinemark и ограничит рост», — пишет аналитик JPMorgan Дэвид Карновски. То, что актеры больше не продвигают свои фильмы, не поддается оценке, влияние будет варьироваться в зависимости от фильма, отмечает он. Карновски добавил, что забастовка вряд ли повлияет на сборы в ближайшей перспективе, однако есть потенциальный риск для фильмов, чей выход намечен на конец лета и начало осени, что может привести к падению кассовых сборов в преддверии 2024 года. Целевая цена JPMorgan по бумагам Cinemark снизилась с $21 до $18.

IMAX

Еще одна компания, непосредственно зависящая от кинопроката, — канадский производитель техники для показа широкоформатных фильмов с трехмерным изображением. IMAX известна своей одноименной запатентованной экранной технологией, которую она продает по лицензии сетям кинотеатров. Ее бизнес-модель основана на минимуме активов и небольших затратах, ей не нужно строить или обслуживать кинотеатры. Конкурентное преимущество IMAX — ее экраны премиум-класса позволяют операторам устанавливать более высокие цены на билеты для зрителей. IMAX относится к компаниям малой капитализации — она оценивается примерно в $1 млрд.

27 июля компания опубликовала сильные квартальные результаты: выручка за второй квартал составила $98 млн, что на 32% больше, чем за аналогичный период 2022 года. При этом удалось почти утроить чистую прибыль до $8,4 млн (год назад она составляла $2,9 млн). Также у IMAX больше кэша на балансе, чем долгов. Результаты значительно превзошли ожидания аналитиков. В компании предположили, что показатели обусловлены ростом популярности широкоформатного кино, хотя и не подкрепили это данными.

IMAX получил свою прибыль от «Барбенгеймера»: компания сообщила, что драма Нолана собрала $35 млн на 740 широкоформатных экранах по всему миру и IMAX получила 20% от общего объема сборов — это ее самая большая доля от проката фильма в мировом прокате за первый уик-энд. Исполнительный директор Ричард Гельфонд сказал, что сборы «Оппенгеймера» за прошедшие выходные ознаменовали «сдвиг парадигмы в киноискусстве».

Аналитик Wedbush Алисия Риз оставила IMAX в листе лучших идей фирмы с целевой ценой в $26. IMAX расширяет присутствие во всем мире, ориентируясь на контент на местных языках (в 2023 году будет выпущено 30–40 тайтлов), отмечает она. Кинозрители, по мнению аналитика, продолжат увеличивать долю рынка IMAX, поскольку все чаще они выбирают экраны премиум-класса и именно этот бренд.

Аналитик Rosenblatt Стив Франкель присвоил акциям IMAX рейтинг «покупать» и повысил целевую цену с $27 до $30. «Успех „Оппенгеймера” заложил основу для успешного третьего квартала и укрепил ценность бренда IMAX», — резюмировал он. Учитывая динамику во втором квартале и планы на остаток года, Френкель повысил свои оценки и увеличил целевую цену.

Акции IMAX также рекомендует аналитик Benchmark Майк Хикки. По его словам, у компании есть все шансы извлечь выгоду из предстоящих релизов голливудских блокбастеров благодаря растущей популярности IMAX. «Учитывая статус мирового премиального бренда, продолжительный срок пребывания в должности гендиректора Рича Гельфонда и текущее заниженное соотношение EV к EBITDA, которое не в полной мере отражает постпандемическое восстановление и потенциал будущего роста, компания подходит для покупки», — написал Хикки. Сейчас EV/EBITDA составляет 12,7.

К концу года IMAX планирует получить полный контроль над китайским подразделением IMAX China. Как отмечает аналитик, это может сделать сам IMAX привлекательной целью для поглощения более крупной компанией. Забастовка в Голливуде работников может негативно сказаться и на результатах этой компании. Однако Хикки призывает рассматривать любое снижение цен на акции как инвестиционную возможность. Его целевая цена по бумагам IMAX — $23.

INVESTO — статьи и email-рассылка о глобальных фондовых рынках

Каждая статья INVESTO — мини-отчет. Внутри разбираем главные для инвесторов тренды, перспективные стратегии и инвестидеи.

Статьи помогут вам понять, как смотреть на рынок глазами долгосрочного инвестора и не потерять деньги.

Все статьи INVESTO написаны экономическими журналистами и профессиональными аналитиками.